#BitcoinHitsBearMarketLow 比特币再次跌破$72,000支撑位,标志着加密市场的关键时刻。这一突破不仅仅是技术事件;它反映出交易者和投资者对近期反弹的可持续性产生了更高的不确定性。波动性激增,情绪的突然转变凸显了市场心理的脆弱性。每一次下跌似乎都引发一波清算,尤其是在杠杆交易者中,强调在高杠杆环境下,即使是小幅修正也可能引发更大的价格波动。

从技术角度来看,$72,000区域历来是多条移动平均线的汇聚点,也是之前回调期间的稳定区。其失守削弱了短期市场结构,并引发了参与者的防御性反应。主要平台的多头仓位清算激增,表明当前的下跌很大程度上是由去杠杆化推动,而非投资者信心的根本变化。虽然这带来了短期的痛苦,但也突显了恐慌性抛售与长期分配之间的区别。

市场情绪目前呈两极分化,分析师们对于近期的下跌是否代表牛市中的深度修正,还是更长时间的下行趋势的开始,意见不一。看空观点集中在技术过度扩张,建议除非比特币能迅速重新夺回$72,000–$72,500区间,否则可能会出现更深的修正,目标位可能下探$70,000甚至$68,000。乐观的分析师则认为,这次回调符合历史模式,在之前的牛市阶段,健康的调整幅度为20%-30%,最终有助于加强长期趋势,为再次积累奠定基础。

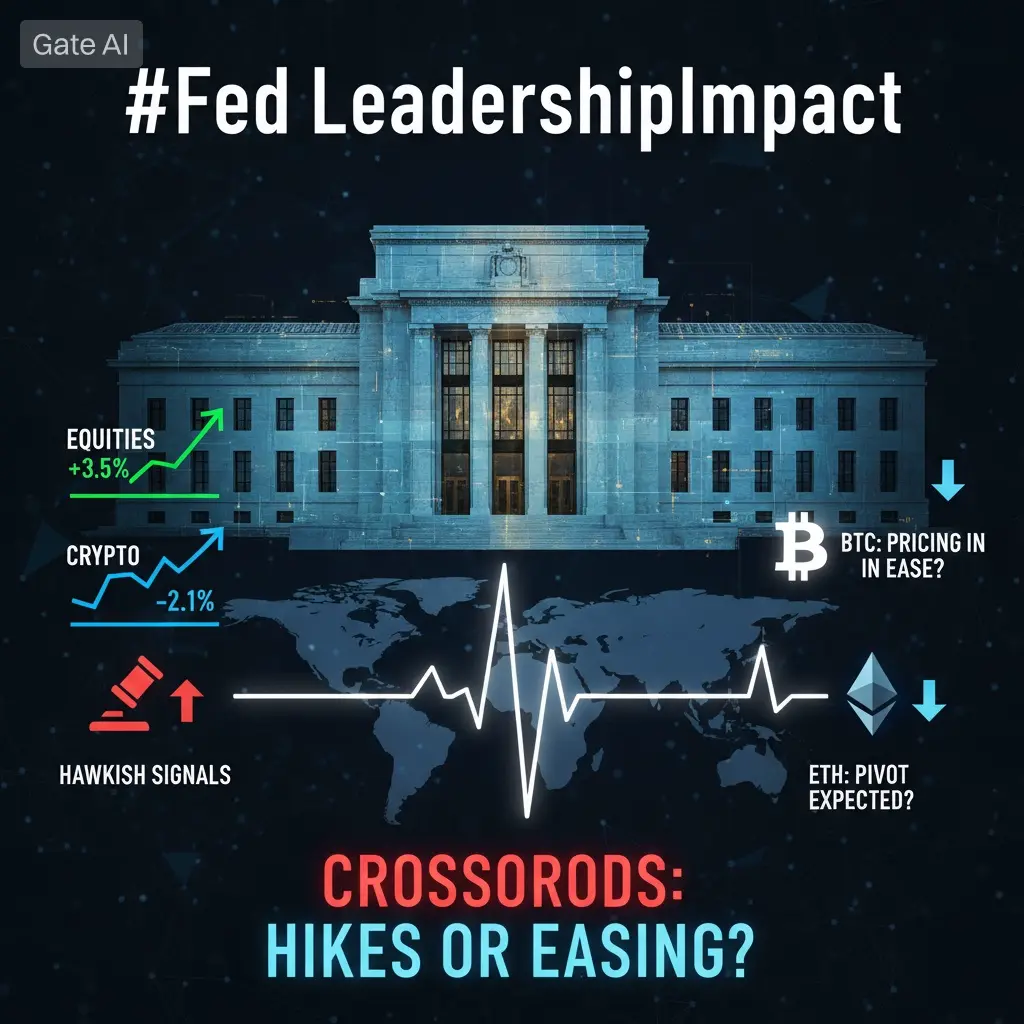

多种交织的因素影响着比特币的价格走势,形成了一个复杂而动态的市场环境。宏观经济的不确定性依然突出,交易者密切关注美联储政策、国债收益率和美元指数。任何意外的利率或经济指标变动都可能在加密市场引发连锁反应,影响风险偏好和流动性。同时,监管动态持续发挥关键作用,美国和欧洲当局可能出台的新规将影响投资者行为和ETF活动。

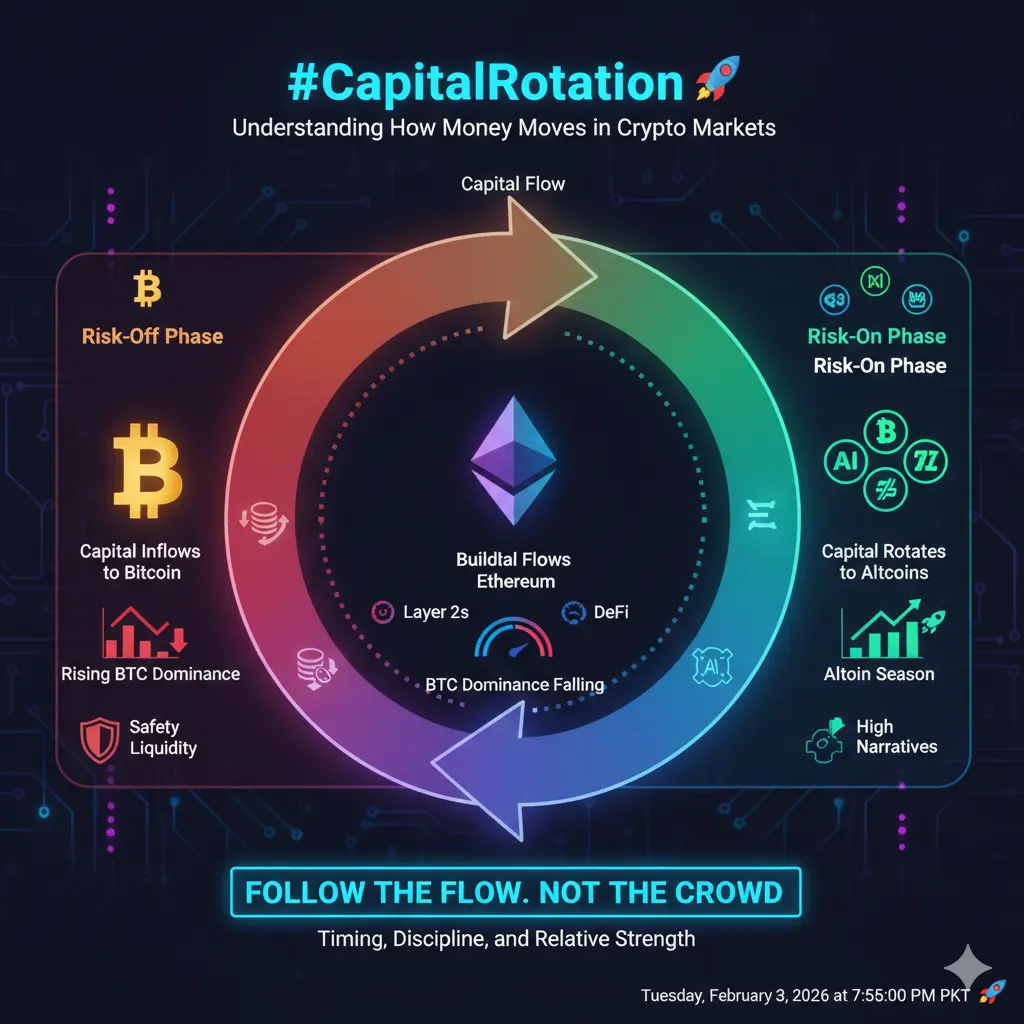

资金流动提供了评估市场状况的另一视角。近期,比特币现货ETF的净流入放缓,偶尔出现负值,伴随着价格回调。同时,某些大型比特币信托的折扣率缩小,表明市场中的卖压有所缓解。链上指标,包括交易所储备、长期持有者活动和大额交易频率,显示大量供应仍处于休眠状态,暗示基础需求在短期动荡中可能仍然保持完整。

从技术角度看,比特币正处于关键点。$70,000–$72,000区间可能会主导短期市场表现。如果支撑在这里得以维持,可能会出现盘整阶段,为技术反弹到$74,000–$75,000创造条件。然而,如果市场无法稳定,基于斐波那契回撤和历史交易活动识别的$65,000–$68,000支撑区将成为下一场战场。这些区域历来是积累点,表明耐心的投资者可以将其作为结构化的入场机会。

短期内,出现三种潜在情景。第一种是快速反弹,比特币在24–48小时内重新突破$72,000,表明下跌主要是短期技术修正。第二种是持续修正,跌破$70,000触发更多止损卖出,向$65,000–$68,000下行。第三种是延长盘整,价格在$70,000–$72,000之间波动,市场消化近期涨幅,保持高波动性,但大幅单边行情的可能性降低。

对于长期投资者来说,这一环境强调了战略耐心的重要性。分阶段在关键支撑位附近进行积累,而非一次性投入,可以降低短期波动的风险,并随着市场条件的变化高效部署资金。跨不同加密资产甚至非加密工具的多元化,有助于缓冲单一资产波动对整体组合表现的影响,平衡风险与潜在收益。

杠杆管理在波动加剧时期尤为关键。高杠杆放大收益的同时也放大亏损,目前的清算激增凸显了过度暴露的危险。交易者和投资者应关注风险调整的入场点,确保仓位与流动性能力和整体策略相符。避免情绪化交易,设定明确的止损和仓位规模阈值,有助于在动荡阶段保护资本。

归根结底,驾驭市场的关键在于纪律性观察和有选择的行动。理解宏观、技术和链上因素的互动,能帮助投资者预判潜在的转折点,并有效应对,而不至于陷入恐慌。无论比特币是否在$70,000–$72,000区间稳定,测试更低支撑,还是开启新的上升轨迹,耐心、流动性保护和基于证据的决策原则将继续为长期成功提供最坚实的基础。

从技术角度来看,$72,000区域历来是多条移动平均线的汇聚点,也是之前回调期间的稳定区。其失守削弱了短期市场结构,并引发了参与者的防御性反应。主要平台的多头仓位清算激增,表明当前的下跌很大程度上是由去杠杆化推动,而非投资者信心的根本变化。虽然这带来了短期的痛苦,但也突显了恐慌性抛售与长期分配之间的区别。

市场情绪目前呈两极分化,分析师们对于近期的下跌是否代表牛市中的深度修正,还是更长时间的下行趋势的开始,意见不一。看空观点集中在技术过度扩张,建议除非比特币能迅速重新夺回$72,000–$72,500区间,否则可能会出现更深的修正,目标位可能下探$70,000甚至$68,000。乐观的分析师则认为,这次回调符合历史模式,在之前的牛市阶段,健康的调整幅度为20%-30%,最终有助于加强长期趋势,为再次积累奠定基础。

多种交织的因素影响着比特币的价格走势,形成了一个复杂而动态的市场环境。宏观经济的不确定性依然突出,交易者密切关注美联储政策、国债收益率和美元指数。任何意外的利率或经济指标变动都可能在加密市场引发连锁反应,影响风险偏好和流动性。同时,监管动态持续发挥关键作用,美国和欧洲当局可能出台的新规将影响投资者行为和ETF活动。

资金流动提供了评估市场状况的另一视角。近期,比特币现货ETF的净流入放缓,偶尔出现负值,伴随着价格回调。同时,某些大型比特币信托的折扣率缩小,表明市场中的卖压有所缓解。链上指标,包括交易所储备、长期持有者活动和大额交易频率,显示大量供应仍处于休眠状态,暗示基础需求在短期动荡中可能仍然保持完整。

从技术角度看,比特币正处于关键点。$70,000–$72,000区间可能会主导短期市场表现。如果支撑在这里得以维持,可能会出现盘整阶段,为技术反弹到$74,000–$75,000创造条件。然而,如果市场无法稳定,基于斐波那契回撤和历史交易活动识别的$65,000–$68,000支撑区将成为下一场战场。这些区域历来是积累点,表明耐心的投资者可以将其作为结构化的入场机会。

短期内,出现三种潜在情景。第一种是快速反弹,比特币在24–48小时内重新突破$72,000,表明下跌主要是短期技术修正。第二种是持续修正,跌破$70,000触发更多止损卖出,向$65,000–$68,000下行。第三种是延长盘整,价格在$70,000–$72,000之间波动,市场消化近期涨幅,保持高波动性,但大幅单边行情的可能性降低。

对于长期投资者来说,这一环境强调了战略耐心的重要性。分阶段在关键支撑位附近进行积累,而非一次性投入,可以降低短期波动的风险,并随着市场条件的变化高效部署资金。跨不同加密资产甚至非加密工具的多元化,有助于缓冲单一资产波动对整体组合表现的影响,平衡风险与潜在收益。

杠杆管理在波动加剧时期尤为关键。高杠杆放大收益的同时也放大亏损,目前的清算激增凸显了过度暴露的危险。交易者和投资者应关注风险调整的入场点,确保仓位与流动性能力和整体策略相符。避免情绪化交易,设定明确的止损和仓位规模阈值,有助于在动荡阶段保护资本。

归根结底,驾驭市场的关键在于纪律性观察和有选择的行动。理解宏观、技术和链上因素的互动,能帮助投资者预判潜在的转折点,并有效应对,而不至于陷入恐慌。无论比特币是否在$70,000–$72,000区间稳定,测试更低支撑,还是开启新的上升轨迹,耐心、流动性保护和基于证据的决策原则将继续为长期成功提供最坚实的基础。