ソース:CritpoTendenciaオリジナルタイトル:金が再び世界の準備資産の中心に:市場が無視すべきでない沈黙のシグナルオリジナルリンク:ほぼ30年にわたり、論理は明確だった:中央銀行は米国債を主要な準備資産として優先した。安全性、流動性、リターンは、その選択を正当化するのに十分に思えた。しかし、何かが変わった。そして、その変化は正式な発表や突発的な危機とともに訪れたのではなく、徐々に、持続的に、そして深く示唆的に移行した。1990年代半ば以来初めて、**中央銀行の準備金における金の価値が米国債を上回った**。これは技術的な詳細ではなく、構造的なシグナルだ。## リターンから資産の保存へ長年、米国債の魅力は比較的安定した環境で利息を生み出す能力にあった。しかし、現在の状況は異なる。増加する債務、地政学的緊張、金融制裁、そしてグローバルな金融システムの政治化が優先事項を変えている。焦点はもはやリターンの最大化ではなく、**資本の保護**に移っている。そして、目的が利益追求から資産の保存へと変わると、金はかつて失われることのなかった役割を取り戻す。それは一時的に脇に置かれていたが、再び重要性を増している。ソブリン債と異なり、金は発行者の財政信用に依存せず、凍結の対象にもならず、政治的決定による価値の下落もない。利息は生まないが、その代わりに、後からより多くの債務で支えなければならない約束もない。## イデオロギー的な決定ではないこの動きは、米国に対するイデオロギー的な立場やドルへの明確な拒否を示すものではない。それよりも微妙なものであり、**リスク管理**の一環だ。新興経済国や戦略的な大国の中央銀行は、より断片化した世界で脆弱性を減らすためにバランスシートを調整している。グラフは明確だ:外貨準備に占める米国債の比率が減少する一方で、金の役割は再び高まっている。急激ではなく、着実に。重要なのは、その一貫性だ。## 暗黙のメッセージ中央銀行は物語を語るのではなく、長期的なインセンティブに基づいて行動している。彼らが準備資産の構成を変更するとき、それは未来のグローバル金融システムの見方を明らかにしているものであり、現在の状況を示すものではない。このメッセージは、現行の金融秩序が不変であると考える人々にとって居心地の悪いものだ。金への好みは、「支払いの約束」だけに信頼を置くのではなく、仲介者や外部保証を必要としない資産に対する信頼を示唆している。## 市場がまだ見落としていることこの変化は、ドルの即時的な危機や米国債市場の崩壊を意味するものではない。しかし、移行の始まりを示している。安全性はもはや名目リターンだけで測られず、極端なシナリオに対するレジリエンスによって評価され始めている。この種の移動は、派手な見出しを生まないため、市場は遅れて反応しがちだ。しかし、何兆ドルもの準備金を管理する者たちが戦略を調整するときは、注意深く観察する価値がある。なぜなら、投機を目的としない資金が動き始めるとき、それは流行ではなく、必要性によるものだからだ。

金は再び世界の準備資産の中心へ:市場が無視すべきではない静かなシグナル

ソース:CritpoTendencia オリジナルタイトル:金が再び世界の準備資産の中心に:市場が無視すべきでない沈黙のシグナル オリジナルリンク: ほぼ30年にわたり、論理は明確だった:中央銀行は米国債を主要な準備資産として優先した。安全性、流動性、リターンは、その選択を正当化するのに十分に思えた。しかし、何かが変わった。そして、その変化は正式な発表や突発的な危機とともに訪れたのではなく、徐々に、持続的に、そして深く示唆的に移行した。

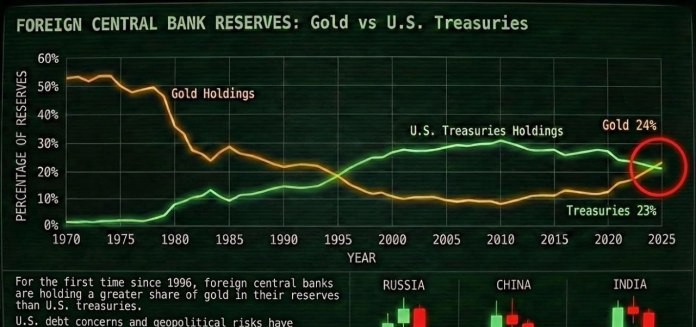

1990年代半ば以来初めて、中央銀行の準備金における金の価値が米国債を上回った。これは技術的な詳細ではなく、構造的なシグナルだ。

リターンから資産の保存へ

長年、米国債の魅力は比較的安定した環境で利息を生み出す能力にあった。しかし、現在の状況は異なる。増加する債務、地政学的緊張、金融制裁、そしてグローバルな金融システムの政治化が優先事項を変えている。

焦点はもはやリターンの最大化ではなく、資本の保護に移っている。そして、目的が利益追求から資産の保存へと変わると、金はかつて失われることのなかった役割を取り戻す。それは一時的に脇に置かれていたが、再び重要性を増している。

ソブリン債と異なり、金は発行者の財政信用に依存せず、凍結の対象にもならず、政治的決定による価値の下落もない。利息は生まないが、その代わりに、後からより多くの債務で支えなければならない約束もない。

イデオロギー的な決定ではない

この動きは、米国に対するイデオロギー的な立場やドルへの明確な拒否を示すものではない。それよりも微妙なものであり、リスク管理の一環だ。新興経済国や戦略的な大国の中央銀行は、より断片化した世界で脆弱性を減らすためにバランスシートを調整している。

グラフは明確だ:外貨準備に占める米国債の比率が減少する一方で、金の役割は再び高まっている。急激ではなく、着実に。重要なのは、その一貫性だ。

暗黙のメッセージ

中央銀行は物語を語るのではなく、長期的なインセンティブに基づいて行動している。彼らが準備資産の構成を変更するとき、それは未来のグローバル金融システムの見方を明らかにしているものであり、現在の状況を示すものではない。

このメッセージは、現行の金融秩序が不変であると考える人々にとって居心地の悪いものだ。金への好みは、「支払いの約束」だけに信頼を置くのではなく、仲介者や外部保証を必要としない資産に対する信頼を示唆している。

市場がまだ見落としていること

この変化は、ドルの即時的な危機や米国債市場の崩壊を意味するものではない。しかし、移行の始まりを示している。安全性はもはや名目リターンだけで測られず、極端なシナリオに対するレジリエンスによって評価され始めている。

この種の移動は、派手な見出しを生まないため、市場は遅れて反応しがちだ。しかし、何兆ドルもの準備金を管理する者たちが戦略を調整するときは、注意深く観察する価値がある。

なぜなら、投機を目的としない資金が動き始めるとき、それは流行ではなく、必要性によるものだからだ。