米国全国ステーブルコイン規制:GENIUS法とその影響

紹介: ステーブルコインの「合法化の年」

2025年7月、上院財政委員会委員長ティム・スコットが「米国における新規金融商品の出現を統治する法」(GENIUS法)を正式に発表しました。この超党派法案は、発行、準備金管理、連邦と州の役割分担、越境決済に関する明確な枠組みを提供することで、3年間続いた規制の行き詰まりを打破することを目指します。

これは、米国がステーブルコインの拡大傾向に対応するため、統一的な連邦立法を通じて初めて試みたものであり、連邦準備制度、財務省、暗号資産業界の間の制度的妥協と見なされています。USDTの時価総額が1,55,000,000,000ドルを超え、Circleが米国株式市場でIPOを準備する中、GENIUS法の導入は米ドル建てステーブルコイン市場を再編するだけでなく、世界的に中央銀行デジタル通貨(CBDC)と民間ステーブルコインの間で権力の再均衡を引き起こす可能性があります。

本稿では、GENIUS法の主要条項、交渉の基本的論理、ステーブルコイン市場構造、国際規制競争、香港や中国の政策路線に与える潜在的影響を分析します。

パート1: GENIUS法の主要内容

詳細: https://www.congress.gov/bill/119th-congress/senate-bill/394/text

1. 法案成立の背景とタイムライン

• 2025年6月25日:GENIUS法が下院に初提出され、主要議員から超党派の支持を得ました;

• 2025年7月11日:下院で賛成289票、反対131票で可決されました;

• 2025年7月17日:上院で賛成67票、反対33票で可決されました;

• 2025年7月18日:大統領が署名し、正式に連邦法となりました。新法は、トランプ氏の署名から18か月後、または規制当局が最終的な実施規則を公布してから120日後のいずれか早い時点で施行されます。

これは、2019年のSTABLE法導入以来、米国でステーブルコインに関する包括的立法プロセスが初めて完了したことを意味します。

2. 準備金要件:1:1の実物資産による裏付け

GENIUS法は、米国内で発行・流通するすべてのステーブルコインについて、以下の資産で「完全かつ等価に、償還可能」に裏付けされることを明確に規定しています:

• 米ドル現金

• 180日以内に償還される短期国債(FRB金利に連動)

• 連邦預金保険公社(FDIC)が認める流動性資産

この規定により、アルゴリズム型ステーブルコイン(DAI、FRAXなど)や一部担保型ステーブルコインは「等価準備金裏付け資産」として無効化されます。

また、ステーブルコインは「合理的な期間内に等価の米ドル資産と交換可能」である必要があり、ユーザーの償還権が法的に確立されます。

3. 登録・ライセンス制度:連邦優先、州との協調

GENIUS法は二層構造の登録制度を定めています:

• 連邦レベルでの主要登録:すべての発行者は連邦レベルで登録し、通貨監督庁(OCC)、FRB、その他の認可機関からライセンスを取得するオプションがあります;

• 州レベルでの二次登録:特定の州で消費者に直接サービスを提供する場合、その州のマネーサービスライセンス(現行のMSBライセンスモデルに類似)が必要です;

この制度設計により、ステーブルコインは「グレーゾーン」から従来型の金融ライセンス制度へと移行し、銀行や決済機関と同様の審査論理に組み込まれることになります。

4. 情報開示と監査制度:月次報告+年次監査

信頼構築と透明性強化のため、GENIUS法は以下の開示要件を定めています:

• 準備資産の詳細(月次)を公開(資産クラス、保有比率、カストディアン情報を含む);

• 独立した第三者監査法人による四半期ごとの監査報告;

• 連邦レベルでの年次財務コンプライアンスレビューとリスク評価;

• 償還問題や大幅な価値下落が発生した場合、規制当局への24時間以内の開示および緊急対応メカニズムの発動。

この仕組みは「ステーブルコイン版サーベンス・オクスリー法」とも呼ばれ、透明性と情報開示の強度は上場企業の財務報告要件に近い水準に達します。

5. 無担保またはアルゴリズム型ステーブルコイン発行の禁止

GENIUS法は米国内で以下を明確に禁止しています:

• 実物資産の裏付けがないアルゴリズム制御型ステーブルコインの発行;

• 日次の純資産価値償還や準備金構造の透明な開示を行えない「ハイブリッド型」ステーブルコインの発行;

• DeFiコントラクトを通じて登録されていないステーブルコインを間接的に発行すること(RaiやLiquityのような一部のオンチェーン生成メカニズムを対象);

この規定は、業界から「無担保ステーブルコインの明確な禁止」と見なされ、分散型ステーブルコインであるDAIなども完全に「USDC化」するか、米国市場から撤退するかの選択を迫られる可能性があります。

パート2:主要ステーブルコイン発行者への影響

GENIUS法の実施は、米国市場における「ステーブルコイン」の法的基準を間違いなく再定義します。この枠組みの下で、発行者は準備金構造、コンプライアンス対応力。戦略的方向性に応じて、かつてない圧力と機会に直面し、それぞれ異なる軌跡をたどります。

1. Circle(USDC):制度の最大の受益者

Circleは設立当初から、コンプライアンス、透明性、1:1の法定通貨担保準備に重点を置く数少ないステーブルコイン発行者の1つです。USDCの準備金は完全に米国の銀行システム内で管理され、主に現金と短期米国国債で構成されています。2021年以来、Circleは準備金構造を定期的に開示しており、Grant Thornton LLPによる監査も受けています。

主な優位点:

• Circleは規制された全国的な決済サービスプロバイダーになるための申請を行い、複数の州でMSBライセンスを保有しています;

• Coinbase、Visa、BlackRockといった金融機関との安定したパートナーシップを築いています;

• 欧州MiCA枠組みの下での認可も積極的に模索しており、強い越境規制適応力を示しています。

予想される結果:

Circleは直接連邦ライセンスを申請でき、GENIUS法の下で最初の「合法的ステーブルコイン発行者」の1つとして認定される可能性が高いです。これにより、政府調達やCBDCホワイトラベルサービスなどの分野で先行者利益を得ることが期待されます。

2. Tether(USDT):透明性への圧力と組織再編

時価総額で世界最大のステーブルコインであるUSDTは、長らく不透明な準備金構造、オフショア運営、不十分な監査について批判を受けてきました。Tetherは近年、資産配分を開示し始め、国債や現金の保有を増やしていますが、一部の準備金には依然として非流動資産(貴金属や投資ファンドなど)が含まれています。

主な問題点:

• Tetherの親会社は英領バージン諸島に登録されており、米国による直接規制を受けていません;

• コンプライアンスの観点から、米国の取引所や金融サービス提供者がUSDTを引き続きサポートするのは難しいです;

• GENIUS法は「実物資産で完全に裏付けされていない」ステーブルコインを明確に禁止しており、これはUSDTの市場アクセス適格性を直接制限します。

予想される結果:Tetherが企業構造の再編、準備金構造の調整、連邦登録を完了できない、またはその意思がない場合、USDTは以下の状況に直面する可能性があります:

• 米国内の取引所、ウォレット、金融サービスシステムでの流通制限;

• CoinbaseやKrakenといった一部のクロスボーダー取引所でのUSDT取引ペアの上場廃止;

• 海外(アジア、ラテンアメリカなど)での支配的地位を維持する一方で、米国での市場シェアは急速に低下。

3. PayPal USD(PYUSD)、FDUSD、TrueUSD:銀行系ステーブルコインが法的地位を獲得

詳細: https://www.paypal.com/us/digital-wallet/manage-money/crypto/pyusd

これらのステーブルコインプロジェクトは「銀行提携」発行モデルを採用しています:

• PYUSD:Paxosが代理で発行し、PayPalに統合され、準備金構造を完全に開示しています;

• FDUSD:香港の信託機関 First Digital Trust が発行し、準備金は米ドル+短期米国国債です;

• TrueUSD:かつてはカストディ紛争の影響を受けましたが、一部はBUSDに類似したモデルへと調整されました;

GENIUS法の影響:

• これらのステーブルコインの大部分はコンプライアンス準備金構造を持ち、連邦ライセンス要件に迅速に適応できます;

• すでに伝統的銀行との協力関係を持ち、「ステーブルコイン=銀行のシャドードル」という政策的発想に沿っています;

• 登録が完了すれば、PayPalやStripeなどのWeb2決済ネットワークを通じて応用シナリオを急速に拡大できます。

予想される結果:「金融ライセンス+オンチェーン・コンプライアンス」路線に従うこれらのステーブルコインは、GENIUS法実施初期のショーケースとなり、政府調達、金融機関パイロット、越境決済サンドボックスで優先採用されることになります。

4. アルゴリズム型ステーブルコインと分散型モデル:完全な地下化移行?

GENIUS法は実物資産裏付けのないステーブルコインを明確に禁止しており、以下に影響します:

• MakerDAOのDAI:部分的にUSDCを担保として導入していますが、ペグ安定化メカニズムは本質的に1:1で償還可能ではありません;

• Frax、Liquity、Raiなどの非対称担保やアルゴリズム制御モデルを利用するステーブルコイン;

• USD+、eUSDのようなスマートコントラクトや合成構造で作成されたすべてのオンチェーン安定資産。

直面する課題:

• 法定通貨準備や銀行口座を持たないDeFiプロジェクトは連邦認証を得るのが困難です;

• コンプライアンス取引所やウォレットは、未登録ステーブルコインのカストディや取引サポートを提供できなくなります;

• アルゴリズム型ステーブルコインプロジェクトは、オフチェーンのグレーゾーンに移行するか、「規制パートナー」を導入しDAO再編を通じてコンプライアンスの接続口を作らざるを得なくなります。

予想される結果:安定性メカニズムを完全に再構築し、ライセンスを持つサポートを得ない限り、アルゴリズム型ステーブルコインは米国内で体系的に排除されます。この結果はDeFiエコシステムに大きな打撃を与えますが、一方でトークン化USDCやオンチェーン連邦準備代表資産(OFR-Token)など「オンチェーン・コンプライアンス型ステーブルコイン」イノベーションルートの発展を促進する可能性もあります。

まとめ:

GENIUS法は単なる規制文書ではなく、制度的シャッフルです。ステーブルコイン市場におけるコンプライアンスの敷居、信頼の基盤、産業構造を再形成します。Circleはコンプライアンスリーダーとしての地位を固め、Tetherは組織再編または戦略的縮小に直面し、DeFiの分散型ステーブルコインは新たな生存経路を模索しなければなりません。

パート3:暗号資産市場エコシステムへの深遠な影響

GENIUS法の施行により、米国はステーブルコインを規制監督下に置くだけでなく、制度的手段を通じて暗号金融インフラ全体の安全性、コンプライアンス性、そして主権的属性を再構築しようとしています。この立法が市場エコシステムに与える影響は体系的であり、その及ぶ範囲はステーブルコイン自体をはるかに超えます。

1. ユーザー信頼とステーブルコイン利用ケースは爆発的に拡大します

長年にわたり、ステーブルコインは低コスト、国境を越えた即時性のある「デジタルキャッシュ」として評価されてきました。しかし、監査の不透明さ、償還メカニズムの欠陥、発行体の責任不明確さにより、多くのユーザーや機関はステーブルコインを「金融的信頼の担保」ではなく「技術的な便宜」とみなしてきました。

GENIUS法の実施は、この構造的な信頼危機を効果的に緩和します:

• 明確に定義された償還権が、ステーブルコインに法定通貨の代替信用を与えます;

• 開示と監査のメカニズムが、準備金安全性に対するユーザーの信頼を高めます;

• コンプライアンスを満たすステーブルコインは、Web2アプリケーション(EC、決済、旅行)や伝統的金融機関(銀行、証券会社、資産運用プラットフォーム)に組み込むことができます;

想定される成長シナリオには以下が含まれます:

• ECサイトやコンテンツプラットフォームでのコンプライアンスステーブルコイン決済のネイティブ統合(例: Shopify+USDC);

• 国境を越えたフリーランスやリモート労働契約決済の主流化;

• 企業やDAOによる給与支払いおよびサプライチェーン決済へのステーブルコイン利用;

• 高コストな送金サービス(例: 米国-ラテンアメリカ、東南アジア回廊)の大規模な代替。

2. 暗号インフラにおける制度化傾向の加速

明確な規制シグナルの後、オンチェーンインフラ層のサービスプロバイダーも構造転換を遂げます:

• ウォレット製品:MetaMask、Phantomなどは、コンプライアンス済みと非コンプライアンスのステーブルコインを区別し、ユーザーKYCモジュールを標準搭載する必要があります;

• オンチェーン決済インターフェース:Stripe Crypto、Circle Payなどのツールは、伝統的金融レールの統合に政策的支援を受けます;

• DeFiプロトコル:コンプライアンス資産ホワイトリストメカニズムに適応する必要があります(例: Aave GHOがUSDCのみを統合);

• 監査およびカストディサービス:Chainalysis、Fireblocksなどが、コンプライアンスオンチェーン金融システムの「バックエンドOS」となります。

これにより「オンチェーン金融のSaaS化」という新時代が到来し、伝統的金融サービスプロバイダーとWeb3プロジェクトの境界が曖昧になり、「コンプライアンスAPI提供者」と「ユーザー接点統合者」の協働エコシステムへと進化します。

3. ステーブルコインは米国のデジタル覇権の拡張担体になります

GENIUS法は技術規制の枠組みにとどまらず、米国の金融戦略と深く結びついています。

従来の国際金融システムにおいて、米ドルの支配的地位はSwift、CHIPS、クリアリングバンク、米国債市場に基づいています。オンチェーン世界では、米ドルを基軸とする「ペッグ資産システム」、すなわちステーブルコインが、デジタル時代における金融覇権の再表現となっています。

GENIUS法の推進により、米国は以下の経路でデジタル主権を拡大します:

• 世界の取引所に「コンプライアンス済みステーブルコインのみ対応」を要求し、規制輸出を形成します

• 米国企業にステーブルコインでグローバルサプライチェーン決済を促進し、現地通貨や銀行送金を代替させます;

• 連邦政府がコンプライアンス済みステーブルコインを直接購入または保有し、援助・清算・融資プロジェクトのパイロットに利用します;

• 米ドルステーブルコインが「デジタル植民地ツール」として機能し、発展途上国のオンチェーン金融システムへの浸透を加速させます;

ステーブルコインは単なる米ドルデジタル化の副産物ではなく、米ドルソフトパワーの戦略的最前線となりつつあります。GENIUS法はその不可欠な法的裏付けを提供します。

4. L2とDeFiは高品質流動性の注入で恩恵を受けます

長らく、L2ネットワークやDeFiプロトコルの発展はオンチェーン流動性の質的差によって制約されてきました:

• 一部のステーブルコイン流動性は、中央集権的発行体やコントラクト権限リスクに制限されます;

• ユーザーは「プロトコル生成ステーブルコイン」を信頼せず、長期的な資金ロックを避けます;

• 機関資本は、コンプライアンス的にDeFiへ参入する「クリーンな経路」を欠いています;

GENIUS法の後、CircleやPaxosなどがL2ネットワーク上に直接ステーブルコイン発行契約を展開できるようになり、「ネイティブL2コンプライアンスステーブルコイン時代」が到来します。Base、Arbitrum、OP Stackチェーンが、コンプライアンスステーブルコイン展開の温床となります。

同時に、DeFiプロトコルは「ホワイトリストステーブルコインプール」や「監査可能な資産担保プール」を導入し、伝統的資金をトラストレスなレンディング、取引、市場形成領域に引き込みます。

DeFiは「グレー資本時代」から「規制下構造化資本時代」へと移行します。

5. ブラックマーケットステーブルコインとオフショア事業者は体系的に排除されます

コンプライアンスステーブルコインの制度化過程は、非コンプライアンス資産の排除を必然的に伴います:

• 取引所は、未登録ステーブルコインの取引ペア(例: Tether、DAI)を上場廃止する必要があります;

• ウォレットは「未認証ステーブルコインコントラクト」をラベル付けするか、デフォルトでブロックする必要があります;

• 機関系マーケットメーカーやファンドは「流動性資産コンプライアンスリスト」に従う必要があります;

• ブラックマーケットOTC市場は、USDTベースの価格提示システムを維持するのが困難になります;

これにより、オフショアのトレーダー、アービトラージャー、マイナーは主要な米ドルステーブルコインの橋渡し手段を失い、米国以外の代替案を採用せざるを得なくなる。EUROe、sDAI、wCNYなど米ドル以外のペッグやオンチェーンネイティブ資産に移行せざるを得なくなります。

コンプライアンスステーブルコインの台頭の裏側には、「オンチェーン自由ドル」エコシステムの衰退があります。

Summary

GENIUS法は単なるステーブルコインの規制枠組みにとどまらず、米国がデジタル金融インフラのアップグレードを推進し、通貨的影響力を強化するための戦略的ツールです。市場信頼を再構築する一方で、Web3全体を「ポスト自由時代」へと導きます。すなわち、コンプライアンスを最優先とし、オンチェーンとオフチェーンが統合される新しいフェーズです。

パート4:地域別規制比較

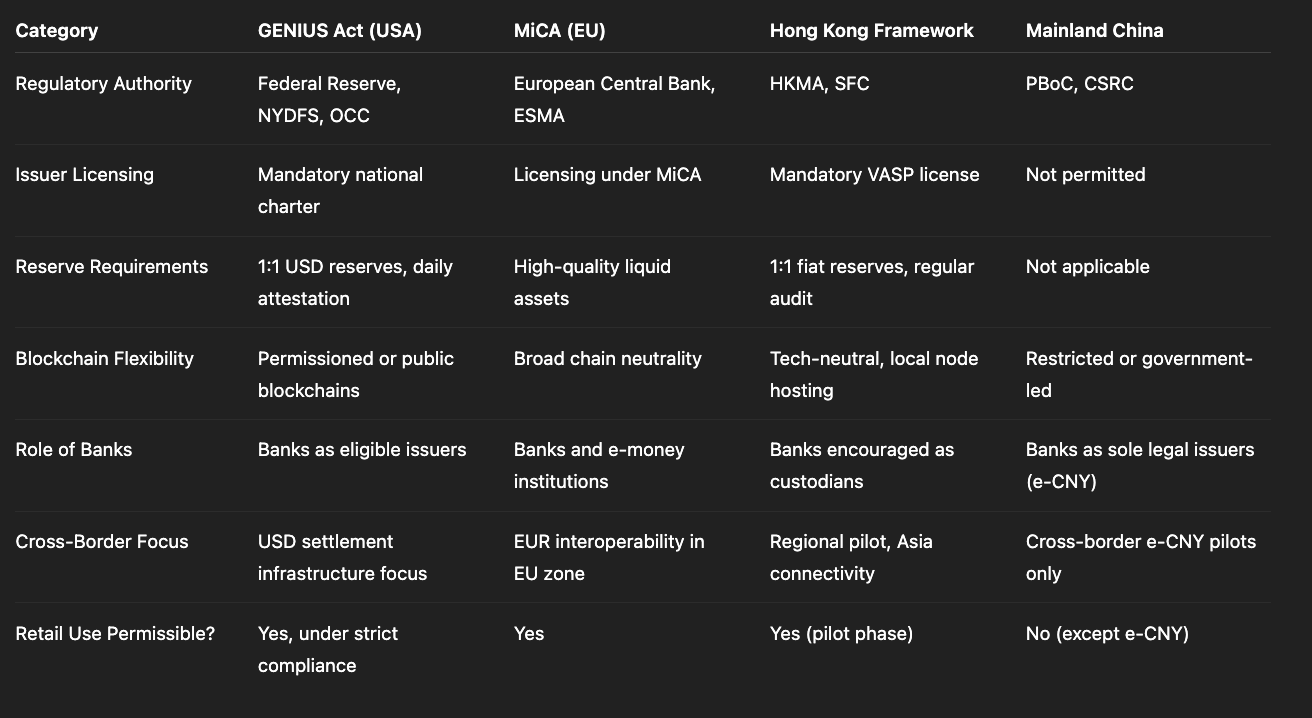

ステーブルコイン規制比較: GENIUS法 vs 他の主要政策 (出典: Gate Learn クリエイター Max)

GENIUS法は世界的に示範効果を持ちますが、その規制アプローチは他の主要経済圏と比べて大きな違いを示します。

欧州連合

2024年に施行されたMiCA規制は、「電子マネートークン(EMTs)」と「資産参照型トークン(ARTs)」を区別し、消費者保護と越境的な運営ライセンスを強調します。

- 主要な規制はリスク開示と市場参入のハードルに焦点を当てます;

- 一定割合のアルゴリズム型またはハイブリッド型ステーブルコインをサンドボックスで試行することを許可します;

- EU27加盟国全てに適用され、統一金融市場内での流通を容易にします。

比較: 米国は「米ドル覇権+1:1実物資産裏付け+連邦ライセンス」に焦点を当てており、より硬直的でグローバルな米ドル決済支配に適しています。一方、EUは金融の多様性と消費者保護を強調します。

中国

中国本土では、「ステーブルコイン」はまだ正式に認められておらず、広く使用されてもいません。中央銀行主導のデジタル人民元(e-CNY)は技術的に成熟しつつありますが、国際決済やサードパーティエコシステム統合には依然として制約があります。

香港においては:

- 香港金融管理局(HKMA)は2024年にステーブルコイン発行ガイドラインを公表し、100%資産準備の裏付けと認可機関の参加を義務付けています;

- 複数の香港金融機関が、HKDやUSDにペッグされたステーブルコイン(例: HKD Stablecoin)を試行しています;

- 香港は、{Circle}、{Paxos}、{Anchorage} など米国のコンプライアンス発行者にとって、アジアにおける事業拠点として台頭しています。

GENIUS法の成立は、香港が「オンチェーン米ドル決済ハブ」としての役割をさらに促進させ、中国本土の規制戦略の開放性や協調姿勢に間接的な影響を与える可能性があります。

パート5: 潜在的リスクと不確実性

GENIUS法は制度的突破口を提供しますが、その実施には依然としていくつかの課題が存在します:

- 長い立法通過サイクル: 法案は成立しましたが、早くても2025年第4四半期までは実施不可能です;

- 連邦政府と州政府の調整問題: 一部の州は依然として地域ライセンスの独立性を主張する可能性があり、規制調整の複雑性を増します;

- イノベーション抑制: アルゴリズム型ステーブルコインやDeFiネイティブのステーブルコインは周縁化される可能性があります;

- 技術統合コストの増加: 中小規模の発行者にとってコンプライアンス負担が増し、市場集中を助長する可能性があります。

これらの要因は、GENIUS法が「米ドルステーブルコインの新たな出発点」になるのか、それとも単なるもう一つの規制実験にとどまるのかを決定します。

結論: 世界的なステーブルコイン規制競争の出発点

GENIUS法は、米国が初めてステーブルコインの体系的リスクに真剣に取り組み、連邦制度を通じて規制しようとしたものです。これは単なる金融規制の技術的アップグレードではなく、米ドルの国際化、暗号金融システム、中央銀行デジタル通貨との関係に対する深い介入でもあります。

マクロ的な視点から見ると、これは「オンチェーン米ドル規制競争」時代の幕開けを意味します。香港、UAE、シンガポールなどの金融センターは、政策柔軟性によって早期の優位性を獲得する可能性があります。

Web3企業、金融機関、さらには主権国家にとって、この制度を理解し、アクセスし、参加することは、次のフィンテックの地形を直接的に左右することになります。

関連記事

ステーブルコインとは何ですか?

USDeとは何ですか?USDeの複数の収益方法を公開します

Yalaの詳細な説明:$YUステーブルコインを媒体としたモジュラーDeFi収益アグリゲーターの構築

USDT0とは何ですか

USDCとドルの未来