IntoTheBlock

Aucun contenu pour l'instant

Dans la newsletter de cette semaine, nous analysons la récente chute du marché et les principaux risques à surveiller. Rattrapez-vous ici👇

Voir l'original- Récompense

- J'aime

- Commentaire

- Reposter

- Partager

✔️Toutes les positions de prêt supervisées restent à des facteurs de santé conservateurs✔️Il n'y a eu aucune liquidation ni créance douteuse.✔️Tous les actifs sont en sécurité. En savoir plus sur notre approche de gestion des risques ici👇

Voir l'original- Récompense

- J'aime

- Commentaire

- Reposter

- Partager

Malgré la volatilité du marché, tous les coffres Sentora continuent de fournir des résultats stables. Le moteur de gestion automatisée des risques de Sentora Smart Yield se rééquilibre en temps réel lorsque chaque seconde compte.

Voir l'original

- Récompense

- J'aime

- 1

- Reposter

- Partager

Lock_433 :

:

Acheter pour gagner 💎Actions tokenisées : la prochaine grande disruption

Voir l'original- Récompense

- J'aime

- Commentaire

- Reposter

- Partager

Plus qu'un jour. Participez à notre webinaire sur les actions tokenisées pour obtenir les dernières informations et découvrir comment ce marché a atteint $1 milliards et pourquoi il pourrait venir à peine de commencer. Inscrivez-vous ci-dessous.

Voir l'original- Récompense

- J'aime

- Commentaire

- Reposter

- Partager

Les actions tokenisées sont le segment à la croissance la plus rapide dans les actifs réels en chaîneLire le rapport👇

Voir l'original- Récompense

- J'aime

- Commentaire

- Reposter

- Partager

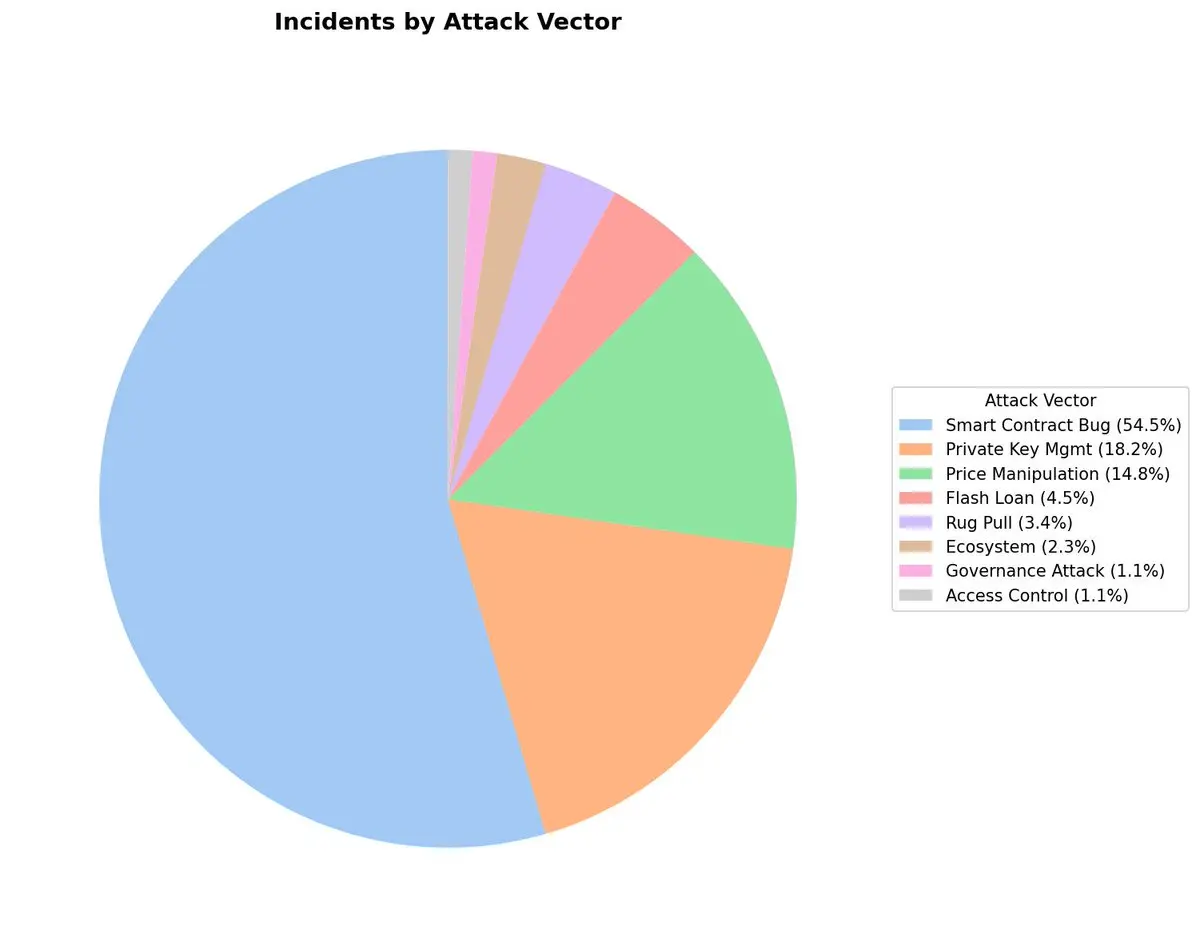

Au cours de l'année écoulée, la répartition des pertes par cause principale révèle une domination continue des vulnérabilités techniques, les bugs de contrats intelligents étant à l'origine de la majorité des incidents.

Voir l'original

- Récompense

- 1

- Commentaire

- Reposter

- Partager

- Récompense

- J'aime

- Commentaire

- Reposter

- Partager

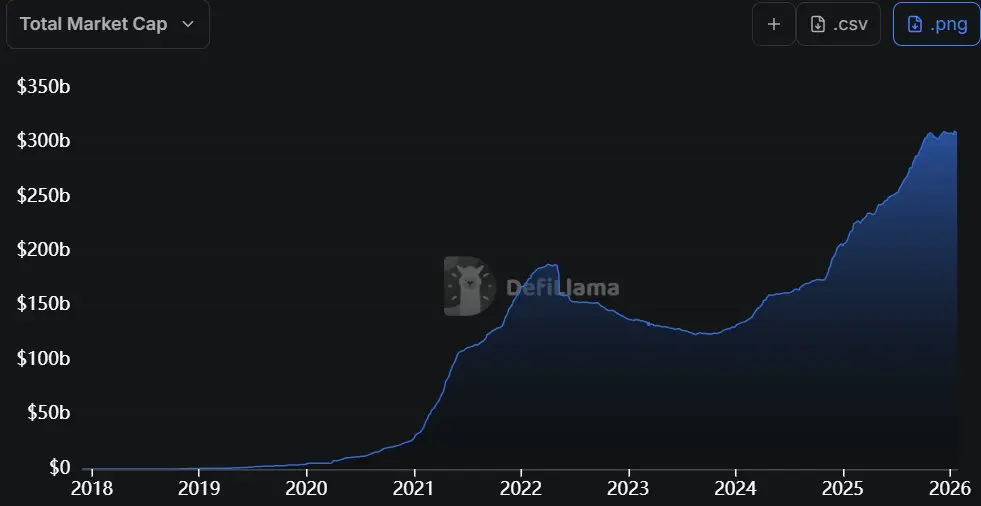

Voici les principaux indicateurs DeFi de cette semaine👇Plus important encore, les taux de stablecoins continuent d'augmenter en raison d'une liquidité tendue, tandis que la TVL reste largement stable

Voir l'original- Récompense

- J'aime

- Commentaire

- Reposter

- Partager

Des trillions d'actions sont piégés dans des infrastructures obsolètes. La tokenisation les libère👇

Voir l'original- Récompense

- J'aime

- Commentaire

- Reposter

- Partager

Alors que les stablecoins ont connu une croissance rapide en 2024–2025, cet élan s'est en grande partie nivelé depuis le quatrième trimestre de l'année dernière. Sur une base mensuelle, le ralentissement est principalement dû à USDT et USDC, dont la capitalisation boursière a diminué, tandis que de nouveaux entrants tels que PYUSD et RLUSD ont continué à gagner des parts de marché.

PYUSD0,03%

- Récompense

- J'aime

- Commentaire

- Reposter

- Partager

Kraken\'s DeFi Earn est l'un des programmes DeFi les plus ambitieux jamais lancés par un CEX. En combinant la commodité centralisée avec la transparence décentralisée, il pourrait faire entrer des millions dans la DeFi. Le co-fondateur de Sentora, @jrdothoughts, explique pourquoi @fx @krak

Voir l'original- Récompense

- J'aime

- Commentaire

- Reposter

- Partager

Les banques ressentent la pression alors que la tokenisation s'accélère.@admff492 explique pourquoi sur @TradeTalks.

Voir l'original- Récompense

- J'aime

- Commentaire

- Reposter

- Partager

Curieux de savoir ce que Sentora construit dans le domaine des actions tokenisées ? Inscrivez-vous ci-dessous pour rejoindre notre prochain webinaire👇

Voir l'original- Récompense

- J'aime

- Commentaire

- Reposter

- Partager

Sujets populaires

Afficher plus168.53K Popularité

21.47K Popularité

395.98K Popularité

9.32K Popularité

19.64K Popularité

Hot Gate Fun

Afficher plus- MC:$2.41KDétenteurs:10.00%

- MC:$2.43KDétenteurs:10.00%

- MC:$2.44KDétenteurs:10.00%

- MC:$2.44KDétenteurs:10.00%

- MC:$2.43KDétenteurs:10.00%

Épingler