IntoTheBlock

Контент поки що відсутній

У цьому тижневому розсилці ми розбираємо недавній крах ринку та основні ризики, за якими потрібно стежити. Дізнайтеся більше тут👇

Переглянути оригінал- Нагородити

- подобається

- Прокоментувати

- Репост

- Поділіться

✔️Усі контрольовані позиції позик залишаються з консервативними показниками здоров'я✔️Не було ліквідацій і боргів✔️Усі активи в безпеці. Дізнайтеся більше про наш підхід до управління ризиками тут👇

Переглянути оригінал- Нагородити

- подобається

- Прокоментувати

- Репост

- Поділіться

Незважаючи на волатильність ринку, усі сховища Sentora все ще забезпечують стабільні результати. Автоматизований механізм управління ризиками Sentora Smart Yield перебалансовує в реальному часі, коли важливі секунди.

Переглянути оригінал

- Нагородити

- подобається

- 1

- Репост

- Поділіться

Lock_433 :

:

Купуй, щоб Заробляти 💎Токенізовані акції: наступний великий зсув

Переглянути оригінал- Нагородити

- подобається

- Прокоментувати

- Репост

- Поділіться

Залишився лише 1 день. Приєднуйтесь до нашого вебінару з токенізованих акцій, щоб отримати найновіші інсайти та дізнатися, як цей ринок досяг $1 мільярдів і чому він може лише починатися. Зареєструйтеся нижче.

Переглянути оригінал- Нагородити

- подобається

- Прокоментувати

- Репост

- Поділіться

Токенізовані цінні папери — це найшвидше зростаючий сегмент у сфері активів реального світу на блокчейніЧитайте звіт👇

Переглянути оригінал- Нагородити

- подобається

- Прокоментувати

- Репост

- Поділіться

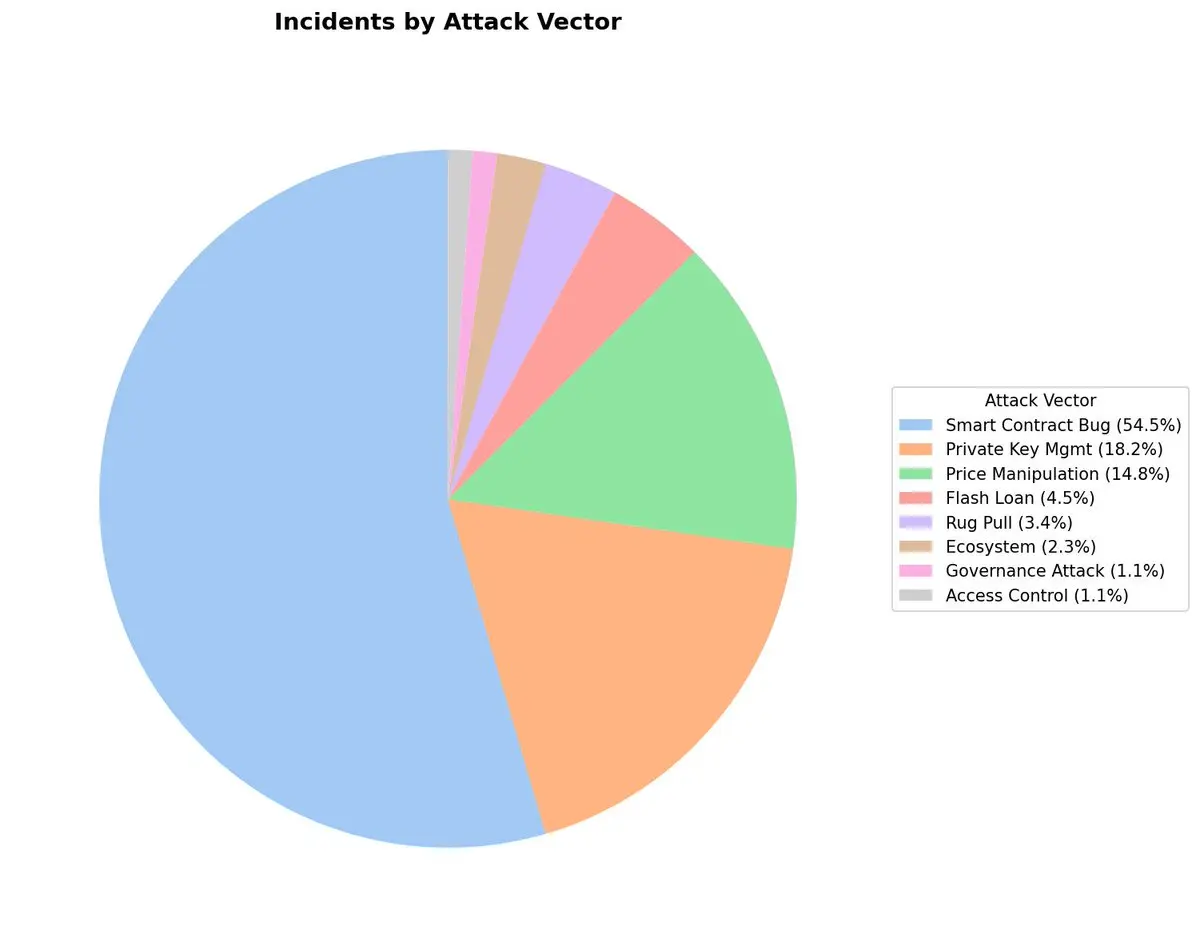

За минулий рік розподіл збитків за основною причиною показує подальше домінування технічних вразливостей, причому помилки у смарт-контрактах спричиняють більшість інцидентів.

Переглянути оригінал

- Нагородити

- 1

- Прокоментувати

- Репост

- Поділіться

- Нагородити

- подобається

- Прокоментувати

- Репост

- Поділіться

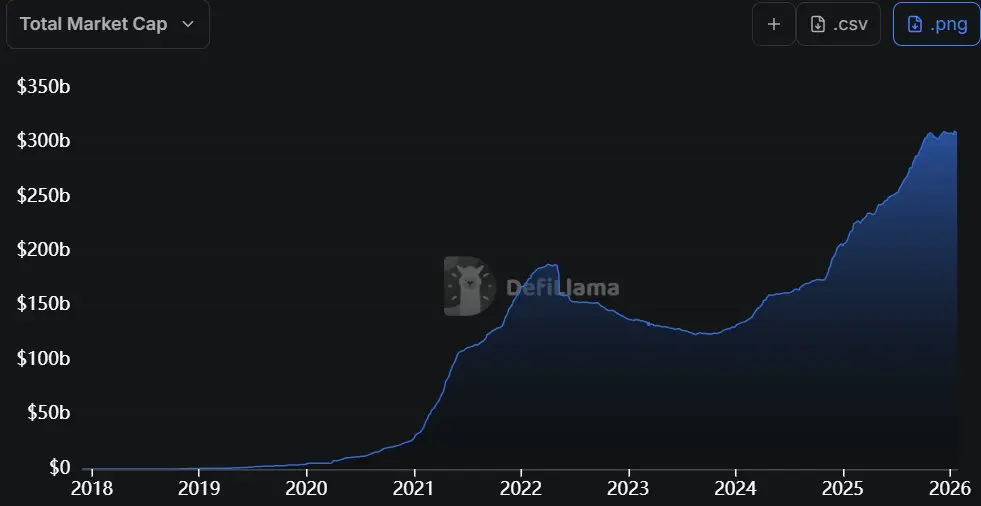

Ось основні показники DeFi за цей тиждень👇Найголовніше, що ставки стабільних монет продовжують зростати через обмежену ліквідність, тоді як загальна вартість заблокованих активів (TVL) залишається переважно стабільною

Переглянути оригінал- Нагородити

- подобається

- Прокоментувати

- Репост

- Поділіться

Триліони у цінних паперах застрягли у застарілих системах. Токенізація відкриває їх👇

Переглянути оригінал- Нагородити

- подобається

- Прокоментувати

- Репост

- Поділіться

Хоча стабільні монети швидко зростали у 2024–2025 роках, цей імпульс значною мірою згас з четвертого кварталу минулого року. Щомісячно сповільнення зумовлене переважно USDT та USDC, капіталізація яких скоротилася, тоді як нові учасники, такі як PYUSD та RLUSD, продовжують здобувати частку ринку.

PYUSD-0,16%

- Нагородити

- подобається

- Прокоментувати

- Репост

- Поділіться

Kraken\'s DeFi Earn — одна з найамбітніших програм DeFi, коли-небудь запущених централізованою біржею. Поєднуючи централізовану зручність із децентралізованою прозорістю, вона може залучити мільйони до DeFi. Співзасновник Sentora @jrdothoughts пояснює, чому @fx @krak

Переглянути оригінал- Нагородити

- подобається

- Прокоментувати

- Репост

- Поділіться

Банки відчувають тиск у міру прискорення токенізації.@admff492 розбирає, чому це відбувається, на @TradeTalks.

Переглянути оригінал- Нагородити

- подобається

- Прокоментувати

- Репост

- Поділіться

Популярні теми

Дізнатися більше188.49K Популярність

47.09K Популярність

11.55K Популярність

5.99K Популярність

3.82K Популярність

Популярні активності Gate Fun

Дізнатися більше- Рин. кап.:$2.42KХолдери:20.00%

- Рин. кап.:$2.41KХолдери:20.00%

- Рин. кап.:$2.4KХолдери:20.00%

- Рин. кап.:$0.1Холдери:00.00%

- Рин. кап.:$2.41KХолдери:10.00%

Закріпити