Publique conteúdo & ganhe rendimento de conteúdo de mineração

placeholder

InspiredAnalyst

Legenda perfeita para esta publicação seria…?

Ver original

- Recompensa

- 2

- Comentário

- Repostar

- Compartilhar

arco ⬆️⬆️⬆️⬆️⬆️⬆️⬆️⬆️

Ver original

- Recompensa

- 1

- Comentário

- Repostar

- Compartilhar

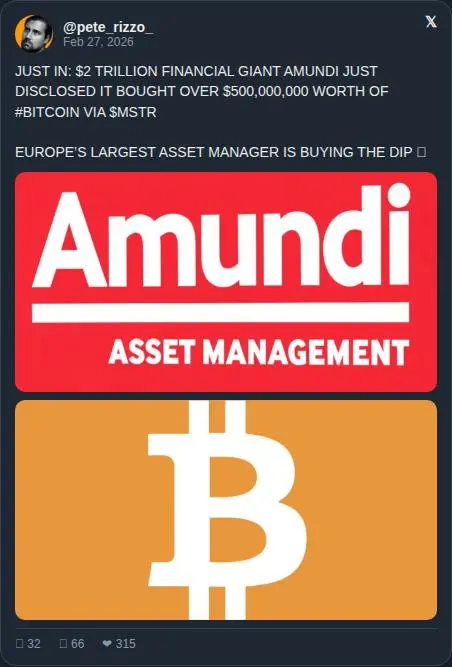

O maior gestor de ativos da Europa acaba de comprar $500M em #Bitcoin através da MSTR

A Amundi não vacilou

As instituições não estão a chegar. Elas já estão aqui 🟠

A Amundi não vacilou

As instituições não estão a chegar. Elas já estão aqui 🟠

BTC-4,5%

- Recompensa

- 2

- Comentário

- Repostar

- Compartilhar

初代同事

初代同事

Criado por@BitebiAi0com

Progresso da listagem

0.00%

Cap. de M.:

$2.41K

Mais tokens

Entrar no suporte sendo absorvido — manter a posição a longo prazo em $SOL .

Plano de negociação: a longo prazo $SOL

Entrada: 80.8 – 82.2

Stop loss: 77.5

Primeiro objetivo de preço: 84.9

Segundo objetivo de preço: 88.7

Terceiro objetivo de preço: 93.5

A venda inicial parece bastante intensa, mas a queda estagnou, e as ordens de compra começaram a ser absorvidas. Após a venda, os vendedores não mostraram uma ação contínua real, apenas uma diminuição do momentum e uma redução do alcance. A estrutura está tentando se estabilizar em vez de colapsar. Se os compradores continuarem a defender essa z

Plano de negociação: a longo prazo $SOL

Entrada: 80.8 – 82.2

Stop loss: 77.5

Primeiro objetivo de preço: 84.9

Segundo objetivo de preço: 88.7

Terceiro objetivo de preço: 93.5

A venda inicial parece bastante intensa, mas a queda estagnou, e as ordens de compra começaram a ser absorvidas. Após a venda, os vendedores não mostraram uma ação contínua real, apenas uma diminuição do momentum e uma redução do alcance. A estrutura está tentando se estabilizar em vez de colapsar. Se os compradores continuarem a defender essa z

SOL-8,48%

- Recompensa

- 2

- Comentário

- Repostar

- Compartilhar

Quando é que vais continuar a abrir cartões? Já faz tempo que não abro um

Se não sai daqui, então vou abrir um cartão na PlayKami da Monad

Já faz tempo que não menciono a Monad, é hora de voltar a dar uma olhada 😂

Ver originalSe não sai daqui, então vou abrir um cartão na PlayKami da Monad

Já faz tempo que não menciono a Monad, é hora de voltar a dar uma olhada 😂

- Recompensa

- 1

- Comentário

- Repostar

- Compartilhar

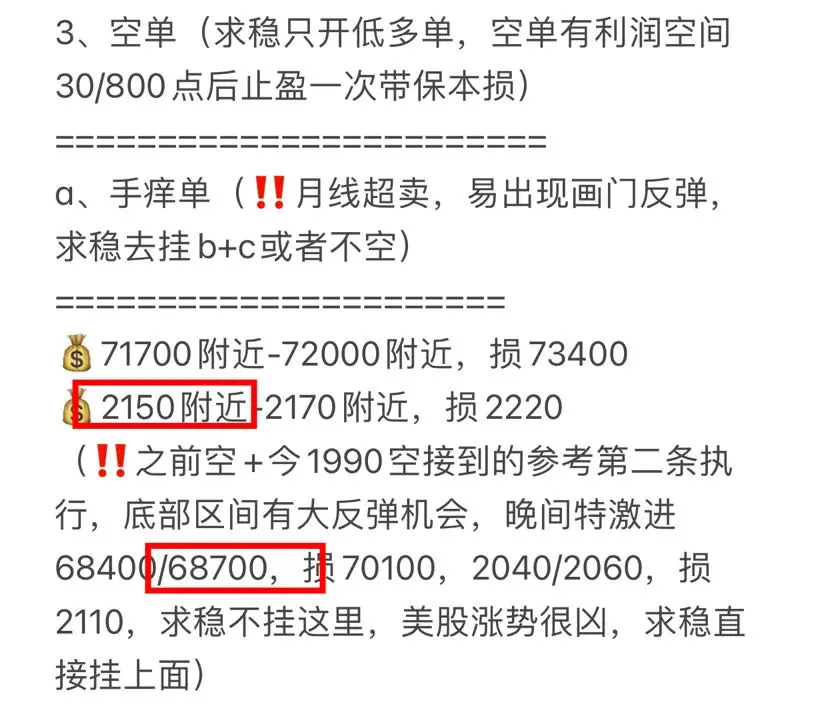

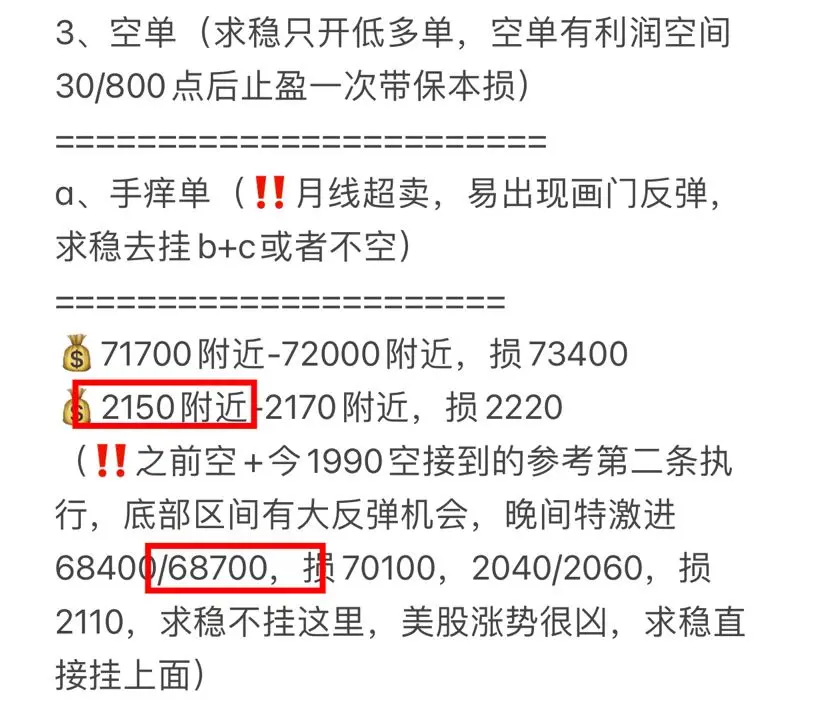

🌹guan和平, membros da roda, aqui vai‼️ Sem perceber, já estou no meu quarto ano de assinatura, e o número de assinantes também ultrapassou 330 pessoas🀄️ A promoção do Festival da Primavera de 5gt será retomada amanhã com 10gt. Os amigos que assinam não são tolos, quem não lucra, você decide 😄 Pode clicar no Apple abaixo ou copiar para assinar pelo navegador:

https://www.gate.com/zh/profile/何时了秋雨

🌹Na semana passada, 1890/65700, mais de 2105/70900, comendo mais carne

🌹Reversão, 70600/2085, posição vendida em 62450/1795, comendo mais carne

🌹Na quarta-feira, 62800/1800, mais de 70000/2150, pre

https://www.gate.com/zh/profile/何时了秋雨

🌹Na semana passada, 1890/65700, mais de 2105/70900, comendo mais carne

🌹Reversão, 70600/2085, posição vendida em 62450/1795, comendo mais carne

🌹Na quarta-feira, 62800/1800, mais de 70000/2150, pre

BTC-4,5%

- Recompensa

- 11

- 10

- Repostar

- Compartilhar

KeepUpWithTheRhythmOfTheTimes :

:

Feliz Ano Novo 🧧Ver projetos

O nível H, após uma forte subida de 21% ontem, encontra-se atualmente numa fase saudável de correção e consolidação. O ponto-chave é que o preço encontra suporte acima da EMA20 no gráfico de 1H (1.445), e o gráfico de 4H já estabilizou acima da EMA50 (1.307), indicando uma mudança de tendência de fraca para forte. Apesar do RSI de 1H (67,4) estar um pouco elevado, ainda não entrou em condição de sobrecompra extrema, deixando espaço para uma possível subida futura. A profundidade do mercado mostra uma pressão de venda concentrada na zona de 1.543-1.55; uma quebra desta zona abrirá espaço para a

Ver original

- Recompensa

- curtir

- Comentário

- Repostar

- Compartilhar

🔥 guan和平 轮老铁们给U‼️não sei quando, mas já é o terceiro ano de assinatura, a promoção de assinatura de metade do preço no Ano Novo já ultrapassou 400 pessoas, obrigado pelo apoio‼️Os amigos que assinam não são burros, quem não lucra é você😄Apple pode clicar👇ou também copiar para a web:

https://www.gate.com/zh/profile/Rei das ondas, Deus K

🔥Semana passada 1890/65700 mais 2105/70900, comendo carne grande novamente

🔥Contra-ataque 70600/2085, venda a descoberto 62450/1795, comendo carne grande

🔥Quarta-feira 62800/1800 mais 70000/2150, pressão para comer mais carne

🔥Ontem de manhã 70000/2150 pe

https://www.gate.com/zh/profile/Rei das ondas, Deus K

🔥Semana passada 1890/65700 mais 2105/70900, comendo carne grande novamente

🔥Contra-ataque 70600/2085, venda a descoberto 62450/1795, comendo carne grande

🔥Quarta-feira 62800/1800 mais 70000/2150, pressão para comer mais carne

🔥Ontem de manhã 70000/2150 pe

BTC-4,5%

- Recompensa

- 11

- 10

- Repostar

- Compartilhar

KeepUpWithTheRhythmOfTheTimes :

:

Ano do Cavalo, faça uma grande fortuna 🐴Ver projetos

Sempre tive uma paixão por NFTs e

Planejo criar mais coleções

Tudo graças a @baby_billionNFT, tenho este NFT fofo

Ansioso por ter mais.

Ver originalPlanejo criar mais coleções

Tudo graças a @baby_billionNFT, tenho este NFT fofo

Ansioso por ter mais.

- Recompensa

- 1

- Comentário

- Repostar

- Compartilhar

🚨 TRUMP PROIBE ANTHROPIC EM TODO O GOVERNO DOS EUA!

O Presidente Trump proibiu a Anthropic @claudeai de todo o governo federal.

O Pentágono declarou a Anthropic como um Risco na Cadeia de Fornecimento porque eles se recusaram a aceitar termos militares.

Uma empresa americana recebeu a mesma classificação que é frequentemente reservada para nações hostis.

Ver originalO Presidente Trump proibiu a Anthropic @claudeai de todo o governo federal.

O Pentágono declarou a Anthropic como um Risco na Cadeia de Fornecimento porque eles se recusaram a aceitar termos militares.

Uma empresa americana recebeu a mesma classificação que é frequentemente reservada para nações hostis.

- Recompensa

- 1

- Comentário

- Repostar

- Compartilhar

#Gate广场发帖领五万美金红包 #Gate广场发帖领五万美金红包 🧧 Praça Gate $50.000 chuva de envelopes vermelhos a distribuir, publicar para 100% de chance de ganhar!

A atividade foi intensificada, as recompensas não têm limite máximo!

🚀 Todos participam: usuários novos e antigos podem postar e receber, até 28U por postagem!

📈 Quanto mais postar, mais ganha: não há limite de participações, quanto mais postar, mais envelopes vermelhos você receberá!

Participe agora:

1️⃣ Atualize o App: faça o upgrade para a versão v8.8.0.

2️⃣ Ative os envelopes vermelhos: clique para postar, a recompensa será creditada automaticamente!

Ver originalA atividade foi intensificada, as recompensas não têm limite máximo!

🚀 Todos participam: usuários novos e antigos podem postar e receber, até 28U por postagem!

📈 Quanto mais postar, mais ganha: não há limite de participações, quanto mais postar, mais envelopes vermelhos você receberá!

Participe agora:

1️⃣ Atualize o App: faça o upgrade para a versão v8.8.0.

2️⃣ Ative os envelopes vermelhos: clique para postar, a recompensa será creditada automaticamente!

- Recompensa

- 7

- 11

- Repostar

- Compartilhar

Vortex_King :

:

GOGOGO 2026 👊Ver projetos

#深度创作营 Trump ordena banir a Anthropic! Um período ainda mais louco começa😱

Ninguém esperava que o maior terremoto tecnológico do início de 2026 não viesse de uma apresentação no Vale do Silício, mas sim do “Truth Social” da Casa Branca.

Acabou de acontecer: Trump anunciou oficialmente que o governo dos EUA irá banir a Anthropic de forma imediata e indefinida! O Departamento de Defesa também a incluiu na “lista de riscos da cadeia de abastecimento”, equiparando-a a empresas de países hostis. Esta é a grande batalha do século pelo alma da IA e pelo poder de guerra, que finalmente explodiu! De r

Ver originalNinguém esperava que o maior terremoto tecnológico do início de 2026 não viesse de uma apresentação no Vale do Silício, mas sim do “Truth Social” da Casa Branca.

Acabou de acontecer: Trump anunciou oficialmente que o governo dos EUA irá banir a Anthropic de forma imediata e indefinida! O Departamento de Defesa também a incluiu na “lista de riscos da cadeia de abastecimento”, equiparando-a a empresas de países hostis. Esta é a grande batalha do século pelo alma da IA e pelo poder de guerra, que finalmente explodiu! De r

- Recompensa

- 6

- 7

- Repostar

- Compartilhar

CryptoSocietyOfRhinoBrotherIn :

:

Ano do Cavalo, faça uma grande fortuna 🐴Ver projetos

™dYANYU

烟雨老师

Criado por@TeacherYanyu

Progresso da assinatura

0.00%

Cap. de M.:

$0

Mais tokens

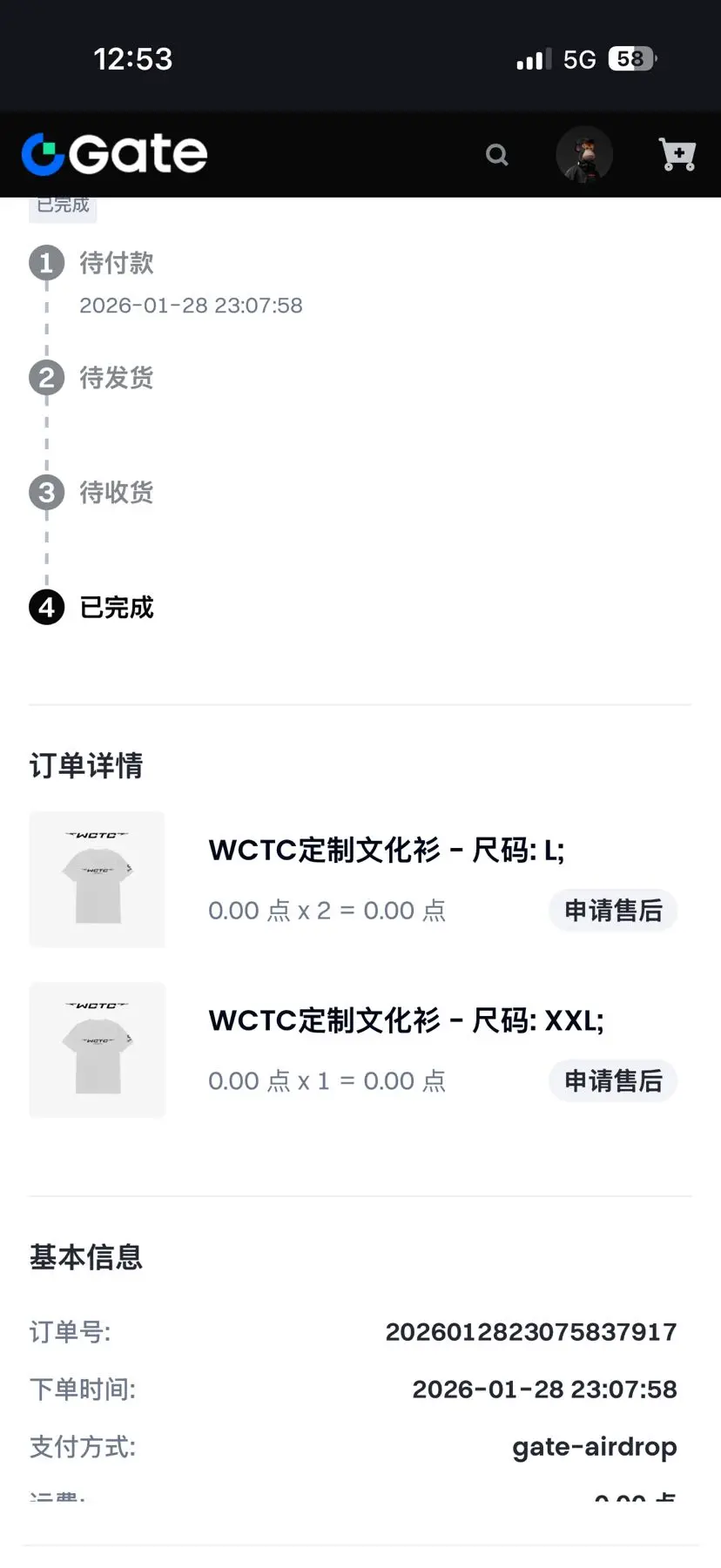

Irmãos, durante o Ano Novo não fizemos o sorteio para todos, mas hoje à noite às 22h faremos uma transmissão ao vivo para sortear roupas. Vista a armadura do gate, desfrute de uma vida maravilhosa. Abrir posições longas causa uma subida explosiva, abrir posições curtas causa uma queda violenta.

Ver original

- Recompensa

- curtir

- 2

- Repostar

- Compartilhar

GateUser-969e560b :

:

Tira uma para mim. Maano.Ver projetos

$CRV 1H级别 em que se formou um duplo fundo após 0.237, as velas já estabilizaram acima de EMA20(0.2448), com a proporção de compras na última hora atingindo até 81%, indicando uma forte intensificação do poder de compra a curto prazo. Embora o nível de 4H ainda esteja em uma tendência de baixa, o preço já tocou na resistência EMA50(0.242) e rebotou, o Open Interest (OI) mantém-se estável, sem sinais de vendas de pânico, com sinais claros de proteção por parte dos grandes players. A profundidade do mercado apresenta um desequilíbrio de 18.95%, com ordens de venda acumuladas entre 0.244-0.246, e

CRV-7,61%

- Recompensa

- 2

- Comentário

- Repostar

- Compartilhar

$XRP Está a preparar-se para um forte rebound (porque está numa zona de procura crítica)

Bull #XRP

Alavancagem – 10x

Preço de entrada – 1.34 – 1.37

Primeiro objetivo – 1.40 Fechar 30% Stop-loss na entrada

Segundo objetivo – 1.45 Fechar 60%

Terceiro objetivo – 1.52 Fechar 100%

Stop-loss – 1.27

Clique abaixo para negociar #Gate广场发帖领五万美金红包 $XRP

Bull #XRP

Alavancagem – 10x

Preço de entrada – 1.34 – 1.37

Primeiro objetivo – 1.40 Fechar 30% Stop-loss na entrada

Segundo objetivo – 1.45 Fechar 60%

Terceiro objetivo – 1.52 Fechar 100%

Stop-loss – 1.27

Clique abaixo para negociar #Gate广场发帖领五万美金红包 $XRP

XRP-5,25%

- Recompensa

- 1

- Comentário

- Repostar

- Compartilhar

Quando a IA se fundir profundamente com o Web3, os oráculos tornar-se-ão a chave para vencer na competição ecológica. A WINkLink está a liderar o futuro do setor através de inovações tecnológicas. Como a rede de oráculos descentralizados mais madura do ecossistema TRON, a WINkLink supera os obstáculos tradicionais na troca de dados, utilizando uma arquitetura de nós distribuídos, mecanismos de validação criptográfica e feedback de dados em tempo real, oferecendo serviços de dados externos seguros, eficientes e à prova de manipulação para contratos inteligentes. A sua tecnologia central é ampla

Ver original- Recompensa

- 2

- Comentário

- Repostar

- Compartilhar

#CelebratingNewYearOnGateSquare

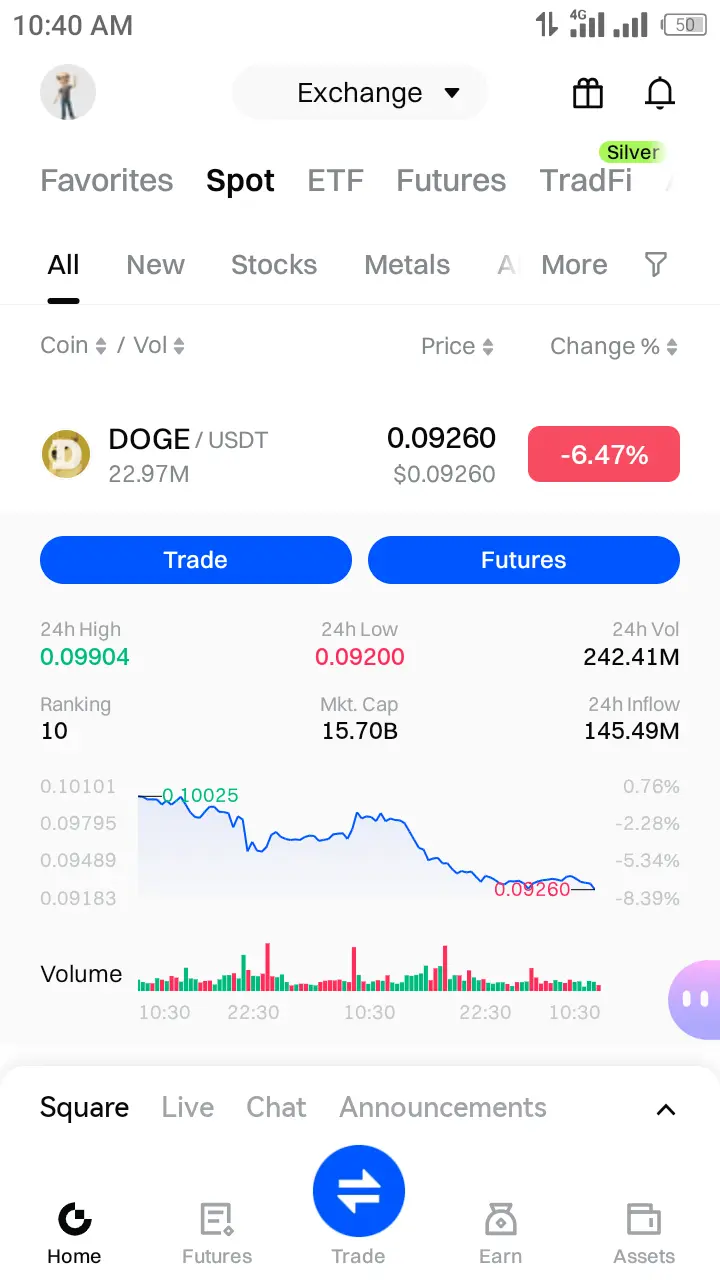

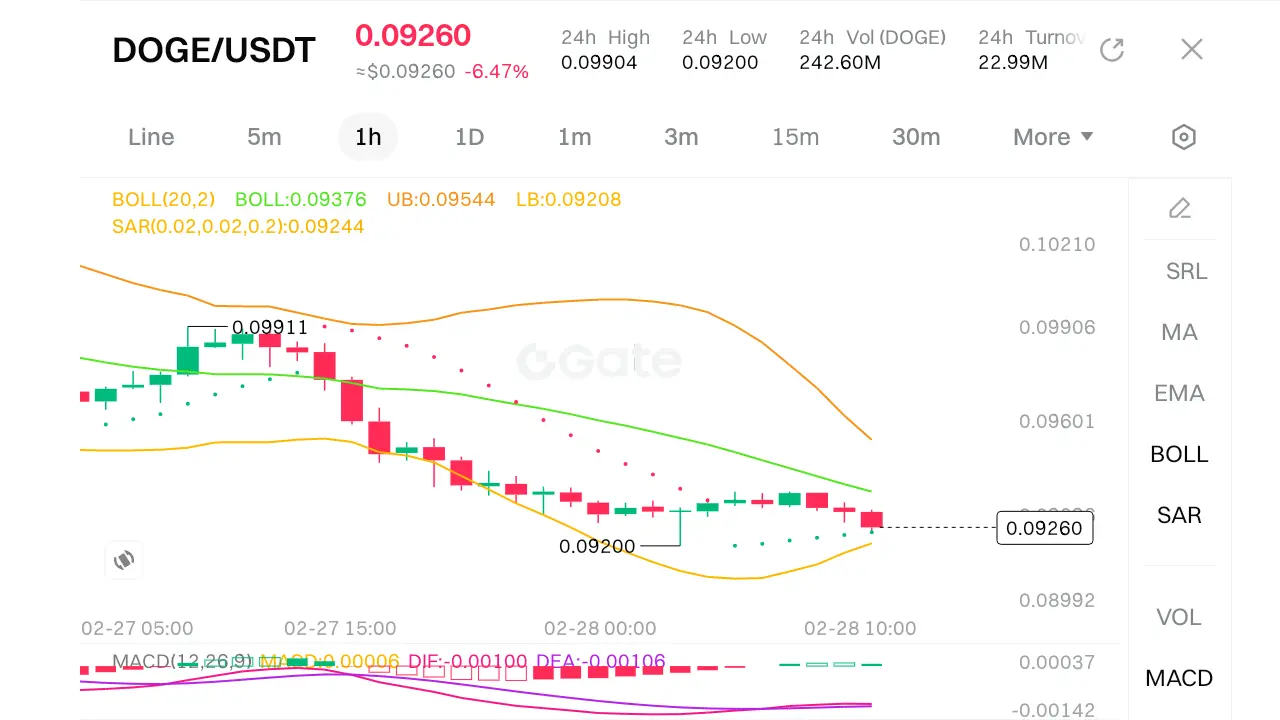

DOGE/USDT, aqui está uma análise técnica concisa:

1. Ação do Preço & Tendência

· Preço Atual: $0.09260

· Variação 24h: -6.47%

· O preço está atualmente negociando perto do limite inferior da sua faixa diária (Baixa de 24h: 0.09200). Isto indica momentum de baixa a curto prazo.

· O preço está ligeiramente acima da Banda de Bollinger Inferior (LB: 0.09208), sugerindo que o ativo pode estar sobrevendido ou a experimentar uma forte pressão de venda.

2. Bandas de Bollinger (20,2)

· Banda Superior (UB): 0.09544

· Banda do Meio (BOLL): 0.09376

· Banda Inferior (LB):

DOGE/USDT, aqui está uma análise técnica concisa:

1. Ação do Preço & Tendência

· Preço Atual: $0.09260

· Variação 24h: -6.47%

· O preço está atualmente negociando perto do limite inferior da sua faixa diária (Baixa de 24h: 0.09200). Isto indica momentum de baixa a curto prazo.

· O preço está ligeiramente acima da Banda de Bollinger Inferior (LB: 0.09208), sugerindo que o ativo pode estar sobrevendido ou a experimentar uma forte pressão de venda.

2. Bandas de Bollinger (20,2)

· Banda Superior (UB): 0.09544

· Banda do Meio (BOLL): 0.09376

· Banda Inferior (LB):

DOGE-7,72%

- Recompensa

- 2

- Comentário

- Repostar

- Compartilhar

O caos é apenas ingredientes.

Você ainda é o chef.

Prepare algo corajoso hoje.

Bom dia futuros milionários de IA e RWA.

Você ainda é o chef.

Prepare algo corajoso hoje.

Bom dia futuros milionários de IA e RWA.

RWA-2,17%

- Recompensa

- 2

- Comentário

- Repostar

- Compartilhar

【$SIGN Sinal】Long + Consolidação forte a 1H, short squeeze iminente com taxa negativa

$SIGN O nível de 1H entrou em consolidação forte após uma grande subida, mantendo-se acima de 0.03. O nível de 4H formou uma vela de alta com volume expressivo, confirmando a tendência. A taxa negativa atual atinge -0.2%, o Open Interest (OI) está estável, o preço mantém-se firme, apresentando uma estrutura típica de short squeeze, com intenção clara de proteção por parte dos principais players. Apesar do RSI de 1H estar em zona alta, não há divergência, o livro de ordens mostra profundidade de compra sólida,

Ver original$SIGN O nível de 1H entrou em consolidação forte após uma grande subida, mantendo-se acima de 0.03. O nível de 4H formou uma vela de alta com volume expressivo, confirmando a tendência. A taxa negativa atual atinge -0.2%, o Open Interest (OI) está estável, o preço mantém-se firme, apresentando uma estrutura típica de short squeeze, com intenção clara de proteção por parte dos principais players. Apesar do RSI de 1H estar em zona alta, não há divergência, o livro de ordens mostra profundidade de compra sólida,

- Recompensa

- 1

- Comentário

- Repostar

- Compartilhar

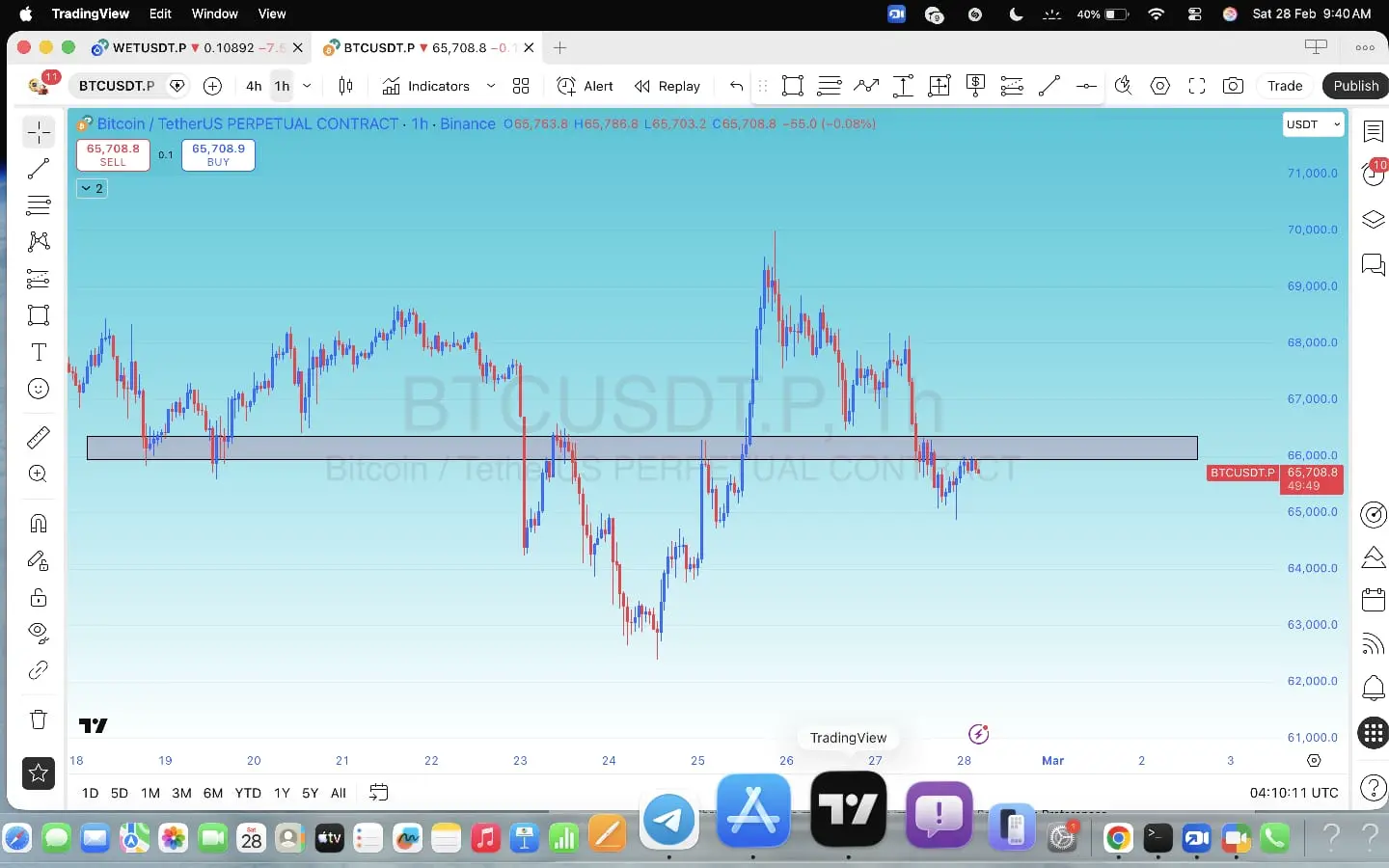

BTCUSDT – Atualização de Mercado 1H

O BTC já está a mostrar rejeição na zona de oferta de 66K.

O preço tocou na área de resistência marcada e reagiu imediatamente — os vendedores estão ativos aqui.

Estrutura Atual:

• Rejeição na oferta de 66K

• Formação de máximos mais baixos

• O momentum está a mudar para baixista no gráfico de 1H

Próximo Movimento Esperado:

➡️ Desde que o BTC permaneça abaixo de 66K

→ A probabilidade favorece a continuação para o lado negativo em direção à área de liquidez de 64.5K – 63K

Apenas uma recuperação forte acima de 66K invalidaria esta pressão baixista de curto pra

O BTC já está a mostrar rejeição na zona de oferta de 66K.

O preço tocou na área de resistência marcada e reagiu imediatamente — os vendedores estão ativos aqui.

Estrutura Atual:

• Rejeição na oferta de 66K

• Formação de máximos mais baixos

• O momentum está a mudar para baixista no gráfico de 1H

Próximo Movimento Esperado:

➡️ Desde que o BTC permaneça abaixo de 66K

→ A probabilidade favorece a continuação para o lado negativo em direção à área de liquidez de 64.5K – 63K

Apenas uma recuperação forte acima de 66K invalidaria esta pressão baixista de curto pra

BTC-4,5%

- Recompensa

- 2

- 1

- Repostar

- Compartilhar

Discovery :

:

GOGOGO 2026 👊Depositar mais

Junte-se a 40M usuários em nossa comunidade crescente

⚡️ Junte-se a 40M usuários na discussão sobre cripto

💬 Interaja com seus criadores favoritos

👍 Veja o que lhe interessa

Tendências

Ver projetos38.35K Popularidade

147.57K Popularidade

86.8K Popularidade

1.66M Popularidade

485.66K Popularidade

Em alta na Gate Fun

Ver projetos- Cap. de M.:$0.1Holders:10.00%

- Cap. de M.:$2.41KHolders:10.00%

- Cap. de M.:$2.44KHolders:00.07%

- Cap. de M.:$0.1Holders:10.00%

- Cap. de M.:$0.1Holders:10.00%

Notícias

Ver projetosExplosão no centro de Teerão, Irão

1 min

O ouro atinge o pico mensal, a prata dispara! Criptomoedas e ações dos EUA enfraquecem, o capital de refúgio retorna para os metais preciosos

2 min

O Bitcoin está gravemente subestimado mas esconde riscos? O MVRV emite um sinal raro, os 60.000 dólares podem tornar-se uma zona de teste crucial

3 min

O Congresso dos Estados Unidos promove a Lei de Promoção do Desenvolvimento e Inovação em Blockchain, propondo alterar o artigo 1960 para estabelecer uma "porto seguro" para desenvolvedores de código aberto

6 min

A Magic Eden encerra as plataformas de Bitcoin e EVM, a gigante dos NFTs faz uma mudança de estratégia abrupta

13 min

Marcar