DeFiの栄光、低迷、そして混乱

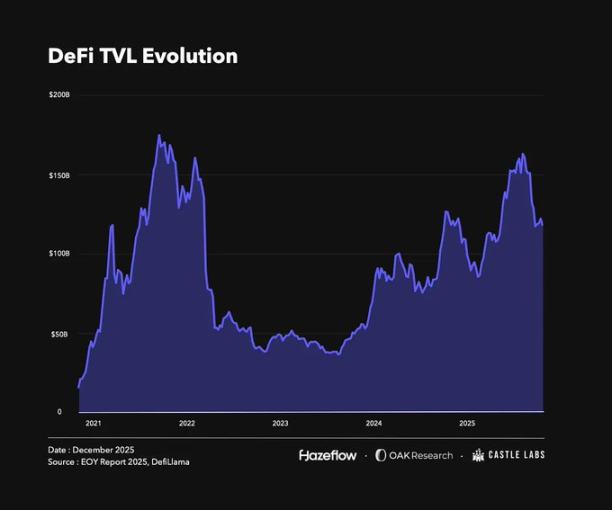

これまでのDeFiは、ブームとバブル崩壊、混乱のサイクルを経験してきましたが、現在は「高値更新・安値切り上げ」の傾向が続き、堅実な基盤を築いています。特にTVL(Total Value Locked)は、DeFiにロックされている資産がボラティリティの高いトークンであるため、資産価格の動向と密接に連動している点が特徴です。

執筆時点でTVLは年初を上回る水準を維持しています。大きな変動ではありませんが、10月には主要暗号資産が最高値を記録した際にピークがありました。その後の「10月清算イベント」では、1,900億ドル相当の清算が発生し、プロトコル障害やTVL全体の約28%減少、関連トークン価格の下落を招きました。

ただし、本レポートはプロトコル障害や連鎖的な清算だけでなく、過去1年間のDeFi全体の発展、成長、変革を総括するものです。

2025年のDeFi:新たなランドスケープ

今年は多くのプロトコルや分野が注目を集めました。全ての成功事例を網羅することはできませんが、代表的なケースに絞って解説します。

主要プロトコル

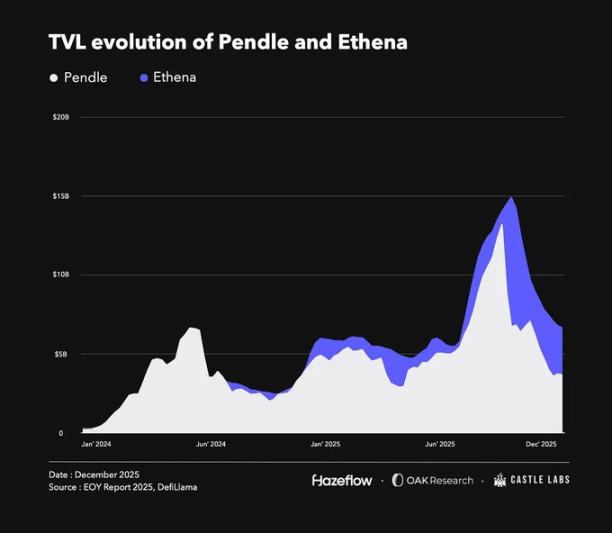

2025年は「イールドの年」とされ、@pendle_fiが最前線に立っています。Pendleはイールド資産を元本(PTトークン)とイールド(YTトークン)に分割し、イールドは独立して取引、元本は満期時に償還できます。この仕組みと@ethena_labsや@aaveとの提携が、TVL成長の原動力となっています。

PendleのTVLは過去最高ではなく、現状は年初を下回り、9月中旬にピークを記録しました。これはPlasmaチェーンのローンチによるもので、他プラットフォームからの資産移行を促進し、一時的にTVLが減少しました。ただしPendleの基盤は堅固で、イールド分配の中核プラットフォームとして地位を築いています。

PendleはBorosプロトコルを通じてイールドサービスを拡大しています。Borosでは、ユーザーがイールドユニット(YU)のロング・ショートでファンディングレートリスクのヘッジやレバレッジが可能です。1 YUは1単位担保資産の発行から満期までのイールドを表し、1 YU-ETHは1 ETHの満期までのイールドを意味します。これはPendleのYTトークンと同等の機能です。

@ethena_labsも今年の注目株です。Ethenaはベーシストレードによるイールドを生む合成ドルステーブルコインUSDeを導入しました。USDeはBTC、ETH、LSTなどのボラティリティ資産で裏付けられ、Ethenaはデルタニュートラルを維持するため、スポットヘッジとパーペチュアルショートを証拠金として組み合わせます。このポジションはデルタニュートラルですが、パーペチュアル契約でロングがショートに支払うファンディングレートからイールドを獲得します。

Pendleと同様、EthenaのTVLも下半期に減少し、特に10月の清算イベント後にピークから下落しました。USDeは@binanceで一時的にペッグを外れ、これがUSDeベースのポジションの清算とTVLの連鎖的な減少を引き起こしました。実際にはUSDe自体は安全で、Binanceでのペッグ外れはオラクル設定や流動性の低さが原因です。AaveのようにUSDe/USDT価格がハードコーディングされているプラットフォームでは、ポジションへの影響はありませんでした。

Ethenaは「Stablecoin-as-a-Service」に注力し、@megaeth、@JupiterExchange、@SuiNetworkなどと提携し、用途特化型ステーブルコイン発行を進めています。これにより、TetherやCircleに流出していた価値をオンチェーンに還元できます。TetherやCircleはステーブルコインで年間数十億ドルの収益を生み出しますが、その価値は基盤チェーンやプロトコルには還元されません。

Ethenaはトークンユーティリティの拡大も進め、@hyenatradeを通じてHyperliquid HIP-3標準のUSDe建てパーペチュアルDEX契約を開始しました。USDeを証拠金に利用し、魅力的なAPYを得られるのが特徴です。他のステーブルコインではこのような収益はありません。

コア事業と応用シナリオの拡大により、Ethenaは今後もステーブルコイン市場シェアのさらなる拡大が期待されます。

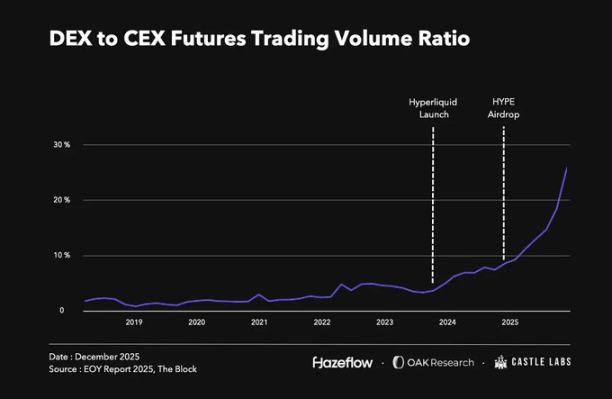

今年、主要プロトコルの中で@HyperliquidXは複数指標でトップを走りました。トークンローンチ後、オンチェーンパーペチュアル取引の主要プラットフォームとなり、収益と手数料を全てトークンの買戻しに充てて時価総額を大幅に押し上げました。HyperliquidはHIP-3アップグレードやHyperEVM展開を通じて、金融インフラ構築を着実に進めています。

注目セクター

成功するプロトコルは高パフォーマンスなセクターから生まれます。今年の2大勝者はパーペチュアル契約とステーブルコインで、いずれも強いプロダクト・マーケットフィットと持続的な需要を得ています。

パーペチュアル取引は暗号市場の主流で、日次取引高は数百億ドル規模です。これまでは取引量の大半が中央集権型取引所に集中していましたが、2024年末のHyperliquidのエアドロップを契機にオンチェーンパーペチュアルへの関心が再燃し、競争が激化しました。現在、DEXパーペチュアルの取引高はCEXの18%に達し過去最高です。@Lighter_xyz、@Aster_DEX、@extendedapp、@pacifica_fiなどもこの分野に参入しています。

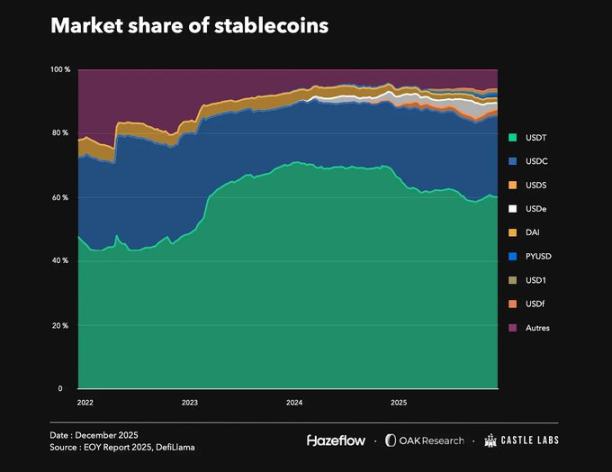

もう一つのブレイクアウトセクターがステーブルコインです。時価総額は現在約3,090億ドルで、年初の2,000億ドルから50%以上増加しました。発行体は300社以上に上り、競争は激化しています。

競争が激しい中でも、@Tether_to(USDT)と@circle(USDC)が85%のシェアを維持し、Ethena(USDe)、@SkyEcosystem(USDS)が続きます。TetherとCircleは先行者優位とオンチェーン統合により、新規参入があっても圧倒的地位を保っています。

この支配的状況は、ネイティブエコシステムから外部事業体への大規模な価値流出という課題を生みます。直近30日間でTetherとCircleはそれぞれ約7億ドル、2億4,000万ドルの収益をあげています。これはチェーンやプロトコルを横断した利用拡大によるものです。この課題に対応するため、Ethenaは「Stablecoin-as-a-Service」を開始し、ブロックチェーン内で価値を循環させる仕組みを提供しています。ただし、TetherとCircleの地位はインフラに深く組み込まれており、覆すのは極めて困難です。

10月清算イベント

「クリプトストレステスト」と呼ばれる10月の清算イベントは、10月10日に発生し、1,900億ドル超の資産が消失しました。直接の引き金は、トランプ氏が中国のレアアース規制への対抗措置として中国製品への関税を100%引き上げると発表したことです。その数週間後、JPMorganの内部メモが流出し、StrategyがMSCI指数から除外される可能性が示唆され、パニックが拡大しました。

資産価格は軒並み急落し、BTCとETHは高値からそれぞれ23%、33%下落しました。暗号資産市場の時価総額は10月10日の約4兆2,400億ドルから執筆時点で3兆1,600億ドルまで減少し、25%の下落となりました。

Binanceなどでは流動性の低いスポット価格に依存した結果、EthenaのイールドステーブルコインUSDeがペッグを外れ、不当な清算が発生。最終的に取引所はBNSOLやWBETHなどを含む2億8,000万ドル超を補償しました。

DeFiレンディングプロトコルは設計通りに清算を実行し、不良債権はほぼゼロでした。@Aave、@Morpho、@0xFluid、@eulerfinanceが合計2億6,000万ドル超の資産を清算し、不良債権は最小限に抑えられました。

ブルーチップDeFiやCeFiは試練を乗り越えましたが、その他多くのプロトコルやレバレッジ戦略、特にレンディングやパーペチュアルプラットフォームでの再帰的借入は大きな損失を被りました。

再帰的借入はレンディングプロトコルでレバレッジを得る手法です。イールド資産の普及により、イールドが借入コストを上回る場合に利益を得られるため、この戦略が人気となりました。しかし、ボラティリティの高い相場では、わずかなペッグ外れでもレバレッジポジションが壊滅します。10月10日には価格急落で多くのユーザーが決済できず、清算されました。

損失の多くはレバレッジが原因ですが、Stream Financeの事例は高イールド追求のリスクを強く警告しています。次のセクションで詳しく解説します。

ステーブルコインは本当に安定しているか?Stream Financeの事例

第4四半期には、仕組みに欠陥のある複数のステーブルコインが崩壊しました。10月の清算イベントで過剰レバレッジの安定資産が一掃され、xUSD(Stream Finance)やdeUSD(Elixir)など、相互連動する大規模な失敗が発生しました。

例えばStream Financeは、過剰レバレッジ・過少担保の「ステーブルコイン」xUSDを発行していました。ユーザーが担保を預けるとxUSDをミントし、Elixirの高利回りdeUSDに交換、EulerやMorphoなどのレンディングプロトコルに預け入れました。

単純なループではなく、さらにxUSDをミントし、その供給は実際の担保の7倍に膨張しました。証明可能なUSDC担保は190万ドルに過ぎないのに、1,450万ドルのxUSDが発行されていました。

さらにプロトコルは、ユーザーが把握できないオフチェーンリスクにも晒されていました。10月10日の清算時、主なオフチェーンポジションが清算され、9,300万ドルの損失と出金停止が発生。これによりxUSD保有者が流動性の低いセカンダリ市場でパニック売却し、急速なペッグ外れを招きました。ElixirのdeUSDもすぐにペッグを外しましたが、大半のユーザー償還は処理されました。

EulerやMorphoなど、これらステーブルコインにエクスポージャーを持つ全てのボールトやマネージャーが損失を被りました。中には、ペッグ外れ後も価格を1ドルに固定したオラクルを使い、不良債権を生じたプロトコルもあります。完全な価格算定法はなく、Proof-of-Reservesオラクルは一助となりますが、xUSDのようなステーブルコインは過剰レバレッジや担保透明性の欠如が課題です。高APY目当ての取引では、リスク認識と十分なデューデリジェンスが不可欠です。

原点回帰:収益が全て

収益は全てのビジネスの基盤です。プロトコルが収益を上げ、トークンホルダーに価値を還元する仕組みがあれば、全員が恩恵を受けます。もちろん現実は複雑で、トークンホルダーがリスクを負う場合も少なくありません。価値還元の議論に入る前に、暗号資産の主な収益源を整理します。

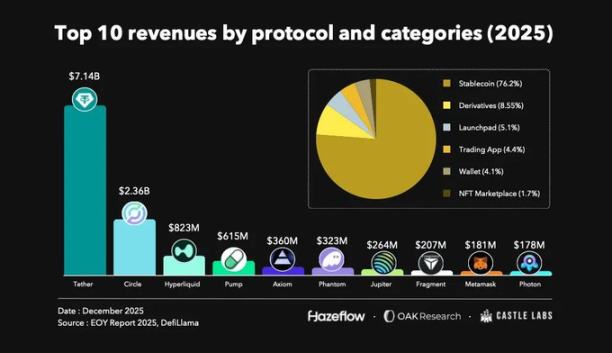

過去1年の収益上位10プロトコルでは、ステーブルコイン発行体が全体の約76%を占め、次いでデリバティブ、ローンチパッド、トレーディングアプリが続きます。

ステーブルコインはDeFiの基盤であり、資本の主要な出入口でもあるため、暗号業界で最も収益性の高いビジネスです。デリバティブやローンチパッドも高い収益シェアを誇ります。

この1年でTetherとCircleは合計98億ドルの収益を維持し、次いでデリバティブのHyperliquidとJupiterが合計11億ドルを計上しています。

こうした既存セクター以外にも、Pumpdotfunのように持続的な収益を生み出すプロトコルも登場しています。中には昨年新規ローンチで収益上位に入るものもあり、市場の新規選択肢への需要を示しています。インセンティブは初期成長とユーザー獲得に不可欠で、独自機能はユーザー定着にも寄与します。

かつてDeFi最大級のUniswapは規制上の制約から、トークンとプロトコル収益を直接結びつけられませんでした。最新の提案では、プロトコル手数料が最初から有効だった場合に相当する1億UNIをトレジャリーからバーンしました。現在、プロトコル手数料は有効化され、UNIのバーンに利用されており、Uniswapはフロントエンドやウォレット、APIの手数料を廃止しています。

これにより、プロトコル成長とガバナンストークンの価値がより直接的に連動します。今後は、トークンホルダーへの価値還元を重視したモデルを採用するプロジェクトが増えています。

バイバックの主流化

以前はトークンパフォーマンスの主因がマーケティングで、プロトコル経済性への関心は低い傾向にありました。これは短期投機家には有利でも、持続性はなく、多くのホルダーが出口を失いました。現在はプロトコル経済性と実収益が本質的価値を左右し、単なる話題性だけではありません。

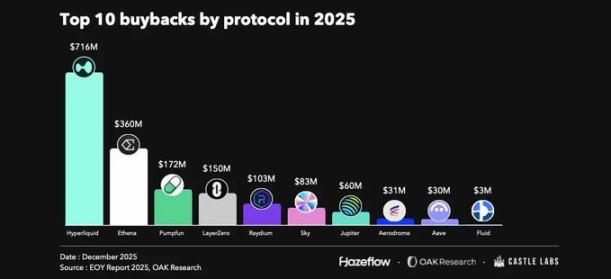

HYPEトークンのローンチと、価値還元メカニズムは転機となりました。プロトコル収益の99%をHYPEバイバック支援ファンドに投入し、パーペチュアル市場の関心を再燃させ、Hyperliquidは高い基準を打ち立てました。これらバイバックは強い価格下支えと価値成長をもたらします。

バイバックはHyperliquidだけでなく、Aave、Maple、Fluidなどのブルーチッププロトコルもプログラムを導入しています。バイバックは収益をトークンホルダーに還元する有力手段ですが、持続的なプロトコル収益が必要です。そのため、バイバックは成熟プロトコル向きで、初期段階のプロジェクトは成長を優先すべきです。

4月以降、Aaveは約3,300万ドルをバイバックに充てています。

Fluidは10月以降、約300万ドルのバイバックを完了し、収益をトークンホルダーに直接還元しています。

免責事項:

- 本記事は[Foresight News]より転載したもので、著作権は原著者[Castle Labs, OAK Research, Hazeflow]に帰属します。転載に関するご不明点はGate Learnチームまでご連絡ください。関連手続きに従い迅速に対応します。

- 免責事項:本記事の見解・意見は著者個人のものであり、投資助言を目的としたものではありません。

- 他言語版はGate Learnチームが翻訳しています。Gateの表記なく、無断転載・複製・盗用を禁じます。

関連記事

ブロックチェーンについて知っておくべきことすべて

ステーブルコインとは何ですか?

流動性ファーミングとは何ですか?

ゲートペイとは何ですか?

Axie Infinityとは何ですか?