Gate Research:暗号資産市場におけるMomentum指標の応用とバックテスト

本レポートは、Bitcoin(BTC)市場におけるモメンタム投資を多角的に分析し、従来型テクニカル指標が異なるトレンドやボラティリティ環境下でどのように機能するかを検証しています。モメンタムの理論的背景と行動ファイナンス的視点から解説を始め、MACD、Bollinger Bands、ADX/DMI、RSIの構造的ロジックやシグナル生成の仕組み、分析機能を体系的に整理しています。実際のBTC価格推移を用いて、各指標がトレンド形成やモメンタムの減衰、ボラティリティ拡大、反転シグナルの出現をどのように示すかを具体的に示しています。1年間のバックテストでは、同じ市場環境下でも指標ごとに大きく異なるパフォーマンスとなることが明らかになりました。トレンドフォロー戦略や売られ過ぎからの反転戦略は、相場が弱い局面やレンジ相場では成果が出にくい一方、ボラティリティ・ブレイクアウト手法、特にBollinger Band戦略は高い勝率と安定したドローダウンを記録しています。サマリー

- モメンタム投資は、価格トレンドが継続する傾向があるという前提に基づき、伝統的金融市場および暗号資産市場で広く活用されています。本レポートはBitcoin(BTC)を対象に、モメンタム戦略の理論基盤、行動要因、リスクを体系的に整理し、今後の実証分析の枠組みを提示します。

- モメンタムは価格変動の「慣性」として捉えられ、現在価格と過去価格との差分で定量化されます。BTC市場では、10日モメンタムなど短期指標がトレンド方向の把握に有効です。

- モメンタム効果は行動ファイナンスと密接に関連しており、群集心理や投資家の同調、過小反応がトレンド継続を強化します。一方、突発的事象やセンチメントの反転は、モメンタムシグナルの無効化や大幅なドローダウンにつながります。

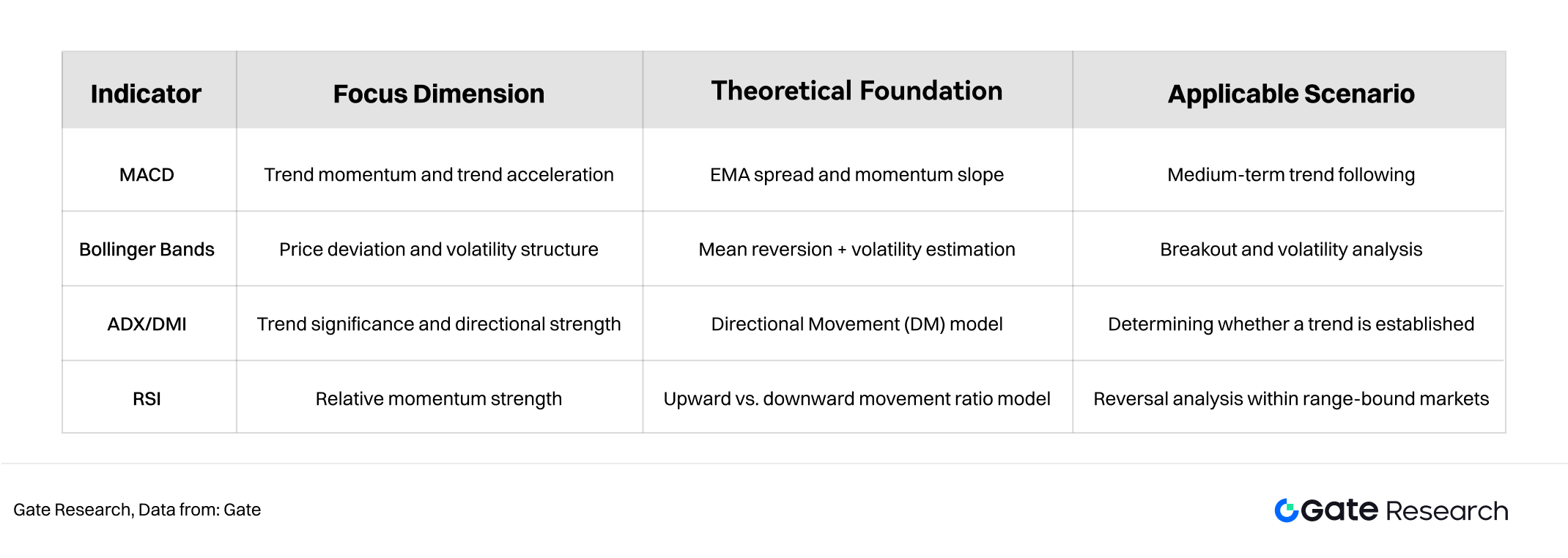

- 本レポートでは、MACD、ボリンジャーバンド、ADX/DMI、RSIを主要なモメンタム指標として採用し、トレンド方向・ボラティリティ・トレンド強度・市場センチメントなど多角的に価格動向を分析します。

- バックテスト結果から、モメンタム戦略の成否は市場構造に大きく依存することが分かりました。レンジや弱含み相場ではMACDやRSIがダマシを多発し、ADX/DMIはリスク管理は堅牢ながらリターンは限定的、ボリンジャーバンドブレイクアウト戦略はボラティリティ拡大局面で最良の成績を示し、BTC市場ではボラティリティ主導型モメンタムがより効果的であることが示唆されます。

- BTC市場でモメンタム戦略の堅牢性を高めるには、複数指標の組み合わせによる単一指標のリスク分散が有効です。

はじめに

モメンタム投資は、価格トレンドの持続性を根拠とするクオンツ戦略であり、伝統的な金融市場と暗号資産市場の両方で注目されています。本稿では、BTC市場におけるモメンタム戦略の有効性を体系的に検証し、その理論基盤、市場行動、リスクを分析し、今後の実証研究の基礎を築きます。

モメンタムの概念と測定方法

2.1 モメンタムの定義

金融市場における「モメンタム」は、資産価格が一定期間にわたり同じ方向(上昇または下降)へ動き続ける傾向を指します。この概念は物理学のニュートン運動法則に類似し、外力がない限り物体が運動状態を維持するのと同様、市場でも価格変動は慣性を持ちトレンドが持続しやすい性質を持ちます。

2.2 モメンタムの定量式

価格トレンドの持続性を定量評価するため、投資家はシンプルかつ有効なモメンタム計算式を活用します:

モメンタム = 最新資産価格 − 過去の特定時点の資産価格

この差分が、その期間のモメンタムを示します。

- モメンタムがプラスなら上昇トレンド、

- マイナスなら下降トレンドを示唆します。

例として、1か月前に100ドルだった株が現在120ドルの場合、モメンタムは:

120 − 100 = 20

この値は、過去1か月で株価が持続的な上昇トレンドを示したことを表し、一定の上昇モメンタムがあったと判断できます。投資家はこれを短期的な上昇継続のシグナルとみなすことが多いですが、市場センチメントやマクロ環境も考慮が必要です。

2.3 BTCベースのモメンタム指標

暗号資産リサーチでは、BTCがモメンタム指標分析のベンチマーク資産となっています。伝統的な株式や指数と同様、BTCモメンタムも様々な期間の価格差分で測定され、10日モメンタムなど短期指標が一般的です。

BTCの10日モメンタム計算式:

BTC 10日モメンタム = 本日の終値 − 10日前の終値

この指標は、直近10日間のBTC価格変動を明確に示します。

例えば、11月24日時点でBTC価格が87,288ドル、10日前が94,584ドルの場合、10日モメンタムは:

87,288 − 94,584 = −7,296

このマイナスモメンタムは、過去10日間でBTCが下落し、売り圧力が優勢だったことを示します。逆にプラスなら、買い圧力による上昇トレンドを示します。

2.4 市場解釈とダイナミックな影響要因

モメンタム指標は価格変動の持続性を示すだけでなく、過去の出来事や景気循環の変化と組み合わせて、市場トレンドの要因分析にも活用できます。例えば:

- ポジティブモメンタムの蓄積は、楽観的な投資家心理や経済見通しの改善、企業業績の上昇局面で多く見られます。

- ネガティブモメンタムの継続は、リスク回避の高まりやマクロ経済圧力の増大、システミックリスクの上昇と関連します。

ただしモメンタムは万能ではなく、突発的な経済ショックや政策変更、業界特有の混乱など外部要因でトレンドが急反転し、モメンタムシグナルが無効化されることもあります。実際の投資判断では、他のテクニカル指標やファンダメンタル分析と組み合わせて精度と安定性を高めることが重要です。

モメンタム投資の概要

モメンタム戦略の本質は、明確な上昇・下降トレンドを示す資産は短中期的に同じ方向へ動きやすいという点です。投資家はトレンドシグナルや価格モメンタムを分析し、ロング・ショートポジションを取って超過リターンを狙います。バリュー投資やグロース投資と異なり、モメンタム戦略は価格挙動そのものを主な情報源とします。

伝統的な株式市場では、モメンタム戦略は一定期間の過去パフォーマンスを評価して今後のポジションを判断します。暗号資産市場は価格変動が大きくセンチメントも急変しやすいため、モメンタム特性がより顕著で、研究対象としても重要です。

モメンタム投資の理論基盤には行動ファイナンスも関与しています。市場参加者はしばしば群集効果や同調、過剰・過小反応など非合理的な行動を示し、これが資産価格の一方向への長期的な動きをもたらします。トレンド形成後は投資家の追随行動がトレンドを強化し、モメンタム効果が生じます。

ただし、モメンタム戦略には大きなリスクもあります。市場環境やセンチメントの急変、予期せぬ出来事でトレンドが急反転し、高ボラティリティやドローダウンが発生するケースもあります。また、戦略運用にはトレンドのタイムリーな特定や頻繁なポートフォリオ調整が求められ、市場動向への継続的な注視が不可欠です。

総じて、モメンタム投資は割安資産を狙うバリュー投資や成長性重視のグロース投資とは異なり、価格トレンドの持続性とその行動的メカニズムに着目します。ボラティリティの高いBTC市場では、モメンタム効果の有無と安定性が特に詳細な検証に値します。本レポートは、BTC市場におけるモメンタム戦略のパフォーマンスと実現可能性を理論と実証の両面から考察します。

代表的なモメンタム指標

本章では、モメンタム研究で用いられる代表的テクニカル指標としてMACD、ボリンジャーバンド、ADX/DMI、RSIを体系的に解説します。これらは市場トレンド方向・ボラティリティ構造・モメンタム強度・反転シグナルを多角的に捉え、定量的モメンタム戦略の基礎となります。

4.1 MACD(移動平均収束拡散法)

4.1.1 理論基盤

MACDはAppel(1979年)により提唱され、異なる期間の指数平滑移動平均(EMA)の差分を観察し、トレンドの速度と方向を測定します。短期EMAは新情報に敏感で市場モメンタムの変化を素早く捉え、長期EMAは全体のトレンド方向を示します。

MACDはEMA間の差分変化率を追跡し、2次モメンタム指標(トレンド変化率の変化)として機能します。

主な特長は:

- トレンド方向(DIF)とトレンド強度(ヒストグラム)を同時に把握できる

- ノイズ感度が低く、中期トレンド評価に適する

4.1.2 指標解釈

Gateのデフォルトパラメータを例にすると、MACDは3つの主要構成要素からなります:

- MACDライン:12日EMAと26日EMAの差分で、変化に素早く反応

- シグナルライン:MACDラインの9日EMAで、変動を平滑化しクロスシグナルを提供

- ヒストグラム:MACDラインとシグナルラインの差分で、モメンタムの拡大・収縮を視覚的に表現

チャートからは、MACDの位相変化が価格構造と対応していることが分かります。10月中旬に価格が約126,193ドルまで上昇後急落すると、MACDラインがシグナルラインを下回り、ヒストグラムがプラスからマイナスへ転じ、強気モメンタムの減退を示しました。市場全体が弱含むとMACDはゼロライン下にとどまり、弱気トレンドが継続していることを示します。

11月下旬に価格が約80,646ドルまで下落後反発した際、MACDのマイナスモメンタムは縮小し、売り圧力の弱まりを示唆しましたが、MACDは依然ゼロライン下で、完全なトレンド転換は未発生です。この構造は、真の反転には追加確認が必要であり、一時的なモメンタム収束だけではシグナルにならないことを示します。

MACDのゼロラインはトレンド判別で非常に重要です。

- MACDラインがゼロラインより上:短期EMAが長期EMAを上回り強気構造

- MACDラインがゼロラインより下:弱気モメンタムが優勢

チャートでは11月以降、MACDが長期間ゼロライン下で推移し、継続的な下落トレンドを示しました。

4.1.3 MACDの実践テクニック

MACDのゼロラインはトレンド判別で極めて重要です。MACDラインがゼロラインより上なら強気構造、下なら弱気優勢です。チャートでは11月以降、MACDが長期間ゼロライン下で推移し、継続的な下落トレンドを示しています。

投資家はMACDを他指標と組み合わせてシグナルの信頼度を高めます。例:

- RSIで買われすぎ・売られすぎを判別し、RSIとMACDが同方向ならトレンド継続・反転判断を補強

- 取引量がMACDクロス時に拡大すれば価格変動の正当性を確認

- 移動平均システムで短期ノイズを除去しトレンド判定を明確化

ダイバージェンス(乖離)はMACDで特に重要な構造シグナルです。

- 価格が新安値を付けてもMACDが安値を更新しない場合、強気ダイバージェンスで下落モメンタムの弱まりと反発・転換の可能性を示唆

- 価格が新高値を付けてもMACDピークが切り下がる場合、弱気ダイバージェンスで強気モメンタムの減退とリスク増大を示唆

4.2 ボリンジャーバンド

4.2.1 理論基盤

ボリンジャーバンドは1980年代にJohn Bollingerが開発し、価格の標準偏差で市場ボラティリティを測定し、動的な価格レンジを構築します。従来の固定幅チャネルと異なり、ボリンジャーバンドは市場ボラティリティに応じてリアルタイムに拡大・収縮し、市場環境の変化を的確に反映します。

ボリンジャーバンドは下記3本で構成されます:

- ミドルバンド(MID): 通常20日単純移動平均(SMA)

- アッパーバンド(UP): ミドルバンド+2標準偏差

- ロワーバンド(DN): ミドルバンド−2標準偏差

理論的には、価格分布が正規分布なら±2標準偏差内に約95%収まります。ボリンジャーバンドはトレンド方向(ミドルバンド)とボラティリティ強度(バンド幅)を同時に示します。

ボリンジャーバンドの強みは、トレンドとボラティリティを同時に反映できる点です。市場ボラティリティが上昇するとバンド幅が拡大し、高ボラティリティ局面入りを示します。バンド幅が縮小すればボラティリティ低下、新トレンド発生の予兆となります。ミドルバンドもトレンドの指標となり、トレンド・レンジ両局面で分析に有効です。

4.2.2 指標解釈

Gateのデフォルト設定(20, 2)および日足チャートを参照すると、ボリンジャーバンドが各局面の市場構造をどう反映するかが分かります。10月初旬に価格が急騰し約126,193ドルに達した際、アッパーバンドが急拡大しバンド幅も広がり、上昇トレンドが強いモメンタムとともに進行したことを示します。ローソク足がアッパーバンド沿いに推移し、典型的なトレンド拡張構造を形成しています。

高値から反落するとボリンジャーバンドは徐々に収縮し、市場ボラティリティの低下と短期的な持ち合い局面への移行を示します。その後の下落局面ではバンド全体が下向きに傾き、価格がロワーバンド沿いに推移し、弱気モメンタムが支配的となりました。11月中旬に価格が約80,646ドルまで下落後反発するとバンド幅が縮小し、ローソク足もロワーバンドから離れ下落モメンタムの弱まりを示しますが、価格はミドルバンド下にとどまり、真のトレンド転換は未発生です。

全体として、ボリンジャーバンドは価格変動の構造推移(上昇トレンド時の拡大→持ち合い→明確な下落トレンド→底値付近でのボラティリティ収縮・安定化)を明確に描写します。トレーダーは局面推移を構造的に把握でき、モメンタムやトレンド強度評価に活用できます。

4.2.3 実践テクニック

ボリンジャーバンドはトレンド観察だけでなく、ボラティリティ分析や価格位置判定にも活用されます。ミドルバンドはトレンドの重要な境界となり、価格がミドルバンド上に安定していれば市場は強く、下抜けて維持されればトレンドの弱まりと判断します。チャートでは10月中旬以降、価格がミドルバンドを下抜けて以降再度上回れず、ダウントレンド形成の主要シグナルとなりました。

バンド幅の変化はボラティリティサイクルを的確に捉えます。バンド拡大時は高ボラティリティ環境となりトレンドが加速、バンド収縮時はボラティリティ低下で新トレンド発生の予兆となる場合があります。チャートでは9月~10月初旬の収縮後に急騰が発生し、典型的な「収縮→ブレイクアウト」パターンとなっています。

アッパーバンド・ロワーバンドは動的なレジスタンス・サポートの目安にもなります。アッパーバンド到達=買われすぎとは限らず、強いトレンド継続を示す場合もあります。ロワーバンド沿いの推移は単なる売られすぎではなく、明確な弱気トレンドを反映します。チャートの下落局面でロワーバンドに繰り返しタッチしているのは、強い弱気モメンタムの表れです。

信頼性向上のため、ボリンジャーバンドは他指標と組み合わせて使われます。MACDでトレンド方向を確認、RSIで極端な買われすぎ・売られすぎを特定、移動平均システムでトレンド構造を総合的に把握するなど、複数指標によるクロスバリデーションで解釈の堅牢性が高まります。

4.3 ADX/DMI(平均方向性指数・方向性運動指数)

4.3.1 理論基盤

ADX(平均方向性指数)とDMI(方向性運動指数)はJ. Welles Wilder Jr.が開発したトレンド系指標で、トレンドの強度を測定します。DMIはDMI+(プラス方向性指標)とDMI-(マイナス方向性指標)で構成され、上昇・下降モメンタムの強度を評価します。ADXはDMI+とDMI-の差分を平滑化し、トレンド全体の強度を示します。

DMI+は現高値が前日高値をどれだけ上回ったか、DMI-は前日安値が現安値をどれだけ上回ったかを示し、両者ともプラス値で算出されます。DMI+>DMI-なら上昇優勢、DMI->DMI+なら下降優勢です。

ADXは市場の方向性ではなく、トレンド強度のみを評価します。ADXが高いと強いトレンド、低いと弱いトレンドまたはレンジ相場です。ADX/DMIはトレンド方向(DMI)と強度(ADX)を同時に提供し、トレンド評価の実践的枠組みとなります。

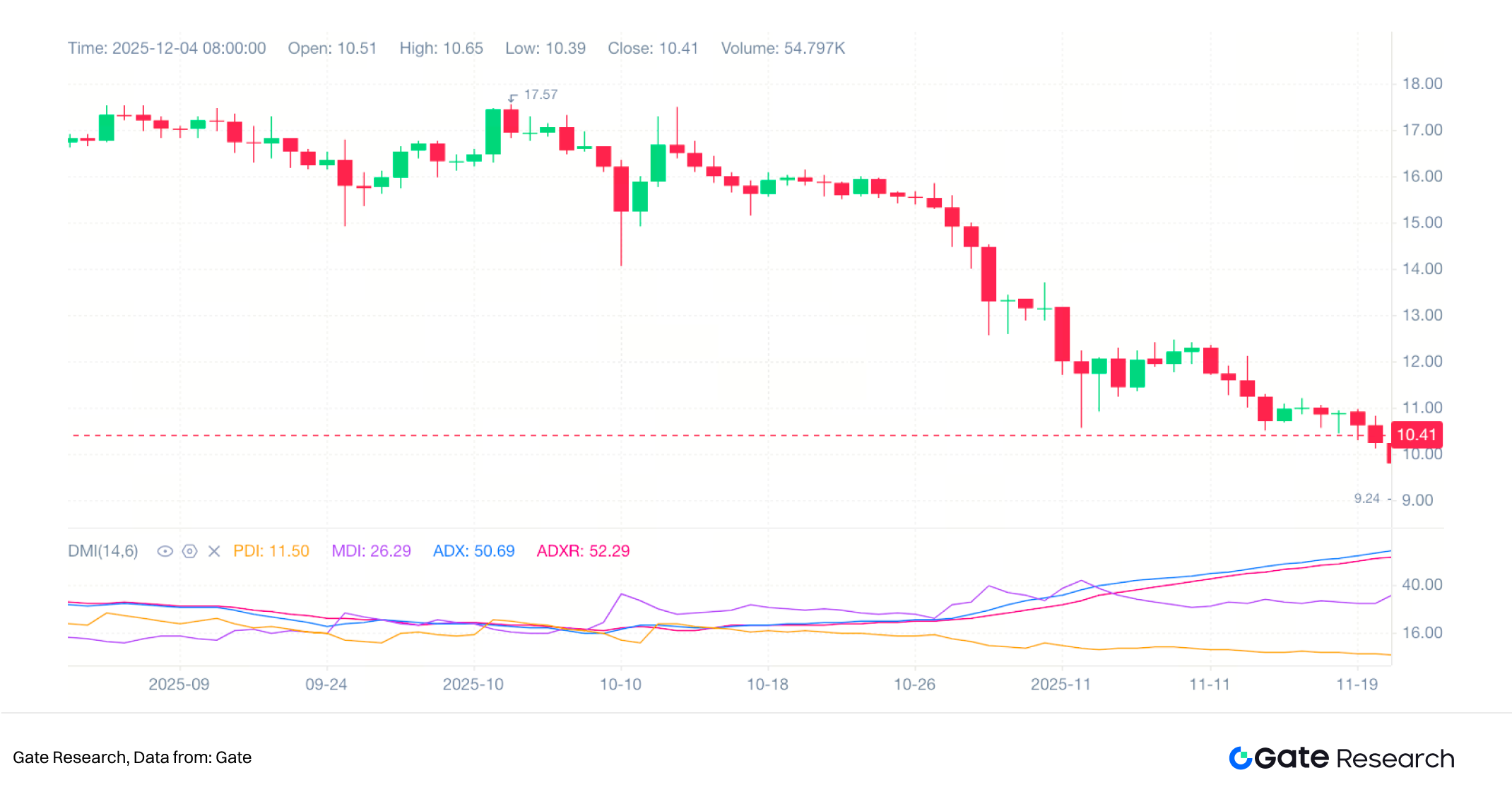

4.3.2 指標解釈

Gateのデフォルトパラメータ(DMI14, ADX14)と日足チャートを参照すると、10月中旬に価格が高値126,193ドルに達した際、DMI+がDMI-を大きく上回り強気モメンタムの強化を示しましたが、ADXはすぐには上昇せず、トレンド確立には時間がかかることを示しています。高値から反落するとDMI-がDMI+を上回り、下落初期にさらに上昇し、弱気モメンタム優勢を示しました。

チャートでは、10月下旬以降市場が明確なダウントレンドに移行するとADXが上昇し25超で安定、トレンド強度の増大を示しました。この間DMI->DMI+が続き、価格が下降チャネル沿いに推移したことと一致します。トレンドが進むほどADXは弱気トレンドの安定をより明確に示します。

11月中旬に価格が約80,646ドルで反発した際もDMI->DMI+が続きましたが、その差は縮小し弱気モメンタムの減退を示しました。ADXは高水準を維持しつつ横ばいとなり、トレンド強度の増加が止まったことを示します。全体としてADX/DMIは、強気モメンタムの弱体化→トレンド反転→強い弱気継続→モメンタム減退という一連の流れを明確に描写しました。

4.3.3 実践テクニック

ADX/DMIはトレンド強度と方向を同時に把握できる点が強みです。実務上、ADXが25超ならトレンド局面、20未満ならレンジ相場とされます。チャートでは10月下旬から11月にかけてADXが上昇し、価格下落とともに明確な弱気トレンドを裏付けました。

DMIクロスはトレンド方向判別に用いられます。

- DMI+>DMI-で強気モメンタム強化

- DMI->DMI+で弱気モメンタム優勢

ただし、持ち合い相場ではクロスがダマシとなるため、ADXの確認が必須です。チャートではDMI->DMI+が長期間続き、ADXも上昇基調で弱気トレンドを裏付けました。

ADX/DMIは他指標と併用しノイズ除去やシグナル信頼性向上にも活用されます。例えば:

- 価格がミドルバンドや移動平均を下抜け、DMI->DMI+かつADX上昇時はトレンド反転シグナルの信頼度が増します。

- RSIが売られすぎゾーン入り、ADXが横ばい、DMI+とDMI-の差が縮小していればモメンタム減退・安定化の可能性を示唆します。

11月中旬の反発はまさにこのパターンで、弱気モメンタムは弱まったもののトレンド自体は完全に反転していません。

総じてADX/DMIはトレンド形成から弱体化までの過程を継続的に把握でき、特にトレンド強度変化の識別に有効です。ただし遅行性があるため、単独シグナルよりトレンド確認ツールとしての活用が適しています。

4.4 RSI(相対力指数)

4.4.1 理論基盤

RSIは1978年にJ. Welles Wilderが開発したモメンタムオシレーターで、価格上昇・下落の速度を測定します。主な機能は価格変動の相対的強度を評価し、市場が買われすぎ・売られすぎかを判定することです。RSIは直近の上昇幅と下落幅を比較し、0~100の範囲に正規化することで市場センチメントの偏りを可視化します。

RSIは14期間が標準ですが、複数期間セットで短期~長期のモメンタム変化を捉えることもあります。RSIはレンジ相場で特に有効ですが、強いトレンド局面では高止まり・低止まりが続くため、トレンド系指標の確認が必要です。

4.4.2 指標解釈

Gateのデフォルト3本RSI(RSI1, RSI2, RSI3)を用いると、以下のような市場構造が観察できます:

10月中旬の高値126,193ドル到達前に短期RSI(RSI1)はすでに下落を開始し、短期モメンタムの早期弱体化を示しました。中長期RSI(RSI2, RSI3)は遅れて反応し、期間間の乖離がトレンドピーク接近のシグナルとなります。

その後、価格が急落すると短期RSIはすぐに30を下回り売られすぎゾーン入り、中期RSIも続落し、弱気モメンタムが複数タイムフレームで揃って強化され、より一貫した弱気トレンド構造が形成されました。

BTCにおけるモメンタム指標のパフォーマンス

5.1 データ記述

本研究では、TradingViewが提供するBitcoin(BTCUSDT)日次ヒストリカルデータをバックテストサンプルとし、全戦略で同一のヒストリカル価格系列と初期資金10万ドルを用います。データ期間は2024年11月26日~2025年11月26日で、BTCの持ち合い・下落・反発局面を含み、トレンドフォロー型・逆張り型モメンタム指標が異なる市場構造下でどう機能するかを検証します。

データセットには始値・終値・高値・安値・出来高が含まれ、全指標は終値ベースで計算。プラットフォームが欠損日やタイムスタンプ同期を自動処理するため追加クリーニングは不要です。期間中は全戦略で初期資金・手数料・執行ロジックを統一し、比較可能性を担保します。

5.2 バックテスト手法

全戦略はTradingViewのStrategy Testerでバックテストし、ロジックはPine Script v5で実装。各指標の有効性を正確に反映するため、統一された執行メカニズムを採用:

- 日足終値でシグナル発生時、

- 実際のエントリー・エグジットは次ローソク足の始値で執行。

これにより先見バイアスを防ぎ、シグナル確認後に取引が行われる実務原則に沿います。

手数料は現物取引料率0.1%。全戦略は全資金投入・レバレッジなし・分割売買・動的ポジション調整なしで運用し、ポートフォリオ管理の影響を排除し、指標シグナルの純粋な質を評価します。

TradingViewの自動レポートで総リターン・最大ドローダウン・プロフィットファクター・勝率・取引回数などを取得し、各指標の収益性・リスク・取引効率を総合評価します。

5.3 指標戦略の設定

全指標のバックテストは、前節の理論的議論に基づき、市場で一般的なパラメータ設定を維持し、過度な最適化は行いません。

MACD戦略は12日・26日指数平滑移動平均の差分をDIF、9日指数平滑移動平均をシグナルラインとし、DIFがシグナルラインを上抜ければロング、下抜ければクローズとするトレンドフォロー型ロジックです。

RSI戦略は14日パラメータを用い、RSIが30を下回った後再上抜けを反発シグナル、RSIが70付近でクローズとする、レンジ相場での売られすぎ逆張り戦略です。

ADX/DMI戦略は14日計算期間を採用し、DMI+がDMI−を上抜けかつADXが25超でロング、トレンドシグナル消失やモメンタム減退でクローズします。

ボリンジャーバンド戦略は20日移動平均と2標準偏差でチャネルを構築し、終値がアッパーバンドを上抜ければロング、ミドルバンド下抜けでクローズします。

4戦略はそれぞれトレンドフォロー・逆張り・トレンド確認・ボラティリティブレイクアウトという異なる取引哲学を代表し、異なる市場構造下でのテクニカル指標の機能を包括的に反映します。

5.4 バックテスト結果

全指標のバックテストは、前述の理論的議論に基づき、市場で一般的なパラメータ設定を維持しています。

MACD戦略は12日・26日指数平滑移動平均の差分をDIF、9日指数平滑移動平均をシグナルラインとし、DIFがシグナルラインを上抜ければロング、下抜ければクローズとするトレンドフォロー型ロジックです。

RSI戦略は14日パラメータを用い、RSIが30を下回った後再上抜けを反発シグナル、RSIが70付近でクローズとする、レンジ相場での売られすぎ逆張り戦略です。

ADX/DMI戦略は14日計算期間を採用し、DMI+がDMI−を上抜けかつADXが25超でロング、トレンドシグナル消失やモメンタム減退でクローズします。

ボリンジャーバンド戦略は20日移動平均と2標準偏差でチャネルを構築し、終値がアッパーバンドを上抜ければロング、ミドルバンド下抜けでクローズします。

4戦略はそれぞれトレンドフォロー・逆張り・トレンド確認・ボラティリティブレイクアウトという異なる取引哲学を代表し、異なる市場構造下でのテクニカル指標の機能を包括的に示します。

5.4 バックテスト結果

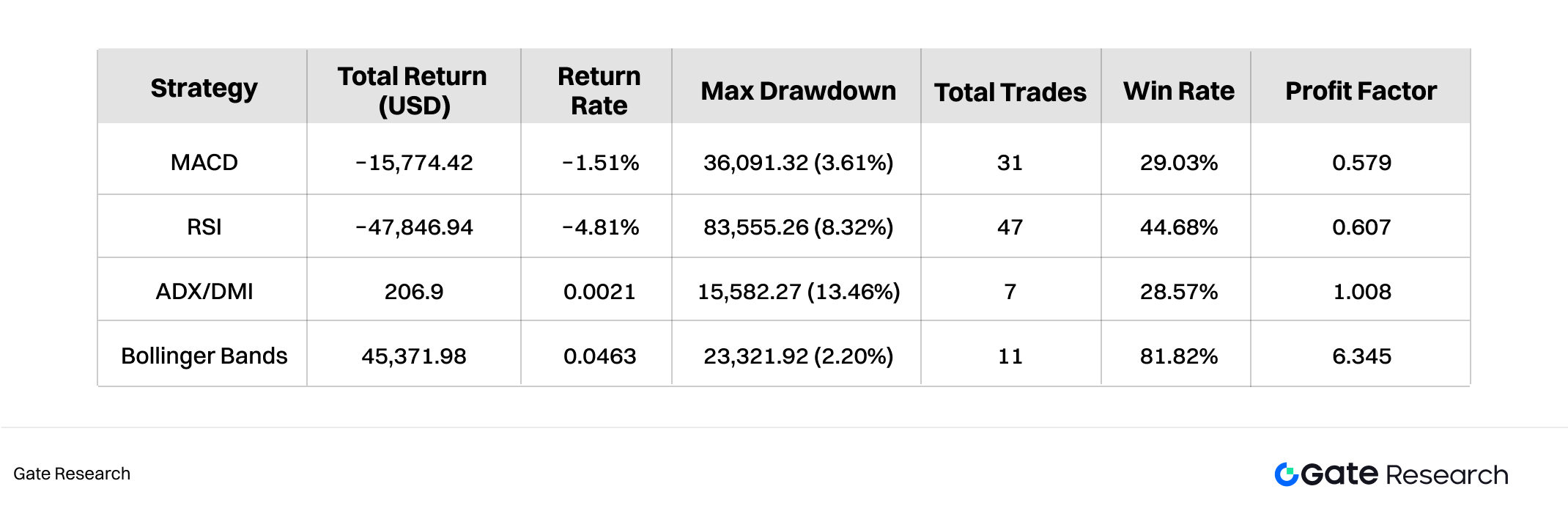

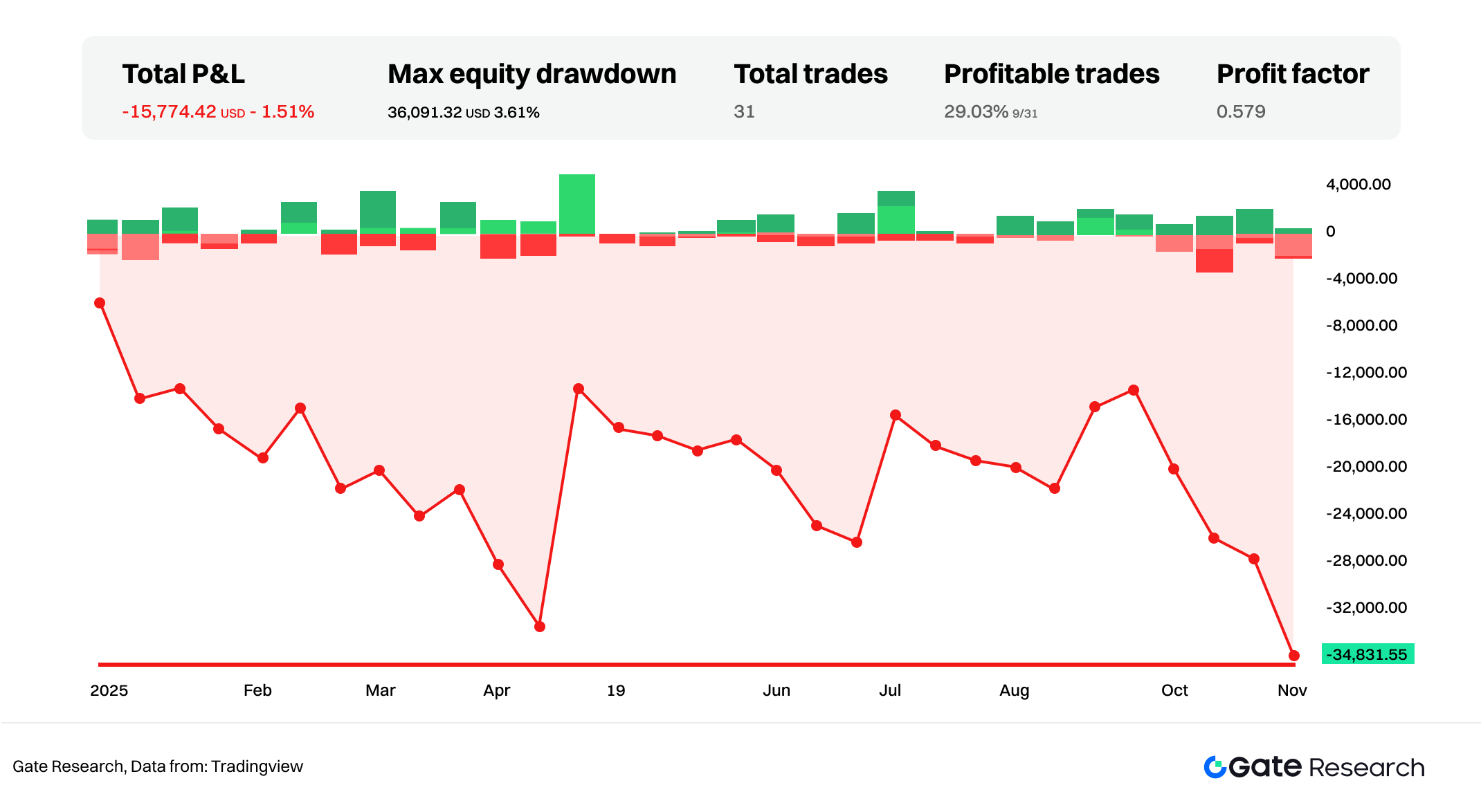

TradingViewのバックテスト結果によれば、2024年末から2025年末までの1年間で各指標戦略の成績は大きく異なりました。MACD戦略はこの期間全体で不振となり、総リターンは−15,774.42ドル(約−1.51%)でした。年間を通じて持続的なトレンドが乏しく、MACDが何度もダマシブレイクアウトシグナルを発生させ損失が続きました。最大ドローダウンは36,091.32ドル、勝率は29.03%、プロフィットファクターは0.579で、トレンドフォロー戦略がレンジ相場で機能しにくい傾向が現れています。

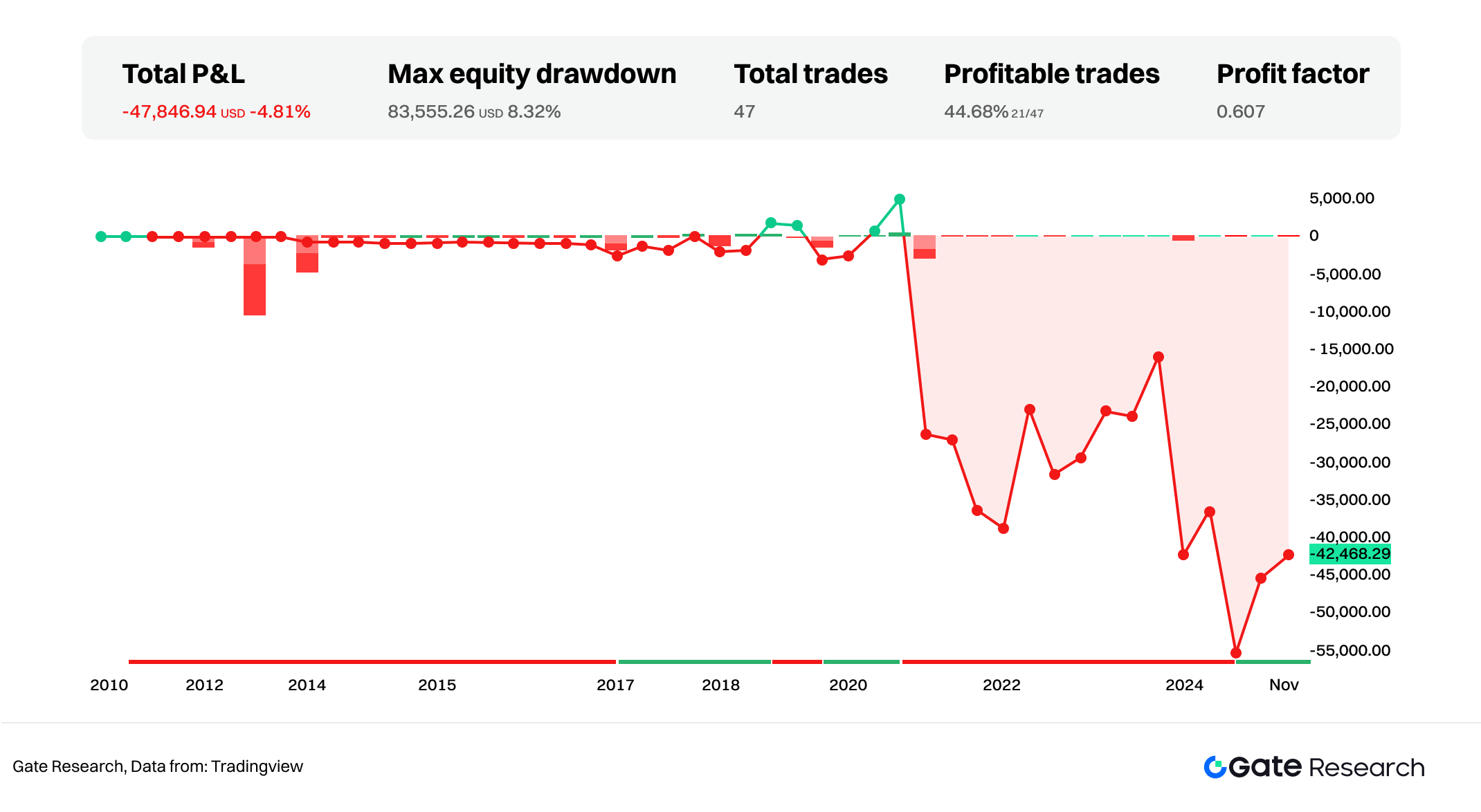

RSI戦略もバックテストではマイナスとなり、総リターン−47,846.94ドル、リターン率−4.81%で4戦略中最も弱い成績でした。期間全体で価格が下落基調だったため、理想的な反転パターンがほとんど現れず、RSIは下落トレンド中に誤った売られすぎ反発シグナルを繰り返し損失が累積。最大ドローダウンは83,555.26ドルと他戦略より大きく、プロフィットファクターは0.607、勝率は44.68%ながらリスク・リターン比が悪く、戦略全体のパフォーマンスは低調でした。

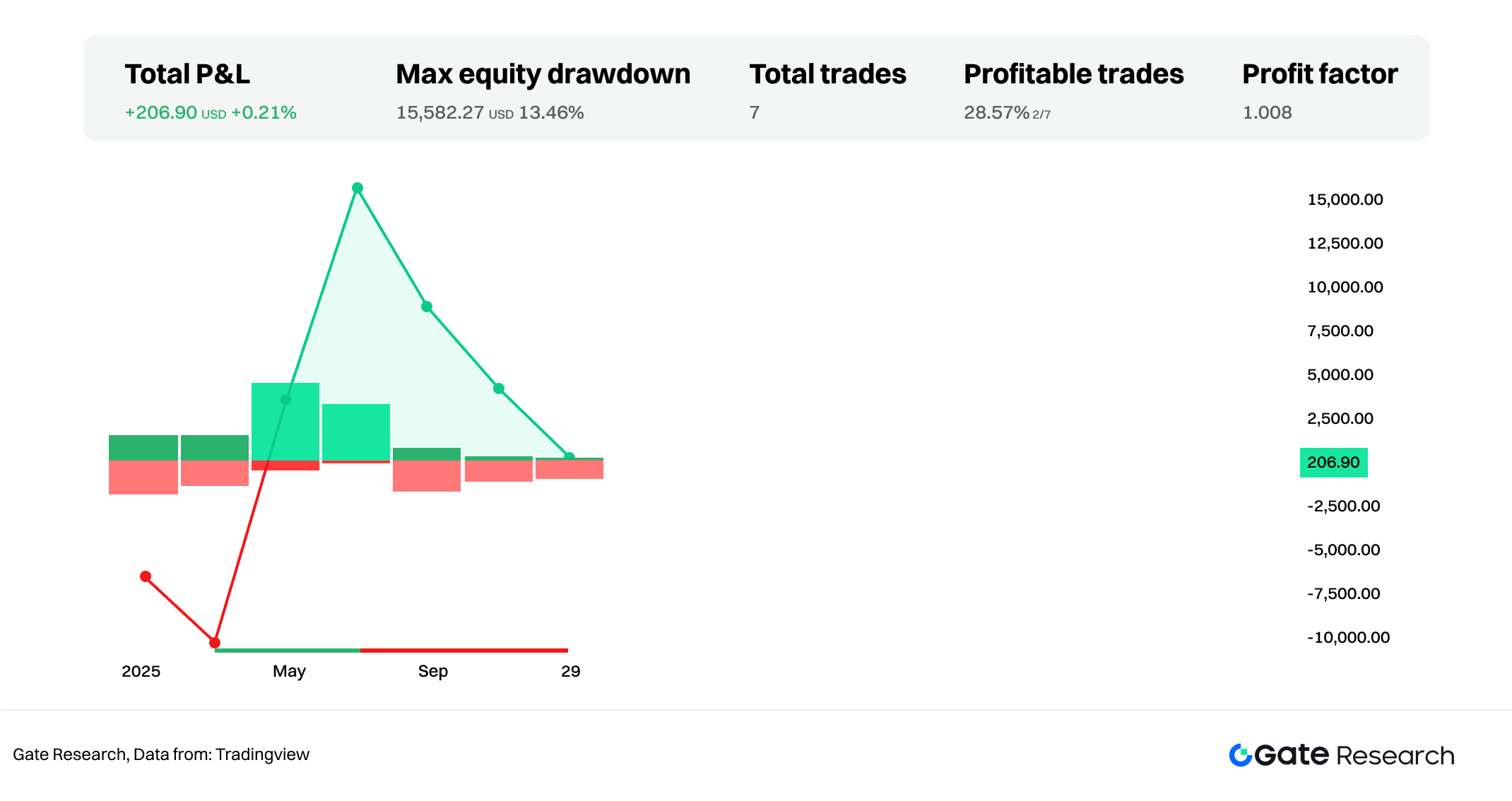

ADX/DMI戦略は取引回数が7回と最も少なく、トレンド条件への厳格な要求と、明確なトレンド時のみシグナルを発生させる傾向を反映。総リターンは206.90ドル(約0.21%)で大きな利益ではないものの、レンジ相場での過剰取引を回避しました。最大ドローダウンは13.46%、勝率は30%未満、プロフィットファクターは1.008と1をやや上回り、トレンドが弱い1年でも損益均衡水準を維持できたことを示します。

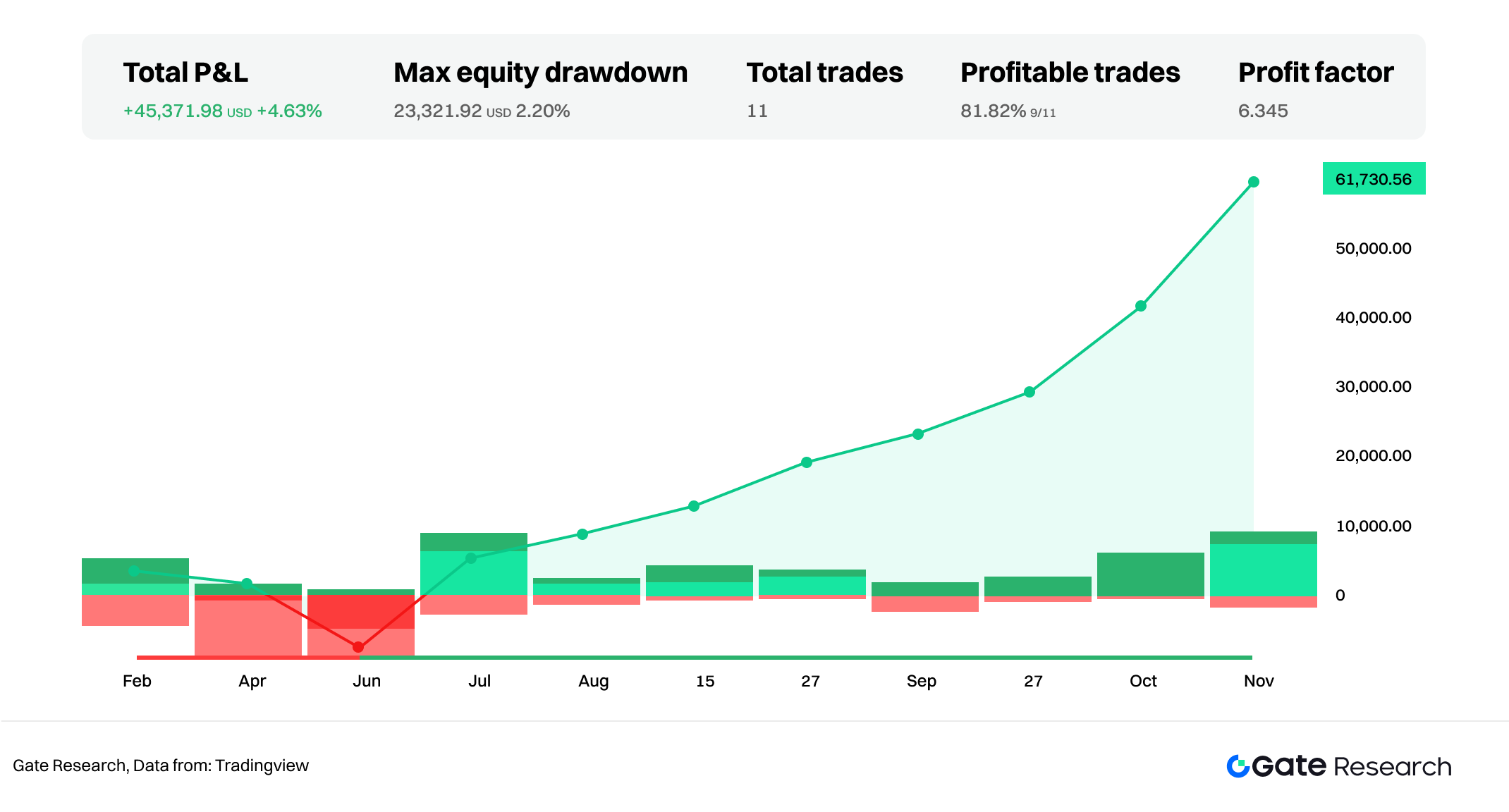

最も好成績だったのはボリンジャーバンドブレイクアウト戦略で、総利益45,371.98ドル、リターン率4.63%。この1年間でビットコインは複数回のボラティリティ拡大局面を迎え、ボリンジャーバンドブレイクアウト戦略は急激なボラティリティ上昇時のブレイクアウト利益を的確に捉えました。取引11回中9回が利益となり、勝率は81.82%。プロフィットファクターは6.345で全戦略中最高、最大ドローダウンは2.20%と小さく、高リターンと限定的な下振れリスクを両立し、トレンドとボラティリティ両局面で優位性を示しました。

結論

モメンタム投資はトレンド継続性に着目し、価格が一定期間同じ方向に動く傾向を重視します。モメンタムの概念・定量手法・行動ファイナンス的基盤を振り返ると、暗号資産、特にビットコインは高ボラティリティと市場参加者構造の複雑さから、伝統資産以上に顕著なモメンタム特性を示すことが多いです。MACD、ボリンジャーバンド、ADX/DMI、RSIはそれぞれトレンド方向・モメンタム変化・ボラティリティ構造・市場センチメントを多角的に記述し、モメンタム分析で最も一般的なツールです。視覚的検証では、トレンド形成・モメンタム減衰・価格反転局面で各指標が独自の構造シグナル(MACDゼロライン転換、ボリンジャーバンド幅拡大、ADXトレンド強度上昇、RSI極端センチメント反映など)を示し、理論・視覚両面から市場構造の理解を補完します。

統一条件下のバックテスト結果から、モメンタム指標のパフォーマンスは市場構造に大きく依存し、常に有効とは限りません。2024~2025年のビットコインは弱含み・持ち合い相場が中心で、MACDのようなトレンドフォロー系やRSIのような売られすぎ反転系指標はダマシや弱いリバウンドに悩まされ、全体としてマイナスパフォーマンスとなりました。明確なトレンド条件を要するADX/DMIは取引機会が少なく、リターンは限定的ながらリスク管理は堅牢。最も好成績だったのはボリンジャーバンドブレイクアウト戦略で、ボラティリティ拡大局面の利益を的確に捉え、高勝率・安定したドローダウンを実現しました。総じて、モメンタム指標の有効性はトレンド強度やボラティリティ構造に依存し、暗号資産市場では指標と市場局面のマッチングが特に重要です。複数指標の組み合わせやトレンド・ボラティリティフィルター、マルチタイムフレーム確認の導入で、モメンタム戦略の堅牢性をさらに高め、暗号資産投資に適応的なクオンツ枠組みを提供できます。

参考文献

- TradingView, https://www.tradingview.com/support/solutions/43000599883-momentum-strategy/

- Wikipedia, https://en.wikipedia.org/wiki/Momentum_investing

- Cousera, https://www.coursera.org/learn/introduction-to-momentum-investing

- Interactivebrokers, https://www.interactivebrokers.com/campus/ibkr-quant-news/momentum-trading-types-strategies-and-more-part-i/

- WarriorTrading, https://www.warriortrading.com/momentum-day-trading-strategy/

- Quantinsti, https://blog.quantinsti.com/momentum-trading-strategies/

- Gate, https://www.gate.com/trade/BTC_USDT

Gate Researchは、テクニカル分析、市場インサイト、業界リサーチ、トレンド予測、マクロ経済政策分析など、読者向けに深いコンテンツを提供する総合的なブロックチェーン・暗号資産リサーチプラットフォームです。

免責事項

暗号資産市場への投資は高リスクを伴います。ユーザーは自身で十分な調査を行い、資産やプロダクトの性質を十分に理解した上で投資判断をしてください。Gateは、これらの判断に起因する損失・損害について一切責任を負いません。

関連記事

トップ10のビットコインマイニング会社

BTC保有者の分布

現物グリッド取引 ユーザーガイド(基本版)

資産発行からBTCのスケーラビリティまで:進化と課題