Prévisions de prix UNFI 2025 : Analyse des tendances du marché et du potentiel de croissance du token de la finance décentralisée

Introduction : Positionnement de marché et potentiel d’investissement de UNFI

Unifi Protocol DAO (UNFI) s’est affirmé comme un pionnier dans la finance décentralisée (DeFi) depuis son lancement en 2020, offrant des outils innovants pour le développement de produits financiers distribués. En 2025, la capitalisation boursière de UNFI atteint 876 550 $, avec une offre circulante d’environ 7 889 742 tokens et un prix autour de 0,1111 $. Cet actif, fréquemment qualifié de « DeFi Governance Powerhouse », occupe une place de plus en plus stratégique dans la finance décentralisée et l’interopérabilité multi-chaînes.

Ce dossier propose une analyse complète de l’évolution du prix de UNFI de 2025 à 2030, en intégrant les tendances historiques, la dynamique de l’offre et de la demande, le développement de l’écosystème et les facteurs macroéconomiques, afin de fournir des prévisions professionnelles et des stratégies d’investissement opérationnelles pour les investisseurs.

I. Historique du prix UNFI et situation du marché

Historique et trajectoire du prix UNFI

- 2021 : record historique atteint, prix culminant à 43,62 $ le 1er mars

- 2022-2024 : baisse progressive du prix sur fond de marché dégradé

- 2025 : nouveau plus bas historique, prix tombé à 0,095372 $ le 23 novembre

Situation actuelle du marché UNFI

Au 26 novembre 2025, UNFI s’échange à 0,1111 $, affichant une remontée modérée depuis son dernier plus bas. Le token progresse de 0,44 % sur 24 heures, avec un volume d’échange de 3 952,49 $. Sur 30 jours, UNFI reste en retrait de 20,51 %, et la baisse annuelle atteint 84,43 %. Sa capitalisation actuelle est de 876 550,38 $, plaçant UNFI au 2 762e rang mondial. Malgré ce rebond, UNFI demeure à 99,75 % sous son sommet historique, illustrant la profondeur de la correction subie.

Cliquez pour consulter le prix actuel de UNFI sur le marché

Indicateur de sentiment du marché UNFI

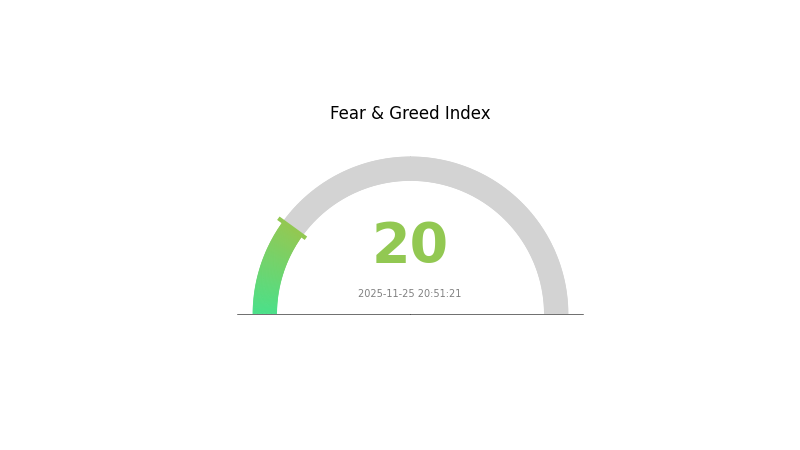

25 novembre 2025, Fear and Greed Index : 20 (Peur extrême)

Cliquez pour consulter l’indice Fear & Greed actuel

Le marché crypto traverse une phase de peur extrême, l’indice de sentiment tombant à 20. Ce climat pessimiste peut constituer une opportunité d’achat pour les investisseurs contrarians. Néanmoins, la prudence s’impose car la volatilité pourrait persister. Les traders Gate.com sont invités à privilégier des stratégies d’investissement progressif et à mener des analyses approfondies avant toute prise de position. À noter : le sentiment du marché reste volatile, et les performances passées ne préjugent pas des résultats futurs.

Répartition des détentions UNFI

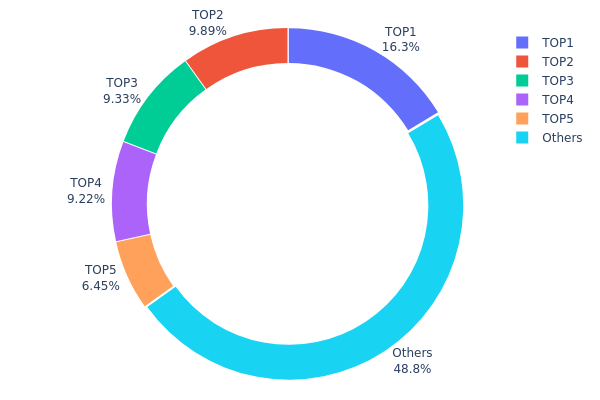

Les données de répartition des adresses apportent une vision essentielle de la concentration des tokens UNFI. L’analyse montre une distribution relativement concentrée : les cinq principales adresses détiennent ensemble 51,23 % de l’offre totale, dont 16,34 % pour le plus grand détenteur. Ce niveau suggère une capacité d’influence notable de ces acteurs majeurs.

Cette configuration soulève des questions sur la stabilité du marché et le risque de manipulation des prix. Avec plus de la moitié des tokens contrôlés par quelques adresses, les variations peuvent être marquées si ces détenteurs procèdent à des transactions importantes. Toutefois, 48,77 % des tokens sont répartis sur d’autres adresses, ce qui assure un certain degré de décentralisation et limite partiellement le risque de concentration.

En définitive, la distribution des tokens UNFI traduit une centralisation modérée de la structure on-chain. Sans être extrême, elle expose le marché UNFI à des épisodes de volatilité liés aux mouvements des principaux détenteurs. Les investisseurs doivent surveiller l’activité des plus grosses adresses et évaluer l’impact potentiel sur la dynamique de marché.

Cliquez pour consulter la répartition actuelle des détentions UNFI

| Top | Adresse | Quantité détenue | Part (%) |

|---|---|---|---|

| 1 | 0x0d07...b492fe | 1 634,72K | 16,34 % |

| 2 | 0xd2dd...e6869f | 989,19K | 9,89 % |

| 3 | 0x3cc9...aecf18 | 933,35K | 9,33 % |

| 4 | 0x9081...a91bac | 922,21K | 9,22 % |

| 5 | 0x0529...c553b7 | 645,09K | 6,45 % |

| - | Autres | 4 875,43K | 48,77 % |

II. Facteurs clés influençant le prix futur de UNFI

Mécanisme d’offre

- Volatilité du marché : La forte volatilité du marché crypto expose UNFI à des fluctuations rapides. Même des événements mineurs peuvent induire des variations marquées du prix.

Dynamique institutionnelle et whales

- Sentiment des investisseurs : Le moral et la confiance des investisseurs influencent directement les tendances du prix UNFI. Les réactions aux nouvelles et aux développements pèsent fortement sur les mouvements de marché.

Environnement macroéconomique

- Valeur refuge contre l’inflation : En tant que crypto-actif, UNFI peut être considéré par certains comme une protection potentielle contre l’inflation, à l’instar d’autres actifs numériques.

Développement technologique et expansion de l’écosystème

- Adoption des produits : Le rythme d’adoption des solutions UNFI par les utilisateurs demeure essentiel pour l’évolution de son prix.

- Progrès technologiques : Les avancées et innovations au sein de l’écosystème UNFI renforcent sa proposition de valeur et influent sur le prix.

- Applications de l’écosystème : Le développement et la réussite des DApps et autres projets UNFI contribuent à la valorisation globale et à la performance du token.

III. Prévisions du prix UNFI pour 2025-2030

Perspectives 2025

- Scénario conservateur : 0,09666 $ - 0,11110 $

- Scénario neutre : 0,11110 $ - 0,12332 $

- Scénario optimiste : 0,12332 $ - 0,14000 $ (suppose une reprise marquée et une adoption DeFi renforcée)

Perspectives 2027-2028

- Phase de croissance potentielle avec volatilité accrue

- Fourchettes de prix anticipées :

- 2027 : 0,08615 $ - 0,16861 $

- 2028 : 0,10646 $ - 0,17209 $

- Principaux catalyseurs : expansion de l’écosystème UNFI, reprise du marché crypto, intégration DeFi renforcée

Perspectives long terme 2029-2030

- Scénario de base : 0,15896 $ - 0,18678 $ (sous hypothèse de croissance régulière et développement continu)

- Scénario optimiste : 0,18678 $ - 0,21460 $ (avec adoption accélérée et contexte de marché favorable)

- Scénario transformateur : 0,21460 $ - 0,25000 $ (en cas d’innovations majeures et d’adoption généralisée DeFi)

- 31 décembre 2030 : UNFI 0,19239 $ (pic potentiel de fin d’année en contexte haussier)

| Année | Prix max. prévu | Prix moyen prévu | Prix min. prévu | Évolution (%) |

|---|---|---|---|---|

| 2025 | 0,12332 | 0,1111 | 0,09666 | 0 |

| 2026 | 0,12893 | 0,11721 | 0,07619 | 5 |

| 2027 | 0,16861 | 0,12307 | 0,08615 | 10 |

| 2028 | 0,17209 | 0,14584 | 0,10646 | 31 |

| 2029 | 0,2146 | 0,15896 | 0,11922 | 43 |

| 2030 | 0,19239 | 0,18678 | 0,17931 | 68 |

IV. Stratégies professionnelles d’investissement et gestion des risques UNFI

Méthodologie d’investissement UNFI

(1) Stratégie de détention long terme

- Profil : investisseurs tolérants au risque et orientés long terme

- Recommandations :

- Accumuler UNFI lors des baisses de marché

- Fixer des objectifs de prix pour la prise de bénéfices partielle

- Conserver UNFI dans des portefeuilles non-custodiaux sécurisés

(2) Stratégie de trading actif

- Outils d’analyse technique :

- Moyennes mobiles : pour détecter les tendances et retournements possibles

- RSI (Relative Strength Index) : pour évaluer les situations de surachat/survente

- Points clés du swing trading :

- Surveiller les niveaux de support et de résistance

- Utiliser des ordres stop-loss pour limiter les risques

Cadre de gestion des risques UNFI

(1) Principes d’allocation d’actifs

- Investisseurs prudents : 1-3 %

- Investisseurs dynamiques : 5-10 %

- Investisseurs professionnels : 10-15 %

(2) Solutions de couverture du risque

- Diversification : répartir ses investissements sur plusieurs cryptos et classes d’actifs

- Ordres stop-loss : à paramétrer pour limiter les pertes potentielles

(3) Solutions de stockage sécurisé

- Portefeuille matériel recommandé : Gate web3 wallet

- Option portefeuille logiciel : portefeuille officiel UNFI (si disponible)

- Précautions de sécurité : activer la double authentification, sauvegarder les clés privées de façon sécurisée

V. Risques et défis potentiels pour UNFI

Risques de marché UNFI

- Volatilité élevée : UNFI peut subir des variations de prix importantes

- Liquidité restreinte : impact sur la facilité d’entrée et de sortie de position

- Sentiment de marché : dépendance aux tendances du marché crypto global

Risques réglementaires UNFI

- Réglementations changeantes : impact possible sur l’utilité et l’adoption de UNFI

- Contraintes de conformité : effet potentiel sur les opérations et partenariats UNFI

- Restrictions transfrontalières : limites possibles à l’utilisation internationale

Risques techniques UNFI

- Vulnérabilités des smart contracts : risque d’exploit ou de piratage

- Problèmes de scalabilité : effets possibles sur la performance du réseau en cas de forte demande

- Défis d’interopérabilité : compatibilité avec d’autres blockchains

VI. Conclusion et recommandations pratiques

Évaluation du potentiel d’investissement UNFI

UNFI représente une opportunité à haut risque et fort potentiel dans le secteur DeFi. Son intérêt à long terme repose sur les capacités multi-chaînes et le modèle de gouvernance, tandis que les risques à court terme concernent la volatilité du marché et l’incertitude réglementaire.

Recommandations d’investissement UNFI

✅ Débutants : débuter avec de faibles montants, privilégier la formation et la compréhension du projet

✅ Investisseurs expérimentés : envisager l’accumulation progressive et fixer des objectifs clairs de prise de bénéfices

✅ Investisseurs institutionnels : mener une analyse approfondie et mettre en œuvre une gestion des risques structurée

Modes de participation au trading UNFI

- Spot trading : acheter et vendre UNFI sur Gate.com

- Staking : participer aux programmes de staking UNFI pour des récompenses potentielles

- Gouvernance : prendre part au processus de gouvernance DAO de UNFI

L’investissement en cryptomonnaie comporte des risques très élevés. Cet article ne constitue pas un conseil financier. Chaque investisseur doit agir selon sa propre tolérance au risque et consulter des experts financiers. N’investissez jamais plus que ce que vous pouvez vous permettre de perdre.

FAQ

Qu’est-il advenu du protocole UniFi ?

Le protocole UniFi a rencontré des difficultés opérationnelles et a été retiré des principales plateformes d’échange. Il n’est plus négocié ni développé activement.

Quelle cryptomonnaie présente la prévision de prix la plus élevée ?

Bitcoin est attendu comme l’actif crypto à la valorisation la plus élevée en 2026, pouvant atteindre plusieurs milliers de milliards de dollars de capitalisation grâce à une adoption généralisée et une demande croissante.

Quelle est la prévision de prix pour trust crypto en 2025 ?

La fourchette attendue pour trust crypto en 2025 se situe entre 2,76 $ et 3,96 $, 3,96 $ correspondant au maximum anticipé.

YFI a-t-il un avenir ?

Les perspectives pour YFI demeurent solides. Ses protocoles DeFi et le soutien de sa communauté laissent entrevoir un potentiel de croissance et d’adoption dans l’environnement crypto en évolution.

Partager

Contenu