分享幣圈內容,享內容挖礦收益

placeholder

BeautifulDay

#Web3FebruaryFocus

Web3市場本月真正關注的是什麼

二月正逐漸成為Web3的決定性月份,並非因為炒作,而是因為結構、流動性和監管開始比敘事更重要。

這不是“牛市對熊市”的月份——而是篩選和生存的階段。

🔍 1) 市場背景:為何二月重要

在近期加密貨幣市場回調之後,Web3正進入重置期:

• 過度槓桿被清除

• 投機資本保持謹慎

• 投資者正從炒作轉向實用性 + 可持續性

歷史上,二月通常是確認月——趨勢要么修復,要么崩潰加速。

🧠 2) 二月Web3的核心焦點領域

🔹 基礎設施重於敘事

資金正轉向:

• Layer-2擴展解決方案

• 模組化區塊鏈

• 跨鏈互操作性

• 去中心化數據與計算

具有實際使用指標的項目正超越僅靠行銷推動的項目。

🔹 監管作為篩選器,而非威脅

監管明確性不再是震驚——它正成為一種篩選機制。

• 合規的Web3項目贏得信任

• 較弱或不透明的模型失去流動性

• 機構偏好受監管的路徑

這有利於:

✔ 代幣化資產

✔ 受監管的DeFi框架

✔ 透明的治理模型

🔹 AI + Web3融合 (安靜但重要)

二月的趨勢是較少炒作,更多整合:

• 使用鏈上數據的AI代理

• 去中心化計算 + AI工作負載

• 通過A

查看原文Web3市場本月真正關注的是什麼

二月正逐漸成為Web3的決定性月份,並非因為炒作,而是因為結構、流動性和監管開始比敘事更重要。

這不是“牛市對熊市”的月份——而是篩選和生存的階段。

🔍 1) 市場背景:為何二月重要

在近期加密貨幣市場回調之後,Web3正進入重置期:

• 過度槓桿被清除

• 投機資本保持謹慎

• 投資者正從炒作轉向實用性 + 可持續性

歷史上,二月通常是確認月——趨勢要么修復,要么崩潰加速。

🧠 2) 二月Web3的核心焦點領域

🔹 基礎設施重於敘事

資金正轉向:

• Layer-2擴展解決方案

• 模組化區塊鏈

• 跨鏈互操作性

• 去中心化數據與計算

具有實際使用指標的項目正超越僅靠行銷推動的項目。

🔹 監管作為篩選器,而非威脅

監管明確性不再是震驚——它正成為一種篩選機制。

• 合規的Web3項目贏得信任

• 較弱或不透明的模型失去流動性

• 機構偏好受監管的路徑

這有利於:

✔ 代幣化資產

✔ 受監管的DeFi框架

✔ 透明的治理模型

🔹 AI + Web3融合 (安靜但重要)

二月的趨勢是較少炒作,更多整合:

• 使用鏈上數據的AI代理

• 去中心化計算 + AI工作負載

• 通過A

- 讚賞

- 3

- 3

- 轉發

- 分享

Luna_Star :

:

2026 GOGOGO 👊查看更多

📊 #Hyperliquid announced that HyperCore will introduce outcome # 通過 HIP-4 進行交易,提供完全抵押、範圍結算的合約,適用於各種應用,例如 #prediction markets and bounded options, without leverage or liquidations. This # 功能目前正在測試網(testnet)上進行測試,並計劃在進一步推出以美元H(USDH)為計價單位的標準市場,緊接著其他加密貨幣相關的產品和服務。

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

特斯马

TSM

創建人@北暖

上市進度

100.00%

市值:

$1.67萬

創建我的代幣

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

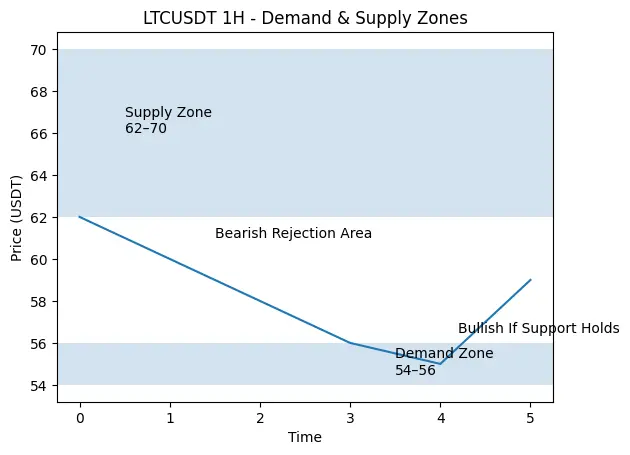

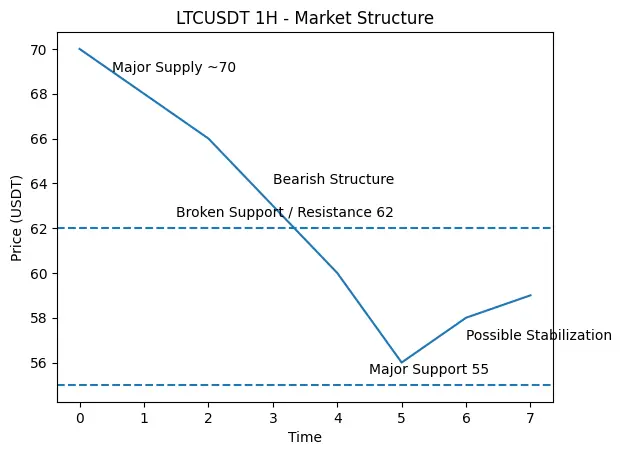

$LTC LTC 剛碰壁。這是真正的反彈還是又一個陷阱?

萊特幣(Litecoin)價格急劇下跌,現正交易於約59美元。跌勢迅速,情緒再次高漲。這個時候,交易者常常會做出匆忙的決策。讓我們放慢腳步,清楚地檢視圖表。

當前市場結構 (1H)

LTC仍處於短期下跌趨勢中。價格從$70 區域大幅下跌,並在下行途中突破多個支撐位。現在,價格正試圖在從54.8美元反彈到$55 區域後穩定下來。這次反彈存在,但力度不足以表明趨勢轉變。目前,賣方仍占上風。

重要的關鍵水平

阻力區域

$62 到 $63 → 先前的支撐,現為阻力

$68 到 $70 → 主要供應區 (在)之前的強烈賣壓

支撐區域

$57 到 $58 → 短期反應區

$54 到 $55 → 強烈需求區 (近期低點)

這些水平是基於實際反應,而非假設。

看漲情景 (僅在此發生)

LTC站穩在57美元以上。

在1小時圖上形成較高的低點。

突破並持穩在62美元以上。

若發生此情況,向$68 到$70 的反彈是可能的。 不過,這仍只是緩解性反彈,而非完整的趨勢反轉。

看跌情景 (仍有風險)

LTC失守57美元。

弱反彈被阻擋在阻力位以下。

價格重新測試$55 甚至更低。

低於該區域,向下風險再次打開。

最後的想法

LTC看起來超賣,但超賣並不代表看漲。這是個決策區域,而非盲目進

萊特幣(Litecoin)價格急劇下跌,現正交易於約59美元。跌勢迅速,情緒再次高漲。這個時候,交易者常常會做出匆忙的決策。讓我們放慢腳步,清楚地檢視圖表。

當前市場結構 (1H)

LTC仍處於短期下跌趨勢中。價格從$70 區域大幅下跌,並在下行途中突破多個支撐位。現在,價格正試圖在從54.8美元反彈到$55 區域後穩定下來。這次反彈存在,但力度不足以表明趨勢轉變。目前,賣方仍占上風。

重要的關鍵水平

阻力區域

$62 到 $63 → 先前的支撐,現為阻力

$68 到 $70 → 主要供應區 (在)之前的強烈賣壓

支撐區域

$57 到 $58 → 短期反應區

$54 到 $55 → 強烈需求區 (近期低點)

這些水平是基於實際反應,而非假設。

看漲情景 (僅在此發生)

LTC站穩在57美元以上。

在1小時圖上形成較高的低點。

突破並持穩在62美元以上。

若發生此情況,向$68 到$70 的反彈是可能的。 不過,這仍只是緩解性反彈,而非完整的趨勢反轉。

看跌情景 (仍有風險)

LTC失守57美元。

弱反彈被阻擋在阻力位以下。

價格重新測試$55 甚至更低。

低於該區域,向下風險再次打開。

最後的想法

LTC看起來超賣,但超賣並不代表看漲。這是個決策區域,而非盲目進

LTC4.33%

- 讚賞

- 2

- 1

- 轉發

- 分享

HighAmbition :

:

感謝分享#FedLeadershipImpact

截至2026年2月,美聯儲領導層的影響力仍在金融市場、全球政策圈和經濟媒體中占據主導地位。美聯儲的決策由其領導層推動,不僅決定利率政策,還影響市場預期、信貸條件以及全球投資者和機構的信心。#高亮#突顯了美聯儲領導人哲學、方法和決策在深刻塑造經濟格局的關鍵時刻。

領導層交接與市場反應

提名凱文·沃什為下一任美聯儲主席標誌著政策方向可能出現重大轉變。沃什擁有華爾街和前任美聯儲治理經驗,暗示可能向更鷹派的通脹立場進行調整,並重新評估美聯儲的資產負債表策略。市場迅速反應,調整對利率、資產價格和金融穩定的預期。貴金屬和利率敏感資產類別幾乎立即反映出這些變化,凸顯投資者將市場行為與領導信號緊密聯繫。

相比之下,鮑威爾的任期強調數據驅動的政策、機構獨立性和謹慎溝通。鮑威爾在平衡通脹擔憂與增長目標的同時,保持了穩健的利率政策。領導風格的轉變凸顯了個人理念對政策執行和金融市場反應的實際影響。

貨幣政策考量

在當前美聯儲指導下,利率保持中性水平,前瞻指引強調數據驅動的彈性而非預設時間表。美聯儲的資產負債表,作為疫情後流動性擴張的遺產,仍在影響貨幣市場和信貸條件。縮減或擴大資產負債表的決策不僅是技術性問題,還具有廣泛的流動性、借貸成本和投資者情緒的影響。

領導層可能的轉變也影響未來利率調整的預期。更鷹派的主席可能優先控制通脹,從而抑制信貸增長並加強美元。較鴿派

查看原文截至2026年2月,美聯儲領導層的影響力仍在金融市場、全球政策圈和經濟媒體中占據主導地位。美聯儲的決策由其領導層推動,不僅決定利率政策,還影響市場預期、信貸條件以及全球投資者和機構的信心。#高亮#突顯了美聯儲領導人哲學、方法和決策在深刻塑造經濟格局的關鍵時刻。

領導層交接與市場反應

提名凱文·沃什為下一任美聯儲主席標誌著政策方向可能出現重大轉變。沃什擁有華爾街和前任美聯儲治理經驗,暗示可能向更鷹派的通脹立場進行調整,並重新評估美聯儲的資產負債表策略。市場迅速反應,調整對利率、資產價格和金融穩定的預期。貴金屬和利率敏感資產類別幾乎立即反映出這些變化,凸顯投資者將市場行為與領導信號緊密聯繫。

相比之下,鮑威爾的任期強調數據驅動的政策、機構獨立性和謹慎溝通。鮑威爾在平衡通脹擔憂與增長目標的同時,保持了穩健的利率政策。領導風格的轉變凸顯了個人理念對政策執行和金融市場反應的實際影響。

貨幣政策考量

在當前美聯儲指導下,利率保持中性水平,前瞻指引強調數據驅動的彈性而非預設時間表。美聯儲的資產負債表,作為疫情後流動性擴張的遺產,仍在影響貨幣市場和信貸條件。縮減或擴大資產負債表的決策不僅是技術性問題,還具有廣泛的流動性、借貸成本和投資者情緒的影響。

領導層可能的轉變也影響未來利率調整的預期。更鷹派的主席可能優先控制通脹,從而抑制信貸增長並加強美元。較鴿派

- 讚賞

- 3

- 3

- 轉發

- 分享

Yusfirah :

:

新年快樂!🤑查看更多

2 月 2 日,据官方消息,BitMine 今日宣布其持有的加密货币、现金及「潜力项目」资产总值达 107 亿美元,过去一周增持 41,788 枚 ETH。截至 2026 年 2 月 1 日东部时间下午 6:00,公司加密资产包括:

· 4,285,125 枚 ETH

· 193 枚 BTC

· 对 Beast Industries 的 2 亿美元股权投资

· 对 Eightco Holdings(NASDAQ: ORBS)的 2000 万美元股权投资(「潜力项目」)

· 以及总计 5.86 亿美元现金

Bitmine 执行主席 Thomas「Tom」Lee 表示:「ETH 价格在过去一个月从约 3,000 美元大幅下跌至约 2,300 美元。与此同时,以太坊日交易量却创下 250 万笔的历史新高,且 2026 年日活跃地址数飙升至 100 万的历史峰值。换言之,以太坊链上活动与基本面在过去几个月显著增强,但 ETH 价格却在下跌。在 2021-2022 年或 2018-2019 年的加密寒冬期间,以太坊交易活动和活跃钱包数量均出现下降,这与过去 12 个月我们所观察到的情况恰恰相反。因此,我们认为,解释 ETH 价格疲软的原因更多在于非基本面因素。首先,我们认为最主要的是,受『10 月 10 日』事件余波影响,杠杆资金尚未回归加密货币市场。」

「在过去一周,我们收购了 41,78

· 4,285,125 枚 ETH

· 193 枚 BTC

· 对 Beast Industries 的 2 亿美元股权投资

· 对 Eightco Holdings(NASDAQ: ORBS)的 2000 万美元股权投资(「潜力项目」)

· 以及总计 5.86 亿美元现金

Bitmine 执行主席 Thomas「Tom」Lee 表示:「ETH 价格在过去一个月从约 3,000 美元大幅下跌至约 2,300 美元。与此同时,以太坊日交易量却创下 250 万笔的历史新高,且 2026 年日活跃地址数飙升至 100 万的历史峰值。换言之,以太坊链上活动与基本面在过去几个月显著增强,但 ETH 价格却在下跌。在 2021-2022 年或 2018-2019 年的加密寒冬期间,以太坊交易活动和活跃钱包数量均出现下降,这与过去 12 个月我们所观察到的情况恰恰相反。因此,我们认为,解释 ETH 价格疲软的原因更多在于非基本面因素。首先,我们认为最主要的是,受『10 月 10 日』事件余波影响,杠杆资金尚未回归加密货币市场。」

「在过去一周,我们收购了 41,78

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

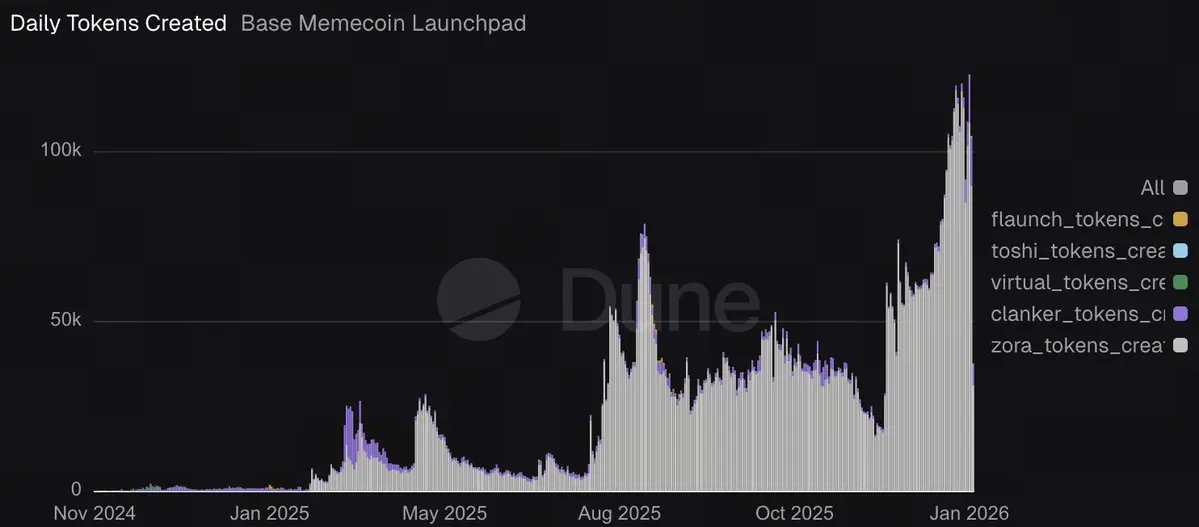

不看不發現,Base 網路的每日代幣創建數已經飆升至超過 10 萬,最高一度超過 12 萬借助 moltbook 近期急速增長的龐大 AI Agents 群體,Clawnch 在過去幾天已為上萬個 Agents 發行了代幣,而 Clawnch 背後正是基於 Clanker 另外,在 Base app 全面開放之後,Zora Coins 每日的貼文代幣數量逐步飆升至 10 萬以上,這一定程度上也反映了 Base app 的活躍度。怪不得 Zora Coins 背後的 Launchpad-as-Service 協議 Doppler 近期趁機融了一波錢

ZORA-3.46%

- 讚賞

- 1

- 留言

- 轉發

- 分享

#USGovernmentShutdownRisk

對市場與加密貨幣的影響

在2026年1月29日參議院未能通過聯邦預算案後,美國部分政府關門的風險顯著增加。儘管美國歷史上曾多次出現政府關門,但當前由於國會高度兩極化、經濟復甦脆弱、通脹預期升高以及地緣政治風險升高,這一時期尤為敏感。政府關門發生在聯邦撥款法案或持續決議未能通過時,迫使非必要的政府運作停止,員工被裁退,對承包商的付款延遲,並凍結某些社會項目。其潛在後果遠不止華盛頓,還會影響全球金融市場、投資者信心甚至加密貨幣活動。

歷史上,政府關門為市場反應提供了有用的參考點。例如,2013年的關門持續了16天,導致股市波動溫和,投資者情緒僅短暫下滑。相比之下,2018–2019年的關門長達創紀錄的35天,造成更廣泛的干擾,尤其是對聯邦員工、承包商以及高度依賴政府支出的行業。小型股和科技股對此更為敏感,而國債收益率則經歷了輕微波動,因為投資者尋求避險資產。這些歷史事件表明,雖然關門很少會對長期經濟增長造成災難性影響,但確實會帶來短期的不確定性和風險升高,尤其是對於波動較大的資產如加密貨幣。

2026年初,幾個因素正在增加關門的可能性。首先,預算分歧仍未解決,國防、社會項目和基礎設施撥款的辯論停滯不前。第二,債務上限談判增加了複雜性,立法者試圖在財政責任與政治目標之間取得平衡。第三,國會內的黨派兩極分化,加上中期選舉考量,使得妥協變

查看原文對市場與加密貨幣的影響

在2026年1月29日參議院未能通過聯邦預算案後,美國部分政府關門的風險顯著增加。儘管美國歷史上曾多次出現政府關門,但當前由於國會高度兩極化、經濟復甦脆弱、通脹預期升高以及地緣政治風險升高,這一時期尤為敏感。政府關門發生在聯邦撥款法案或持續決議未能通過時,迫使非必要的政府運作停止,員工被裁退,對承包商的付款延遲,並凍結某些社會項目。其潛在後果遠不止華盛頓,還會影響全球金融市場、投資者信心甚至加密貨幣活動。

歷史上,政府關門為市場反應提供了有用的參考點。例如,2013年的關門持續了16天,導致股市波動溫和,投資者情緒僅短暫下滑。相比之下,2018–2019年的關門長達創紀錄的35天,造成更廣泛的干擾,尤其是對聯邦員工、承包商以及高度依賴政府支出的行業。小型股和科技股對此更為敏感,而國債收益率則經歷了輕微波動,因為投資者尋求避險資產。這些歷史事件表明,雖然關門很少會對長期經濟增長造成災難性影響,但確實會帶來短期的不確定性和風險升高,尤其是對於波動較大的資產如加密貨幣。

2026年初,幾個因素正在增加關門的可能性。首先,預算分歧仍未解決,國防、社會項目和基礎設施撥款的辯論停滯不前。第二,債務上限談判增加了複雜性,立法者試圖在財政責任與政治目標之間取得平衡。第三,國會內的黨派兩極分化,加上中期選舉考量,使得妥協變

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

1

我他妈的来了

創建人@提款机来了

認購進度

0.00%

市值:

$0

創建我的代幣

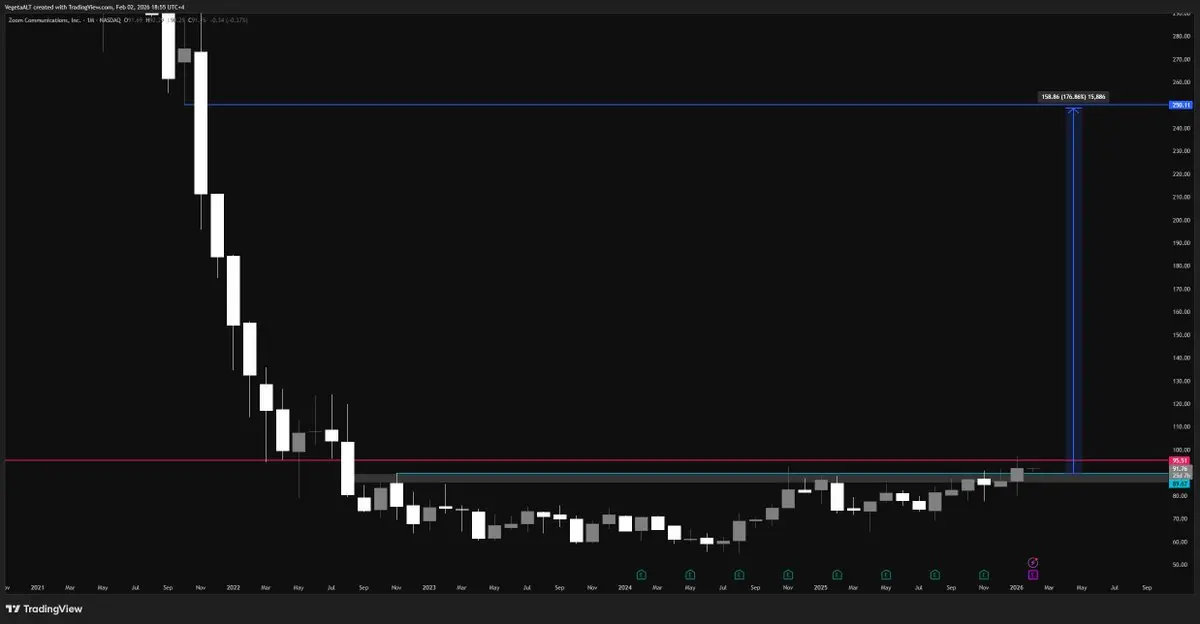

$ZM,讓我們看看這個的交易情況!

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

作為深耕Web3的AI原生Layer1公鏈,Vanar Chain憑藉硬核技術和落地能力走出了差異化路線!3秒區塊確認+0.0005美元超低手續費徹底解決行業卡、貴痛點,EVM全兼容讓DApp遷移零門檻,更有NVIDIA算力加持、Worldpay打通146國法幣入金通道,完美適配遊戲、元宇宙、RWA等多元場景。$VANRY 作為生態核心通證,固定供應量無團隊預留,全程綁定生態使用深度,兼具質押、治理、功能消耗多重價值,隨著生態DApp持續落地和用戶量攀升,價值閉環持續夯實。看好Vanar Chain成為連接Web2與Web3的核心樞紐,持續布局正當時!#Vanar

VANRY3.53%

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

加載更多