Thị trường đang nằm dưới sự kiểm soát của phe gấu

Tóm tắt điều hành

- BTC đã xác nhận xu hướng giảm mạnh, giá đã xuyên thủng Giá trị trung bình thực của thị trường, buộc nhà đầu tư phải duy trì thế phòng thủ.

- Phân bổ giá vốn trên chuỗi cho thấy sự tích lũy ban đầu trong vùng 70.000–80.000 USD, với một cụm cung dày đặc từ 66.900 đến 70.600 USD nổi lên là vùng niềm tin cao, nơi áp lực bán ngắn hạn có thể được hấp thụ.

- Khoản lỗ thực tế đang tăng nhanh, với áp lực bán kéo dài cho thấy nhiều nhà đầu tư buộc phải chấp nhận thua lỗ khi động lực giảm giá tiếp tục.

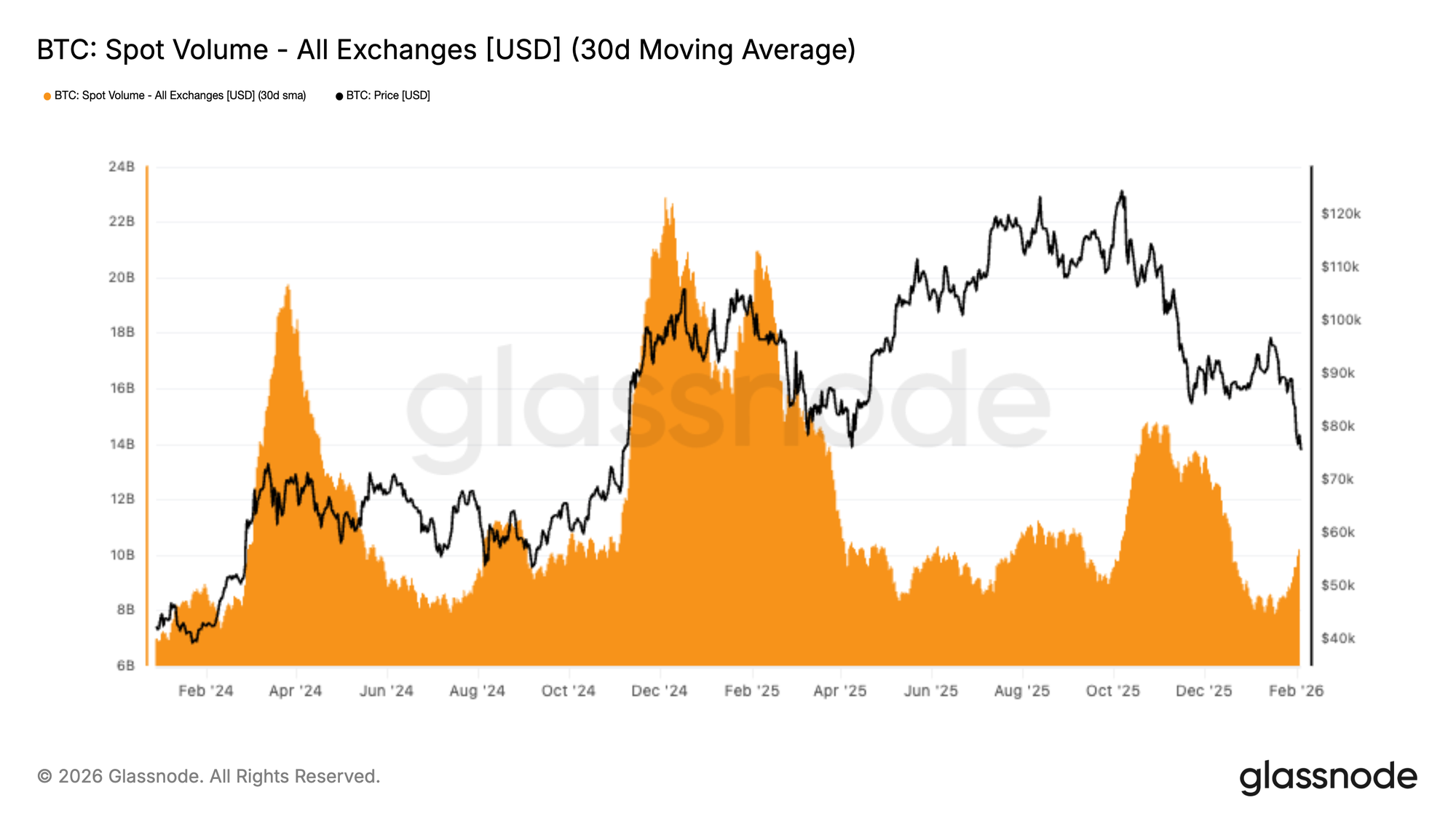

- Khối lượng giao ngay vẫn yếu về mặt cấu trúc, củng cố tình trạng thiếu hụt cầu, khi dòng bán ra không được hấp thụ hiệu quả.

- Thị trường hợp đồng tương lai bước vào giai đoạn giảm đòn bẩy bắt buộc, với các đợt thanh lý vị thế mua lớn nhất làm tăng biến động và kéo dài xu hướng giảm.

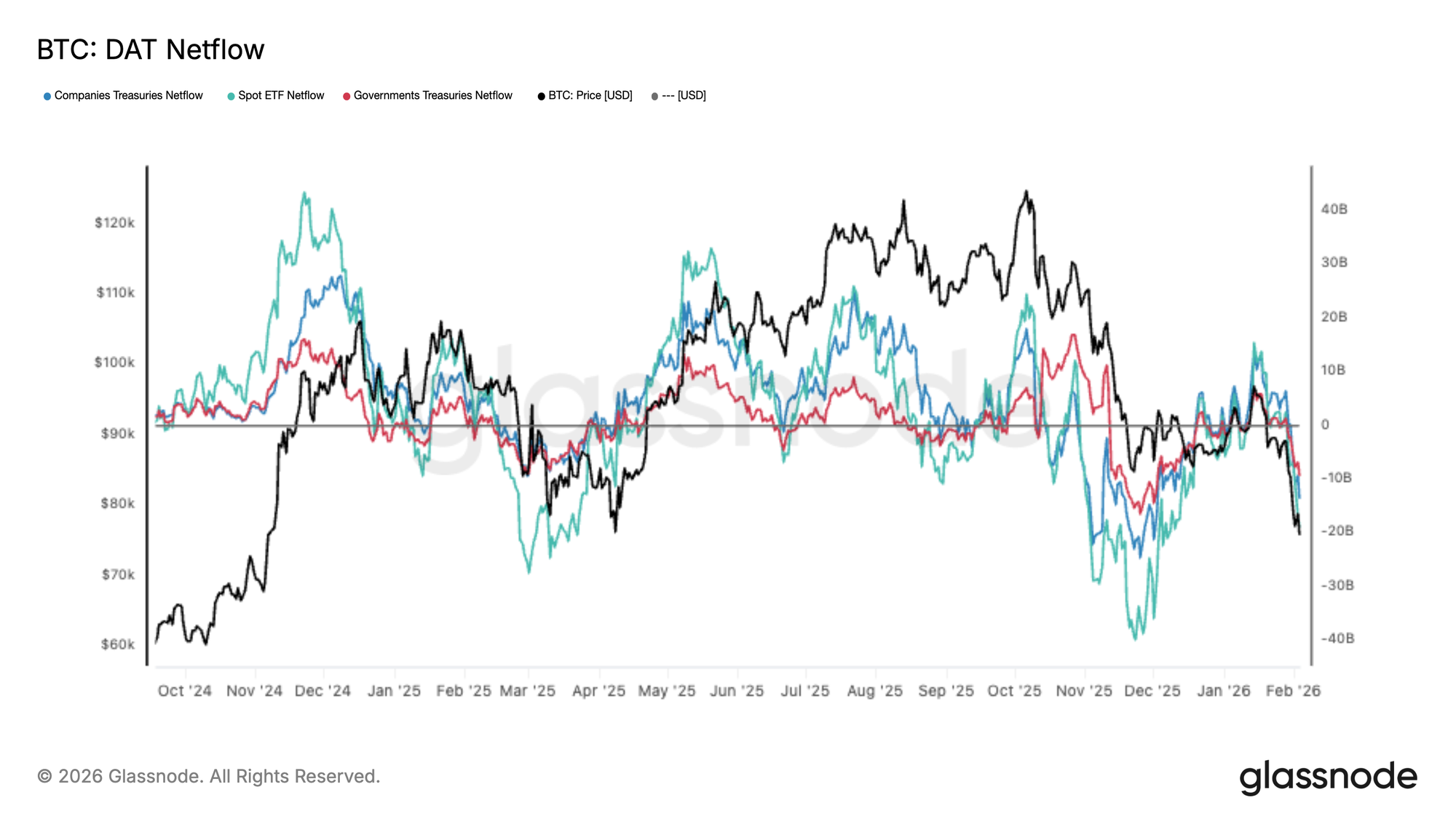

- Nhu cầu từ các nhà phân bổ lớn đã giảm rõ rệt, khi dòng vốn ròng liên kết với ETF và kho bạc suy yếu, không còn cung cấp lực mua ổn định như các giai đoạn mở rộng trước.

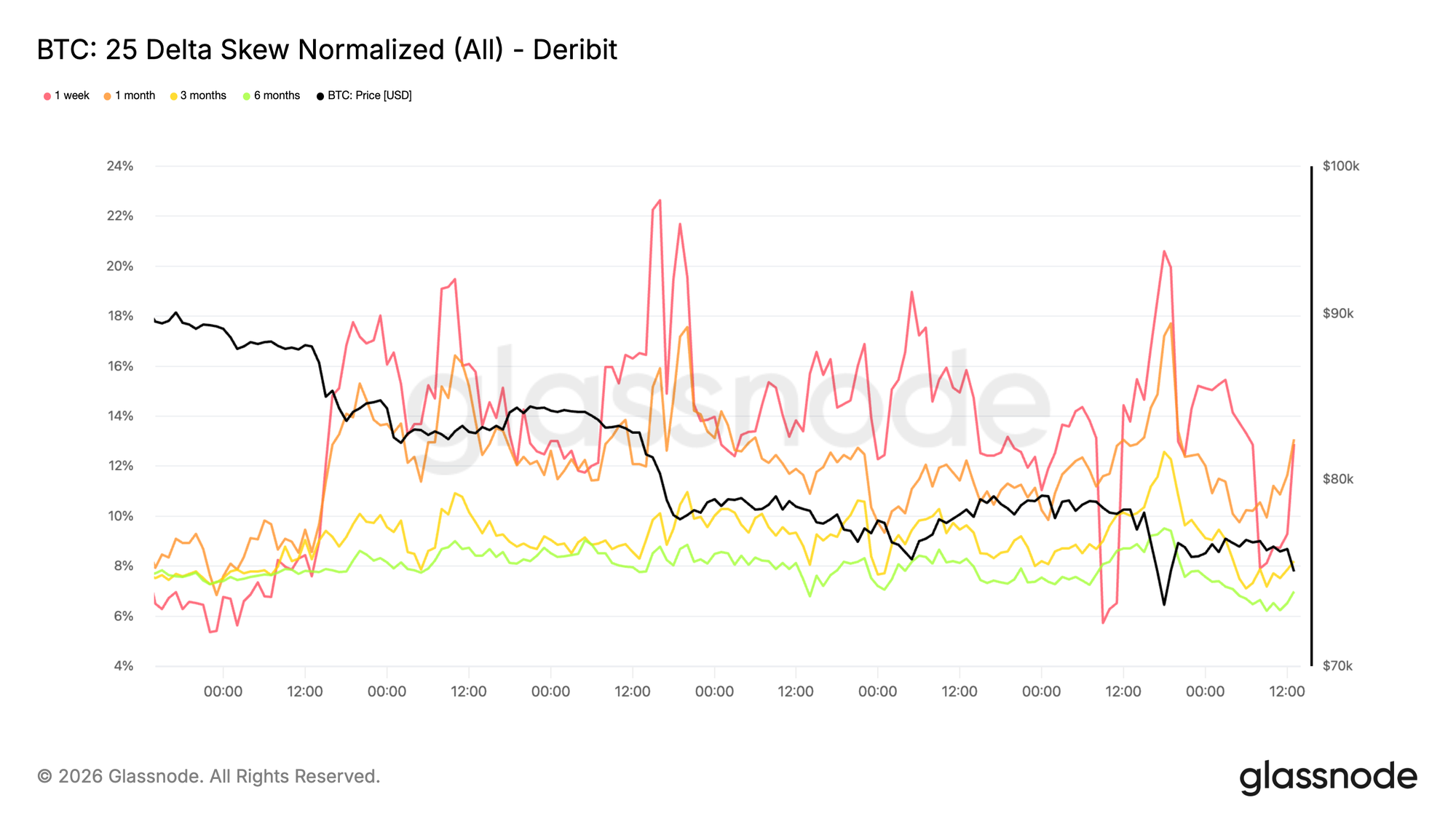

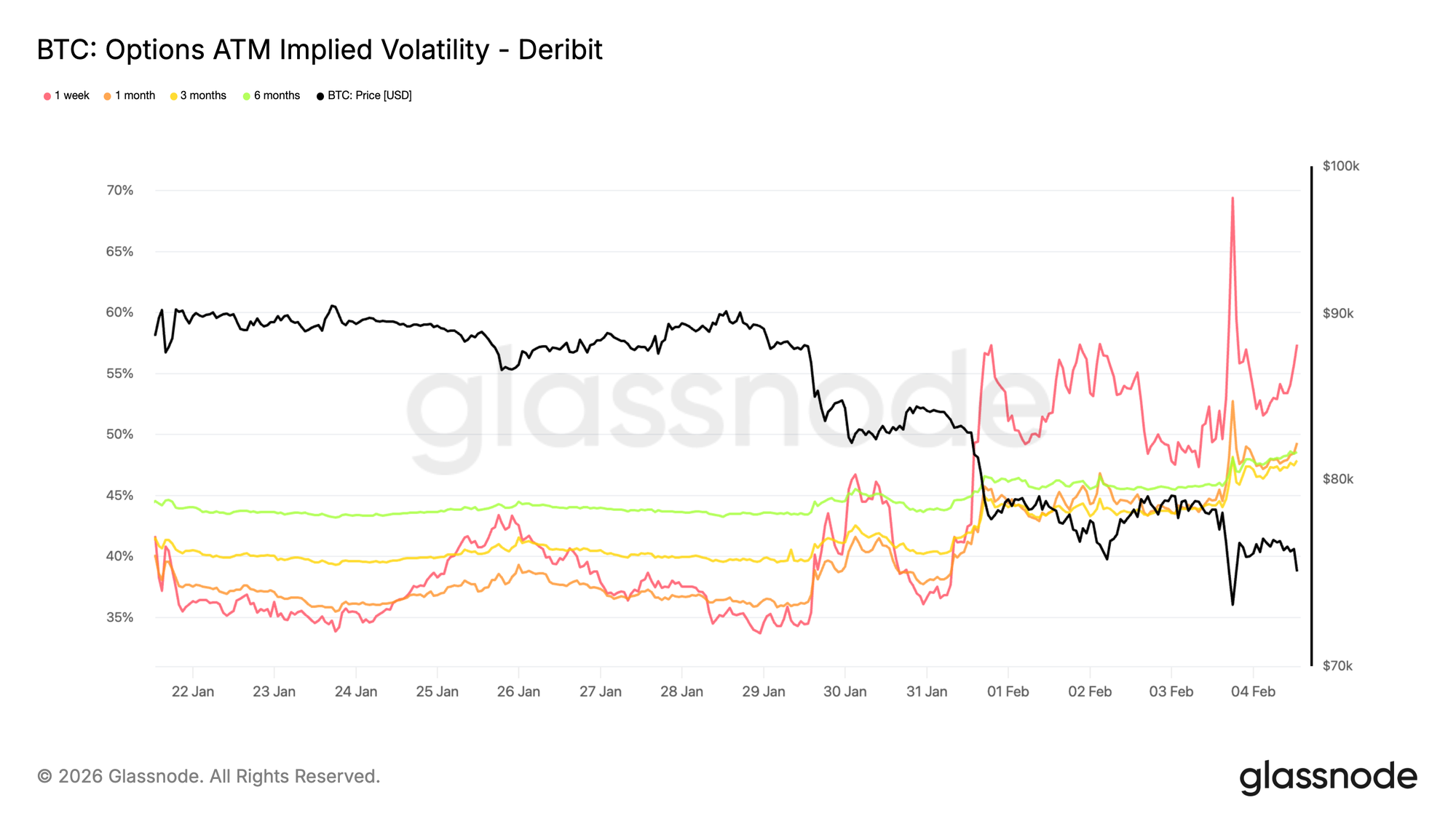

- Thị trường quyền chọn tiếp tục định giá rủi ro giảm mạnh, biến động duy trì ở mức cao và độ lệch giá càng dốc khi nhà giao dịch trả phí cao để phòng vệ.

- Khi đòn bẩy bị loại bỏ nhưng cầu giao ngay vẫn vắng bóng, thị trường vẫn dễ tổn thương, và mọi đợt hồi phục chỉ mang tính hiệu chỉnh, khó đảo chiều xu hướng.

Nhận định trên chuỗi

Sau đánh giá tuần trước, khi chúng tôi cảnh báo rủi ro giảm giá tăng lên do giá không phục hồi được mức giá vốn của nhà đầu tư ngắn hạn quanh 94.500 USD, thị trường hiện đã phá vỡ rõ rệt dưới Giá trị trung bình thực của thị trường.

Dưới mức trung bình cấu trúc

Giá trị trung bình thực của thị trường đại diện cho giá vốn tổng hợp của nguồn cung lưu thông chủ động, loại trừ các đồng lâu không hoạt động như nguồn cung bị mất, tài sản của thợ đào ban đầu và các đồng thời kỳ Satoshi, đã nhiều lần là ngưỡng hỗ trợ cuối cùng trong giai đoạn thị trường gấu nhẹ hiện tại.

Việc đánh mất điểm tựa cấu trúc này xác nhận sự suy yếu tích tụ từ cuối tháng 11, khi cấu hình thị trường ngày càng giống với giai đoạn chuyển tiếp đầu năm 2022 từ nén biên độ sang thị trường gấu sâu hơn. Cầu yếu kéo dài, kết hợp với áp lực bán liên tục, cho thấy thị trường đang ở trạng thái cân bằng mong manh.

Về trung hạn, giá ngày càng bị giới hạn trong hành lang định giá rộng. Ở chiều giảm, Giá trị trung bình thực của thị trường gần 80.200 USD hiện là kháng cự phía trên, trong khi Giá thực tế quanh 55.800 USD xác định ngưỡng dưới nơi vốn dài hạn thường quay lại.

Xác định vùng cầu đầu tiên

Khi cấu trúc thị trường đã thiết lập lại, sự chú ý chuyển sang ổn định phía giảm. Khi thị trường đi sâu vào chu kỳ này, câu hỏi trọng tâm là xác định vùng nào có thể hình thành đáy bền vững. Dù không có chỉ số nào xác định chắc chắn, một số công cụ trên chuỗi chỉ ra nơi cầu ngắn hạn có thể xuất hiện.

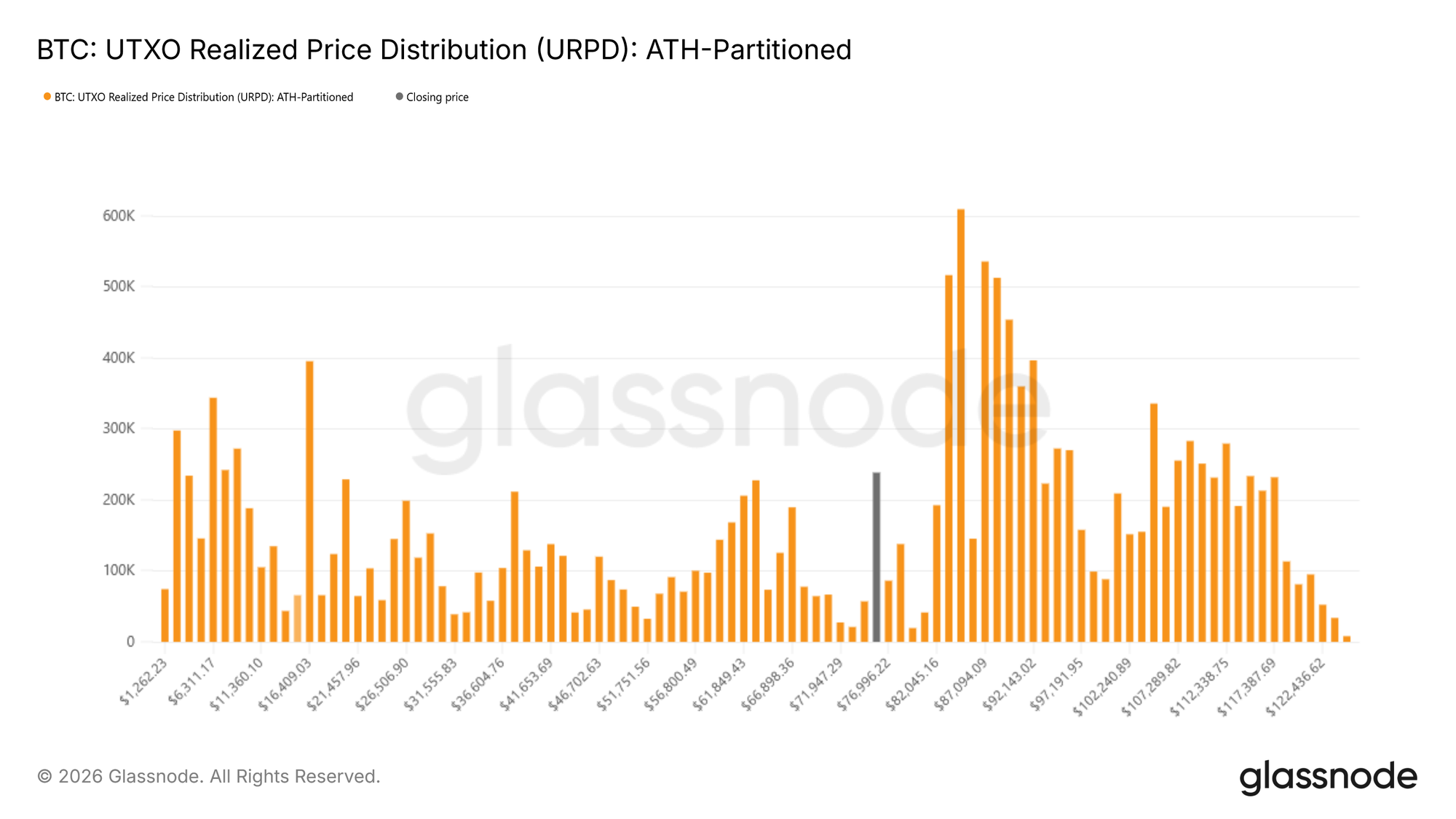

Một góc nhìn là Phân bổ giá thực tế UTXO (URPD), lập bản đồ nguồn cung tại các mức giá vốn khác nhau. Phân bổ hiện tại cho thấy sự tích lũy nổi bật của nhà đầu tư mới trong vùng 70.000–80.000 USD, phản ánh vị thế sớm của người mua sẵn sàng hấp thụ áp lực ở các mức này. Bên dưới vùng này, một cụm cung dày đặc từ 66.900 đến 70.600 USD nổi bật là vùng niềm tin cao. Theo lịch sử, các vùng tập trung giá vốn thường là bộ đệm ngắn hạn, nơi áp lực bán dễ được cầu phản ứng hấp thụ.

Căng thẳng bên dưới bề mặt

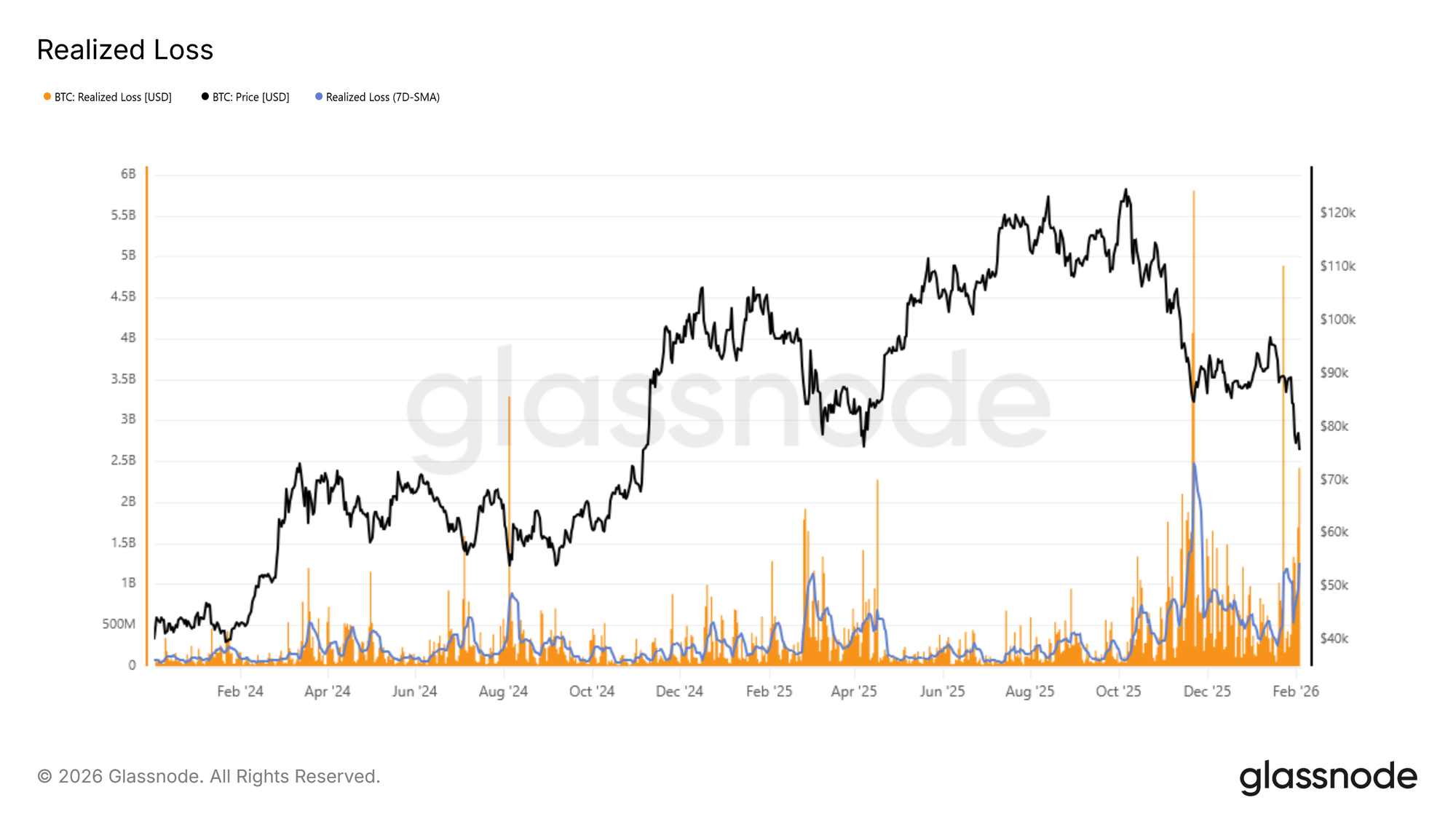

Động lực đầu hàng cung cấp góc nhìn khác về rủi ro giảm ngắn hạn. Khoản lỗ thực tế đo trực tiếp mức độ căng thẳng của nhà đầu tư bằng cách định lượng khối lượng coin bán ra với giá thấp hơn giá vốn trong một khoảng thời gian, giúp xác định các giai đoạn bán hoảng loạn.

Trong giai đoạn co hẹp hiện tại, trung bình động 7 ngày của khoản lỗ thực tế đã vượt 1,26 tỷ USD/ngày, phản ánh sự gia tăng rõ rệt của nỗi sợ và thất vọng sau khi mất Giá trị trung bình thực của thị trường. Theo lịch sử, các đợt tăng vọt khoản lỗ thực tế thường trùng với thời điểm kiệt sức bán mạnh, khi áp lực bán biên bắt đầu suy giảm.

Ví dụ gần đây là khi phục hồi từ vùng 72.000 USD, khoản lỗ thực tế hàng ngày đã tăng vọt trên 2,4 tỷ USD, gần gấp đôi mức trung bình 7 ngày. Những cực điểm như vậy thường đánh dấu điểm xoay ngắn hạn, khi bán ép buộc nhường chỗ cho sự ổn định giá tạm thời.

Căng thẳng so với cực điểm lịch sử

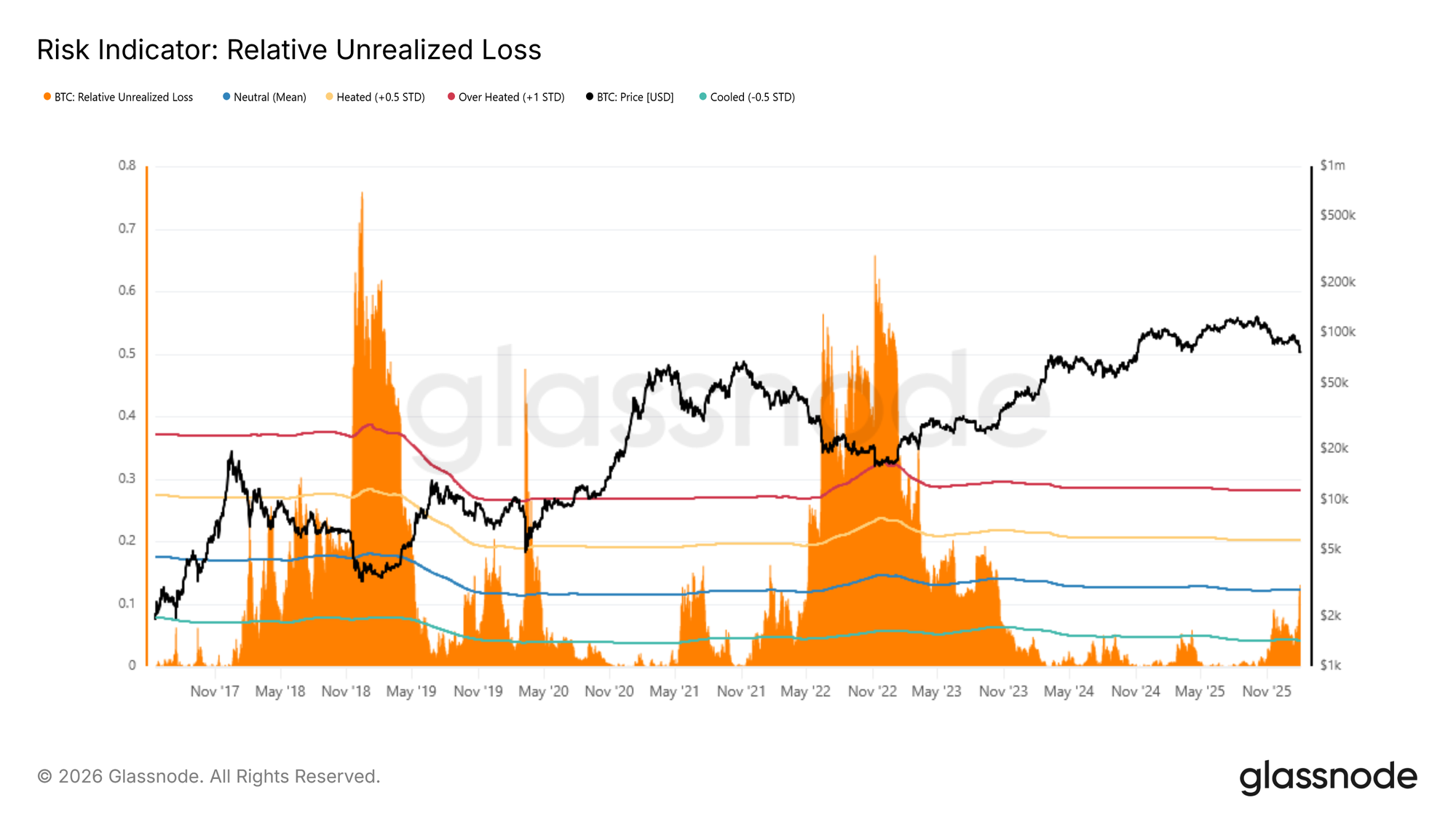

Góc nhìn lịch sử rộng hơn cung cấp bối cảnh quan trọng cho điều kiện hiện tại. Để xác định vị thế thị trường, có thể so sánh Khoản lỗ chưa thực hiện tương đối với cực điểm thị trường gấu trước đây. Chỉ số này thể hiện giá trị USD của khoản lỗ chưa thực hiện trên tổng vốn hóa thị trường, cho phép đánh giá mức độ căng thẳng qua các chu kỳ trên cơ sở chuẩn hóa. Theo lịch sử, các đỉnh chu kỳ vượt ~30% (khoảng +1 độ lệch chuẩn), với mức nghiêm trọng hơn 65%–75% ghi nhận gần đáy chu kỳ năm 2018 và 2022.

Hiện tại, Khoản lỗ chưa thực hiện tương đối đã vượt mức trung bình chu kỳ dài hạn gần 12%, xác nhận áp lực gia tăng lên nhà đầu tư nắm giữ coin với giá vốn cao hơn giá giao ngay hiện tại. Dù căng thẳng rõ rệt, tiền lệ lịch sử cho thấy các đợt tiến đến cực điểm thường đi kèm sự kiện đứt gãy đặc biệt, như sụp đổ LUNA hoặc FTX, khi giá nhanh chóng hội tụ về Giá thực tế.

Nhận định ngoài chuỗi

Yếu tố suy yếu tiếp tục khi khối lượng giao ngay và hợp đồng tương lai vẫn thấp, thị trường quyền chọn tập trung vào phòng vệ rủi ro giảm giá.

Dòng vốn tổ chức chuyển sang rút ròng

Nhu cầu từ các nhà phân bổ lớn đã giảm rõ rệt, với giỏ DAT Netflow chuyển sang rút ròng khi BTC giảm mạnh. Dòng vốn ETF giao ngay giảm mạnh, kho bạc doanh nghiệp và chính phủ cũng suy yếu, báo hiệu sự thu hẹp cầu biên rộng khắp.

Đây là sự thay đổi lớn so với giai đoạn mở rộng trước, khi dòng vốn vào liên tục giúp hấp thụ nguồn cung và hỗ trợ khám phá giá cao hơn. Hiện tại, dòng vốn liên tục chuyển sang âm, củng cố quan điểm thị trường gặp khó khăn trong việc thu hút vốn mới ở mức giá hiện tại.

Khi nhu cầu tổ chức và kho bạc không còn cung cấp lực mua ổn định, rủi ro giảm giá vẫn cao và mọi đợt hồi phục sẽ gặp kháng cự trừ khi dòng vốn ròng ổn định và quay lại trạng thái vào bền vững.

Khối lượng giao ngay vẫn thấp

Khối lượng giao ngay vẫn yếu về mặt cấu trúc, với mức trung bình 30 ngày vẫn thấp dù BTC giảm từ 98.000 xuống vùng 72.000 USD. Điều này thể hiện khoảng trống cầu, khi áp lực bán không được hấp thụ hiệu quả và liên tục.

Theo lịch sử, các đợt đảo chiều xu hướng bền vững thường trùng với giai đoạn khối lượng giao ngay tăng mạnh khi cầu mới tham gia. Trong trường hợp này, khối lượng chỉ tăng nhẹ khi giá giảm, cho thấy hoạt động chủ yếu mang tính phản ứng và tập trung vào phân phối, giảm rủi ro hơn là tích lũy có niềm tin.

Khi thanh khoản còn mỏng, giá dễ bị tiếp tục giảm, vì ngay cả các chương trình bán vừa phải cũng có thể tác động mạnh trong thị trường thiếu lực mua giao ngay ổn định.

Thanh lý hợp đồng tương lai

Một đợt thanh lý mạnh đã xảy ra trên thị trường phái sinh BTC, tổng thanh lý vị thế mua trên các sàn tăng vọt lên mức cao nhất trong toàn bộ đợt giảm này. Điều này phản ánh việc loại bỏ mạnh các vị thế mua dùng đòn bẩy khi giá giảm sâu, thúc đẩy động lực giảm giá đến vùng giữa 70.000 USD.

Đáng chú ý, hoạt động thanh lý khá trầm lắng trong phần lớn tháng 11 và 12, cho thấy đòn bẩy được xây dựng lại dần trên nền giao ngay yếu. Đợt tăng gần đây đánh dấu sự chuyển đổi rõ rệt, khi bán ép buộc bắt đầu chiếm ưu thế, làm tăng biến động và mở rộng biên độ trong ngày.

Khả năng giá ổn định sẽ phụ thuộc vào việc liệu quá trình thiết lập lại đòn bẩy này có đủ để loại bỏ rủi ro dư thừa hay cần tiếp tục giảm đòn bẩy thêm nữa.

Một đợt phục hồi bền vững thường đòi hỏi cầu giao ngay tham gia, thay vì chỉ dựa vào thanh lý vị thế để làm sạch trạng thái.

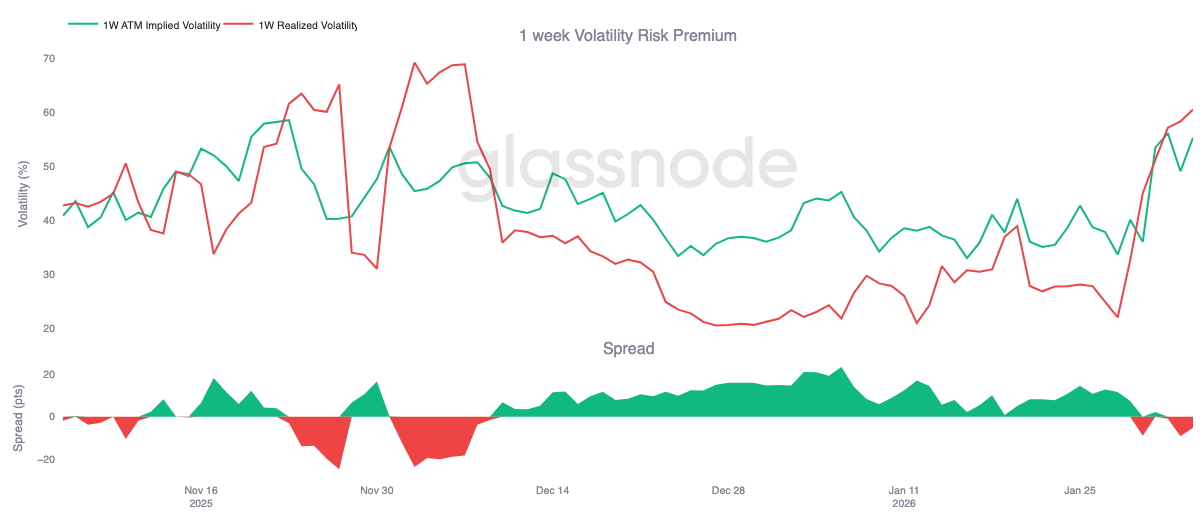

Biến động ngụ ý ngắn hạn duy trì ở mức cao

Biến động ngụ ý kỳ hạn ngắn tăng vọt lên gần 70% khi giá kiểm tra lại vùng 73.000 USD, một đỉnh chu kỳ trước nay đóng vai trò hỗ trợ. Từ cuối tuần, chế độ biến động đã chuyển lên cao hơn. Biến động ngụ ý một tuần tăng khoảng 20 điểm so với hai tuần trước, các kỳ hạn còn lại cũng điều chỉnh mạnh, tăng thêm vài điểm phần trăm.

Khi biến động ngụ ý kỳ hạn ngắn duy trì cao so với biến động thực tế gần đây, điều này cho thấy thị trường tiếp tục trả phí cho rủi ro ngắn hạn thay vì hưởng lợi từ suy giảm biến động. Việc điều chỉnh giá không chỉ diễn ra ở một kỳ hạn mà dẫn đầu bởi kỳ hạn ngắn, làm nổi bật nơi rủi ro tập trung.

Hành vi này phản ánh nhu cầu mạnh mẽ bảo vệ trước các biến động bất ngờ hơn là niềm tin rõ ràng về hướng giá. Nhà giao dịch vẫn ngần ngại bán rủi ro kỳ hạn ngắn mạnh, giữ cho phí bảo vệ phía giảm cao và tâm lý vẫn mong manh.

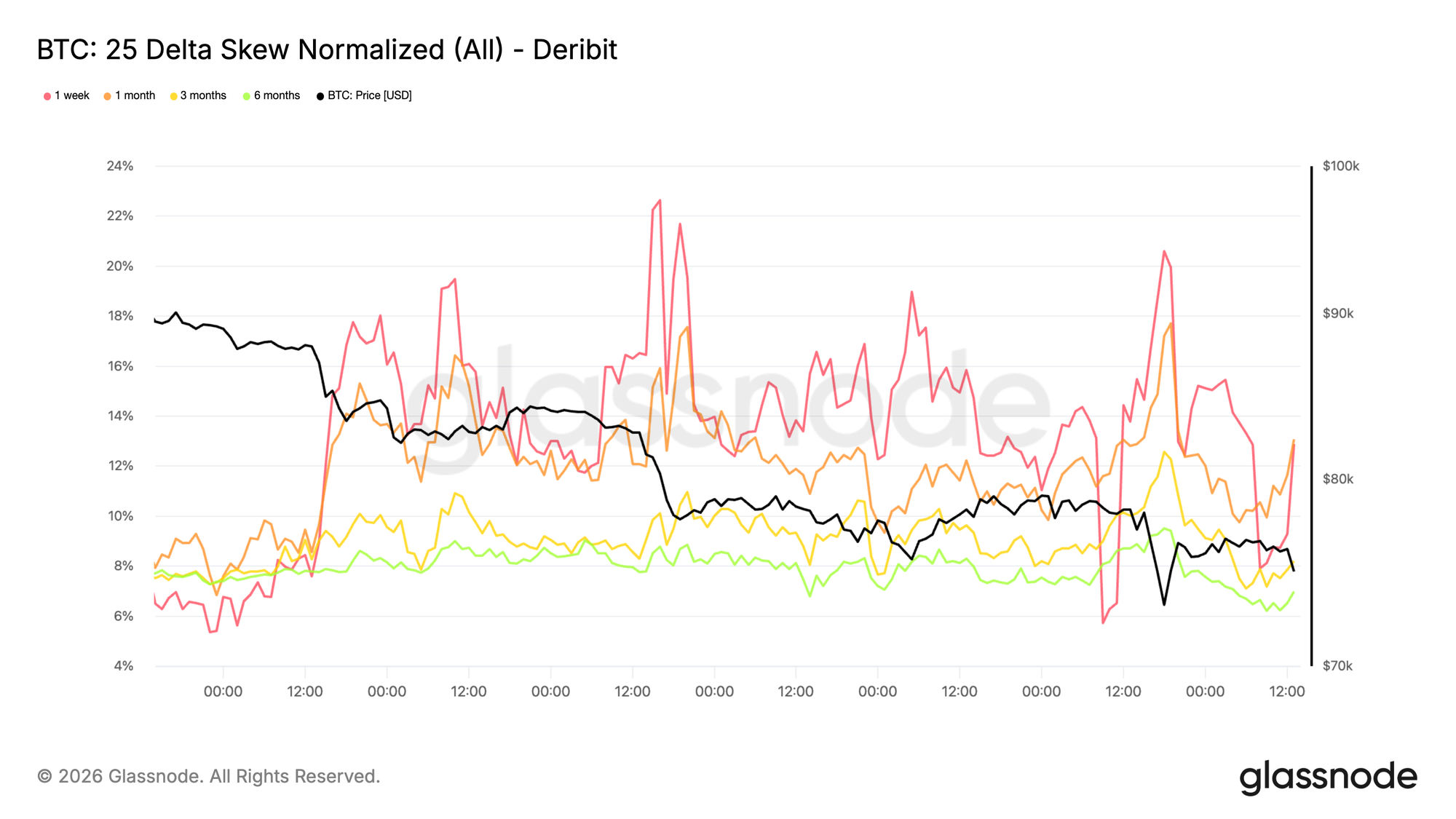

Độ lệch giá phía giảm tiếp tục tăng mạnh

Việc điều chỉnh lại biến động rõ ràng có hướng. Độ lệch giá phía giảm lại tăng, cho thấy nhu cầu mua quyền chọn bán mạnh hơn quyền chọn mua. Điều này phản ánh thị trường tập trung hơn vào rủi ro khoảng trống phía giảm thay vì đặt cược vào đợt hồi phục, dù giá vẫn giữ trên vùng 73.000 USD.

Thay vì chuyển sang nhu cầu quyền chọn mua, dòng quyền chọn vẫn tập trung vào bảo vệ. Điều này giữ cho phân bổ xác suất ngụ ý nghiêng về kịch bản tiêu cực và củng cố tâm lý phòng thủ đã thấy ở biến động kỳ hạn ngắn.

Độ lệch giá phía giảm cao phản ánh thị trường sẵn sàng trả phí bảo hiểm thay vì thể hiện niềm tin vào chiều tăng. Vị thế vẫn một chiều, với rủi ro tập trung quanh kịch bản giảm giá hơn là phục hồi.

Phí rủi ro biến động 1 tuần chuyển sang âm

Căng thẳng thể hiện ở biến động ngụ ý kỳ hạn ngắn và độ lệch giá phía giảm đang lan sang phí rủi ro. Phí rủi ro biến động 1 tuần đã chuyển sang âm lần đầu tiên kể từ đầu tháng 12, giảm về khoảng -5. Đây là sự đảo chiều mạnh từ mức +23 cách đây một tháng.

Phí rủi ro biến động âm nghĩa là biến động ngụ ý hiện được giao dịch thấp hơn biến động thực tế. Với người bán gamma, phí rủi ro chuyển từ hỗ trợ sang bất lợi. Các vị thế trước đó hưởng lợi từ suy giảm thời gian nay bị lỗ, buộc các bàn giao dịch phải phòng ngừa tích cực hơn hoặc chuyển trạng thái sang kỳ hạn mới. Phản ứng cơ học này làm tăng áp lực ngắn hạn thay vì hấp thụ nó.

Khi phí rủi ro chuyển sang âm, biến động không còn được lưu trữ mà chuyển sang hiện thực hóa. Trong bối cảnh này, dòng quyền chọn ngừng làm dịu biến động mà bắt đầu khuếch đại, góp phần vào áp lực giảm đã thể hiện ở độ lệch giá và biến động kỳ hạn ngắn.

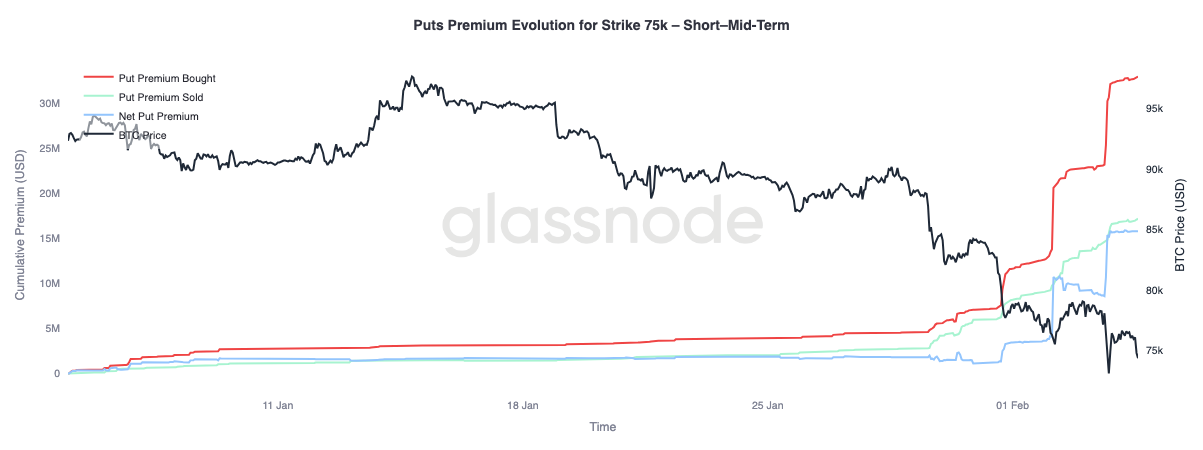

Diễn biến phí quyền chọn bán 75.000 USD (ngắn & trung hạn)

Phân tích diễn biến phí quyền chọn bán 75.000 USD, mức đang được tranh chấp, duy trì và kiểm tra liên tục. Mức giá này đã trở thành điểm tập trung rõ rệt cho vị thế rủi ro ngắn hạn.

Phí quyền chọn bán mua vào đã tăng mạnh so với phí bán ra, mở rộng chênh lệch phí ròng. Quá trình điều chỉnh giá này diễn ra qua ba giai đoạn riêng biệt, mỗi giai đoạn trùng với các đợt giảm khi thị trường không xuất hiện hồi phục đáng kể. Mỗi nhịp giảm gây áp lực lên vị thế hiện hữu, buộc nhà giao dịch phải phòng vệ và tăng nhu cầu bảo vệ.

Xa hơn trên đường cong, vượt quá ba tháng và không thể hiện trên biểu đồ này, động lực lại khác biệt. Phí bán ra gần đây đã vượt phí mua vào, cho thấy nhà giao dịch sẵn sàng tận dụng biến động cao ở kỳ hạn dài hơn, đồng thời tiếp tục trả phí cao cho bảo vệ phía giảm ngắn hạn.

Kết luận

Bitcoin đã bước vào giai đoạn phòng thủ rõ rệt sau khi mất Giá trị trung bình thực của thị trường gần 80.200 USD, tiếp sau nhiều lần không phục hồi được giá vốn của nhà đầu tư ngắn hạn quanh 94.500 USD. Biên lợi nhuận bị thu hẹp khi khoản lãi chưa thực hiện giảm và khoản lỗ thực tế tăng lên trong quá trình giảm xuống vùng thấp 70.000 USD. Dù cầu sớm hình thành giữa 70.000 và 80.000 USD, với cụm dày đặc quanh 66.900–70.600 USD, việc hiện thực hóa lỗ ở mức cao cho thấy bán do lo sợ vẫn chiếm ưu thế. Khi thanh khoản giao ngay còn mỏng, các nỗ lực phục hồi tiếp tục gặp khó, ngụ ý rằng cần thêm dấu hiệu kiệt sức bán rõ rệt để ổn định bền vững.

Trên thị trường phái sinh, động lực bán ngày càng hỗn loạn, với các đợt thanh lý vị thế mua lớn xác nhận quá trình thiết lập lại đòn bẩy bị ép buộc. Dù giảm đòn bẩy có thể loại bỏ phần đầu cơ dư thừa, bản thân nó không tạo ra đáy bền vững. Thị trường quyền chọn phản ánh sự bất ổn này, với độ lệch giá phía giảm tăng mạnh và biến động ngụ ý duy trì ở mức cao, cho thấy nhà giao dịch tiếp tục đặt vị thế cho biến động tiếp theo.

Biến số then chốt vẫn là cầu giao ngay. Nếu không có sự mở rộng rõ rệt về tham gia giao ngay và dòng vốn vào ổn định trở lại, thị trường vẫn dễ tiếp tục giảm và xuất hiện các đợt hồi phục mạnh, thiếu ổn định. Cho đến khi điều kiện cải thiện, cân bằng rủi ro vẫn nghiêng về phía giảm và mọi đợt phục hồi đều cần thời gian, hấp thụ và sự quay lại niềm tin của người mua.

Lưu ý:

- Bài viết này được đăng lại từ [insights]. Mọi bản quyền thuộc về tác giả gốc [Chris Beamish, CryptoVizArt, Antoine Colpaert, Glassnode]. Nếu có khiếu nại về việc đăng lại, vui lòng liên hệ đội ngũ Gate Learn, chúng tôi sẽ xử lý kịp thời.

- Miễn trách nhiệm: Quan điểm và ý kiến trong bài viết này hoàn toàn thuộc về tác giả, không cấu thành bất kỳ lời khuyên đầu tư nào.

- Bản dịch sang các ngôn ngữ khác do đội ngũ Gate Learn thực hiện. Trừ khi có ghi chú, việc sao chép, phân phối hoặc đạo văn các bài dịch bị nghiêm cấm.

Bài viết liên quan

Tất cả những điều bạn cần biết về GT-Giao thức

Sentient: Kết hợp những mô hình AI Mở và Đóng tốt nhất

Tars AI là gì? Khám phá Tương lai của AI và tích hợp Web3

Crypto Narratives là gì? Các Narratives hàng đầu cho năm 2025 (CẬP NHẬT)

The Airdrop Meta: a Lull in Performance or an Obituary?