Слава, спад і потрясіння DeFi

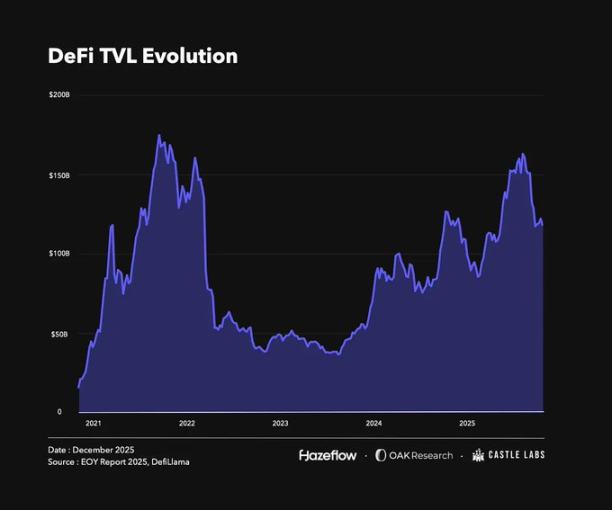

DeFi пройшла через періоди стрімкого зростання, спаду та потрясінь. Сьогодні сектор має міцні позиції. Ключові показники демонструють стабільний тренд: кожен новий максимум і мінімум стає вищим за попередній. Зміни у TVL (Total Value Locked) здебільшого відображають динаміку цін активів, адже заблоковані у DeFi токени — це волатильні інструменти, і їхні коливання напряму впливають на основні метрики.

На дату підготовки матеріалу TVL перевищує показник початку року. Різниця не суттєва, але максимум був у жовтні, коли основні криптоактиви досягли історичних висот. Після цього відбулася “жовтнева ліквідація”: $19 млрд активів було ліквідовано, частина протоколів зазнала збоїв, а сукупний TVL скоротився приблизно на 28% — разом із падінням цін токенів.

Огляд не обмежується лише збоями протоколів чи масовими ліквідаціями. Це комплексний аналіз розвитку, зростання і трансформації DeFi за останній рік.

DeFi у 2025: новий ландшафт

Цьогоріч ринок привернули увагу низка протоколів і секторів. Оскільки неможливо охопити всі успішні кейси, розглянемо декілька показових прикладів.

Лідери протоколів

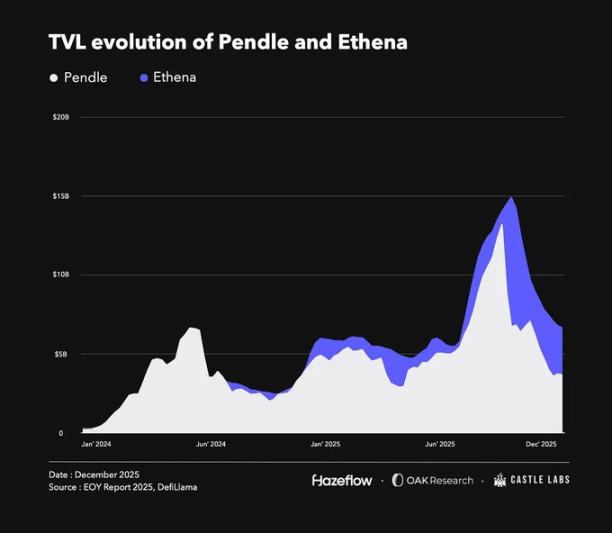

2025 — «рік прибутковості», і @pendle_fi — у центрі подій. Pendle розділяє прибуткові активи на основну частину (PT токени) і прибуток (YT токени). Прибуток можна торгувати окремо, а основну частину — отримати при настанні терміну. Це рішення, а також партнерство з @ethena_labs і @aave, стимулювали зростання TVL.

Слід зазначити, що TVL Pendle не на історичному максимумі і зараз нижчий за початковий рівень року; пік був у середині вересня. Основна причина — запуск Plasma chain, що мотивував користувачів переміщати активи з інших платформ і тимчасово скоротив TVL. Однак фундаментальні показники Pendle залишаються сильними, і протокол закріпився як ключова платформа розподілу прибутку.

Pendle розширює сервіси через протокол Boros. Boros дозволяє користувачам відкривати довгі або короткі позиції по одиницях прибутку (YU) для хеджування чи підвищення ризику ставки фінансування. YU — це прибуток, отриманий з одиниці застави від емісії до терміну. Наприклад, 1 YU-ETH — це прибуток із 1 ETH до терміну, аналогічно YT токенам Pendle.

@ethena_labs — ще один яскравий учасник року. Ethena запустила USDe — синтетичний стейблкоїн долара, що генерує прибуток через basis trading. USDe забезпечений волатильними активами: BTC, ETH і LST. Щоб залишатися дельта-нейтральною, Ethena хеджує спотові позиції і відкриває короткі perpetual як маржу. Позиція залишається дельта-нейтральною, але приносить прибуток за рахунок ставки фінансування, яку платять “лонги” “шортам” у perpetual контрактах.

Як і Pendle, TVL Ethena знизився у другій половині року, особливо після жовтневої ліквідації, коли TVL був на піку. Причина — короткочасний “depeg” USDe на @binance, що призвів до ліквідації позицій на основі USDe і ланцюгової реакції в TVL. Насправді USDe залишився безпечним; “depeg” на Binance був наслідком налаштувань oracle і низької ліквідності пари. На платформах типу Aave, де ціни USDe/USDT закодовані, позиції залишились незмінними.

Захист Ethena є надійним і масштабованим. Компанія зосередилась на моделі “Stablecoin-as-a-Service”, випускаючи кастомізовані стейблкоїни для окремих сценаріїв у партнерстві з @megaeth, @JupiterExchange, @SuiNetwork та іншими. Це дозволяє втримати вартість у екосистемі і повертати її на блокчейн. Tether і Circle щорічно заробляють мільярди на стейблкоїнах, але ця вартість не повертається на базові ланцюги й протоколи, що їх використовують.

Ethena розширює функціональність токена, нещодавно запустивши perpetual DEX контракти на базі USDe за стандартом Hyperliquid HIP-3 через @hyenatrade. Ключова особливість: трейдери можуть використовувати USDe як маржу і отримувати APY, тоді як інші стейблкоїни не дають прибутку.

Завдяки розширенню бізнесу і сценаріїв застосування Ethena має всі шанси наростити долю ринку стейблкоїнів у наступні роки.

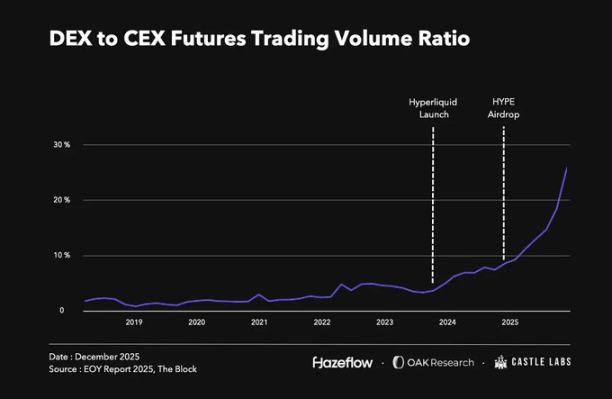

Серед протоколів із найкращими результатами @HyperliquidX лідирує за багатьма метриками року. Після запуску токена Hyperliquid швидко став провідним майданчиком для ончейн perpetual. Протокол генерує значні доходи і комісії, які спрямовуються на викуп токенів, що суттєво збільшило ринкову капіталізацію. Hyperliquid створює комплексну фінансову інфраструктуру, поступово впроваджуючи HIP-3 та HyperEVM.

Переможні сектори

Успішні протоколи часто виникають у продуктивних секторах. Два головних переможці — perpetual контракти і стейблкоїни, які знайшли оптимальну відповідність продукту ринку і мають стійкий попит.

Торгівля perpetual давно є основою крипторинку, з щоденними обсягами у десятки мільярдів. До цього року більшість обсягу припадала на централізовані біржі. Після великого аірдропа Hyperliquid наприкінці 2024 року інтерес до ончейн perpetual зріс, а конкуренція посилилась. Обсяг perpetual на DEX зараз становить рекордні 18% від обсягу на CEX. Протоколи @Lighter_xyz, @Aster_DEX, @extendedapp і @pacifica_fi також виходять на ринок, змагаючись за зростання perpetual на блокчейні.

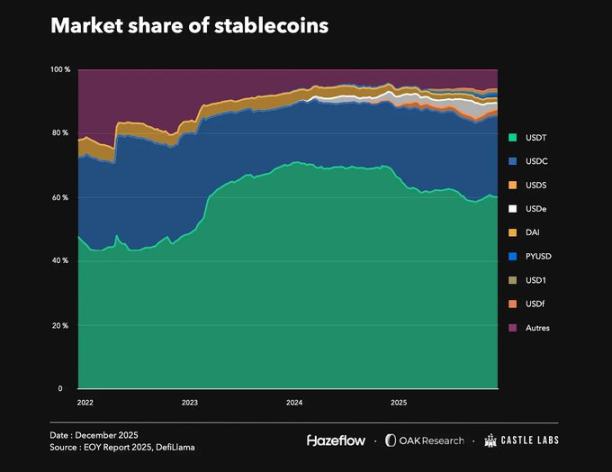

Стейблкоїни — інший сектор із проривним зростанням, із загальною ринковою капіталізацією близько $309 млрд, що на понад 50% більше, ніж $200 млрд на початку року. Попит на стейблкоїни стабільно зростає, а з понад 300 емітентами конкуренція дуже висока.

Попри перенасиченість ринку, @Tether_to (USDT) і @circle (USDC) контролюють 85% ринку, а за ними йдуть Ethena (USDe) і @SkyEcosystem (USDS). Завдяки перевазі першого входу і глибокій інтеграції Tether і Circle залишаються лідерами, навіть коли з’являються нові гравці.

Домінування Tether і Circle створює проблему — значний відтік вартості з екосистем до зовнішніх структур. За останні 30 днів Tether і Circle отримали близько $700 млн і $240 млн доходу відповідно, завдяки широкому використанню на різних ланцюгах і протоколах. Щоб вирішити це, Ethena запустила “Stablecoin-as-a-Service”, що дозволяє блокчейнам утримувати вартість всередині. Однак витіснити Tether і Circle надзвичайно складно — вони глибоко інтегровані в криптоінфраструктуру.

Жовтнева ліквідація

“Жовтнева ліквідація” — “crypto stress test” — сталася 10 жовтня і призвела до втрати понад $19 млрд активів. Причиною стала заява Трампа про підвищення тарифу на 100% для Китаю у відповідь на обмеження експорту рідкоземельних металів і розширення контролю. Через кілька тижнів витік меморандуму JPMorgan щодо можливого виключення Strategy з MSCI посилив паніку.

Ціни активів різко впали. BTC і ETH втратили 23% і 33% від максимуму. Ринкова капіталізація криптовалют знизилася з $4,24 трлн 10 жовтня до $3,16 трлн — падіння на 25%.

На Binance та інших платформах USDe від Ethena втратив прив’язку через низьку ліквідність спотових цін, що призвело до несправедливих ліквідацій. Біржа компенсувала постраждалим понад $280 млн, покривши активи типу BNSOL і WBETH.

DeFi-протоколи кредитування показали стійкість, провели ліквідації згідно з механізмами і практично не зазнали збитків. @Aave, @Morpho, @0xFluid і @eulerfinance ліквідували понад $260 млн активів із мінімальними втратами.

Blue-chip DeFi і CeFi витримали випробування, але багато інших протоколів і стратегій з високим кредитним плечем — особливо рекурсивне кредитування на платформах кредитування і perpetual — зазнали значних втрат.

Рекурсивне кредитування дозволяє збільшувати кредитне плече у протоколах кредитування. З ростом прибуткових активів стратегія стала популярною, адже вона вигідна, коли прибутковість перевищує вартість запозичення. На волатильному ринку навіть незначний “depeg” може знищити позиції з кредитним плечем. 10 жовтня, коли ціни впали, багато користувачів не встигли закрити позиції і були ліквідовані.

Кредитне плече спричинило багато втрат, але кейси на кшталт Stream Finance — це застереження проти сліпого прагнення до високої прибутковості. Детальніше — у наступному розділі.

Чи справді стейблкоїни стабільні? Кейс Stream Finance

У четвертому кварталі кілька стейблкоїнів із хибними механізмами зазнали краху. Вони могли працювати довше, але жовтнева ліквідація знищила надмірно закредитовані “стабільні” активи. Наймасштабніші провали — xUSD (Stream Finance) і deUSD (Elixir), які були взаємопов’язані і впали одночасно.

Stream Finance фактично продавала надмірно закредитований, недостатньо забезпечений “стейблкоїн” — xUSD. Коли користувачі вносили заставу, протокол емісував xUSD, обмінював депозити на високоприбутковий deUSD Elixir і розміщував його у кредитних протоколах, як Euler і Morpho.

Замість простого циклу вони емісували ще більше xUSD, збільшивши пропозицію у сім разів більше реальної застави. Лише $1,9 млн підтвердженої застави USDC забезпечували $14,5 млн xUSD.

Протокол мав також позаланцюгові ризики, невідомі користувачам. Під час ліквідації 10 жовтня основні позаланцюгові позиції були ліквідовані, що призвело до $93 млн втрат і зупинки виведення коштів. Це спричинило панічні продажі xUSD на малоліквідних вторинних ринках і швидкий “depeg”. Незабаром deUSD Elixir також втратив прив’язку, хоча більшість користувачів змогли здійснити викуп.

Усі сховища і менеджери, що взаємодіяли з цими стейблкоїнами у протоколах Euler і Morpho, зазнали втрат. Деякі протоколи навіть отримали збитки через використання oracle з фіксованою ціною, які закодовано оцінювали ці активи у $1 навіть після “depeg”. Ідеального рішення для ціноутворення немає; oracle proof-of-reserves можуть допомогти, але стейблкоїни на кшталт xUSD часто надмірно закредитовані або мають непрозору заставу. Користувачі, які прагнуть високого APY у таких операціях, мають усвідомлювати ризики і ретельно проводити due diligence.

Повернення до основ: правила доходу

Дохід — основа будь-якого бізнесу. Якщо протокол прибутковий і має механізми повернення вартості власникам токенів, це вигідно для всіх. Але власники токенів часто несуть ризики. Перш ніж говорити про акумулювання вартості, розглянемо основні джерела доходу у криптовалюті.

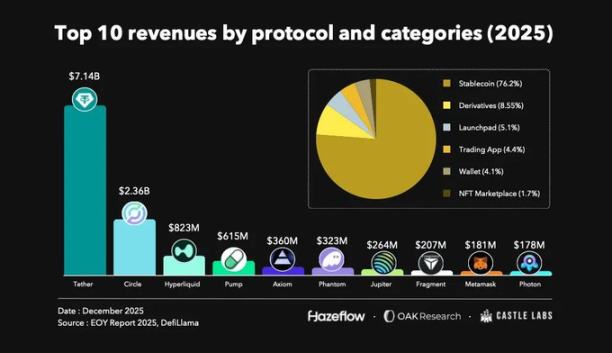

Топ-10 протоколів за доходом отримали близько 76% загального доходу від емітентів стейблкоїнів, далі йдуть деривативи, launchpad і торгові додатки.

Стейблкоїни залишаються найприбутковішим бізнесом у крипто завдяки широкому використанню. Вони — основа DeFi і головна точка входу та виходу капіталу. Деривативи і launchpad також забезпечують значну частку доходу.

Tether і Circle отримали разом $9,8 млрд доходу, зберігаючи масштаби. Далі — лідери деривативів Hyperliquid і Jupiter із сумарним доходом $1,1 млрд.

Окрім усталених секторів, протоколи на кшталт Pumpdotfun також генерують стабільний дохід. Деякі топ-протоколи з’явилися лише минулого року, що свідчить про попит ринку на нові альтернативи. Інцентиви критично важливі для раннього розвитку протоколу і залучення користувачів, а унікальні функції допомагають втримати їх.

Раніше Uniswap — один з найбільших протоколів DeFi — не міг пов’язати токен із доходом протоколу через регуляторні обмеження. Остання пропозиція спалила 100 млн UNI з казначейства, що відповідає тій кількості, яка була б спалена, якщо б комісії протоколу діяли з початку роботи. Тепер комісії протоколу активовані, UNI спалюється, а Uniswap припинив стягувати плату за frontend, гаманець і API.

Це напряму пов’язує зростання протоколу із вартістю токена управління. Все більше проектів переходять на моделі, які спрямовують більше вартості власникам токенів.

Викуп токенів: новий стандарт

Раніше на динаміку токенів впливала переважно маркетингова активність, а користувачі мало цікавилися економікою протоколу. Це сприяло короткостроковим спекулянтам, але було нестійким — багато власників не могли вийти з позиції. Сьогодні основними драйверами вартості є економіка протоколу і реальний дохід, а не лише “hype”.

Запуск токена HYPE і механізму акумулювання вартості став переломним моментом. Протокол спрямовує 99% доходу у фонд підтримки для викупу HYPE, що відновило інтерес до perpetual ринку — Hyperliquid задав високий стандарт. Викупи забезпечують сильну підтримку ціни і сприяють зростанню вартості.

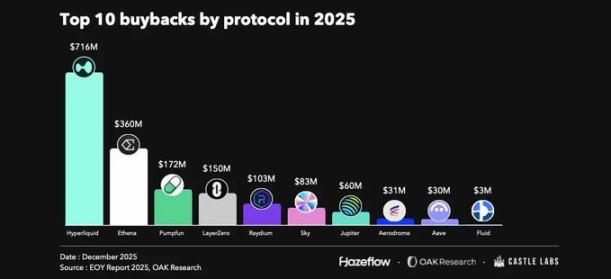

Це не лише Hyperliquid. Blue-chip протоколи, такі як Aave, Maple і Fluid, також запустили програми викупу. Викуп — ефективний спосіб розподілу доходу між власниками токенів, але потрібен стабільний дохід протоколу. Тому викуп підходить зрілим протоколам, а молодим проектам варто зосередитися на зростанні.

З квітня Aave витратила близько $33 млн на викуп токенів.

Fluid завершила близько $3 млн викупу з жовтня, повертаючи доходи безпосередньо власникам токенів.

Застереження:

- Стаття повторно опублікована з [Foresight News], авторські права належать [Castle Labs, OAK Research, Hazeflow]. Якщо виникли питання щодо публікації, звертайтеся до Gate Learn — команда оперативно їх вирішить згідно з чинними процедурами.

- Застереження: думки і погляди, висловлені у статті, належать автору і не є інвестиційною порадою.

- Інші мовні версії перекладені командою Gate Learn. Не копіюйте, не поширюйте і не плагіюйте без посилання на Gate, де це доречно.

Пов’язані статті

Детальний опис Yala: створення модульного агрегатора доходності DeFi з $YU стейблкоїном як посередником

Все, що вам потрібно знати про Blockchain

Що таке Стейблкойн?

Що таке Gate Pay?

Що таке Axie Infinity?