O que são Stablecoins e como funcionam?

*Rever o Título Original ‘A Guide To Stablecoins: What Are Stablecoins And How Do They Work?’

Introdução

Este é o primeiro artigo de uma série de quatro partes que visa clarificar as complexidades do ecossistema das stablecoins. Os mecanismos das stablecoins são sofisticados e, atualmente, não existe um recurso formativo unificado que reúna os seus mecanismos, riscos e os respetivos compromissos. Esta série pretende colmatar essa ausência. Com base em documentação oficial dos emissores, dashboards onchain e explicações das equipas de projeto, este guia proporciona aos investidores um enquadramento para a avaliação das stablecoins.

A Parte Um da nossa série apresenta as stablecoins, os seus modelos e a sua evolução histórica. Os três artigos seguintes exploram cada uma das três principais categorias de stablecoins:

- Stablecoins maioritariamente lastreadas em moeda fiduciária (Parte II)

- Stablecoins multi-colateralizadas (Parte III)

- Modelos sintéticos de dólar (Parte IV)

Cada análise aborda a gestão das reservas, as oportunidades de rendimento e incentivos, o acesso aos tokens e integrações nativas, assim como a resiliência dos tokens em função da governação e conformidade. Os artigos consideram ainda dependências externas e mecanismos de paridade que determinam a capacidade das stablecoins em manter a paridade durante períodos de instabilidade de mercado.

A Parte Dois inicia-se com as stablecoins maioritariamente lastreadas em fiat, o modelo predominante e mais simples. As Partes Três e Quatro analisam tipos mais sofisticados: stablecoins multi-colateralizadas e modelos sintéticos de dólar. Estas avaliações profundas oferecem aos investidores um quadro abrangente para compreender pressupostos, compromissos e riscos inerentes a cada tipo de stablecoin.

Consulte a Parte Um da nossa série.

Stablecoins: O Momento ChatGPT das Criptomoedas

O aparecimento das stablecoins representou um ponto de viragem para o setor das criptomoedas. Autoridades, empresas e particulares reconhecem agora as vantagens de simplificar o sistema financeiro global através da tecnologia blockchain.1 A evolução do setor cripto demonstrou que as blockchains são alternativas viáveis às infraestruturas financeiras tradicionais, permitindo transferências de valor digitais, globais e em tempo real—tudo num único registo.

Este reconhecimento, aliado à procura global de dólares americanos (USD), acelerou a convergência entre cripto e finanças tradicionais. As stablecoins situam-se no epicentro dessa convergência, tanto para instituições estabelecidas como para entidades governamentais. Os principais fatores que impulsionam a adoção de stablecoins são:

- Instituições tradicionais que procuram manter a relevância perante a modernização dos pagamentos globais.

- Governos que procuram novos detentores de dívida para financiar défices.

Apesar dos diferentes objetivos, tanto governos como instituições financeiras incumbentes reconhecem que devem adotar stablecoins para não perderem influência com a mudança de paradigma financeiro. Recentemente, Lorenzo Valente, Diretor de Research de Ativos Digitais da ARK, publicou um estudo aprofundado sobre o tema—Stablecoins Could Become One Of The US Government’s Most Resilient Financial Allies.2

A penetração no segmento de retalho intensificou-se, uma vez que as stablecoins deixaram de ser instrumentos exclusivos de traders de cripto. Hoje, são fundamentais para remessas internacionais, DeFi (Finanças Descentralizadas) e como principal meio de acesso ao dólar em mercados emergentes com restrições ao acesso a moedas fiduciárias estáveis. Apesar da utilidade crescente e da adoção alargada, para muitos investidores os mecanismos e estruturas complexos subjacentes ao universo das stablecoins permanecem pouco claros.

Compreender as Stablecoins

Uma stablecoin constitui uma reivindicação tokenizada, emitida numa blockchain, que atribui ao detentor direito a um dólar de determinado ativo, onchain ou offchain. Suportadas por reservas colaterais geridas por entidades tradicionais ou mecanismos onchain automatizados, e estabilizadas por arbitragem de paridade, as stablecoins são concebidas para absorver volatilidade e preservar a equivalência face a um ativo de referência, geralmente o USD ou outra moeda fiduciária.

A forte predominância de stablecoins denominadas em USD resulta do sucesso das stablecoins em proporcionar exposição sintética ao dólar em mercados com escassez desse ativo. Ao aliarem a estabilidade do dólar americano à eficiência de custos e disponibilidade permanente das blockchains, as stablecoins tornaram-se simultaneamente um meio de troca competitivo e uma reserva de valor fiável. Este efeito tem sido particularmente relevante em mercados com instabilidade cambial e acesso restrito a contas bancárias nos EUA. Neste contexto, as stablecoins funcionam como rampas digitais para exposição ao dólar, patente nas regiões com maior crescimento de atividade onchain em 2025: APAC (Ásia-Pacífico), América Latina e África Subsariana.3

As stablecoins transformaram ainda o desenvolvimento do setor cripto, em especial das finanças descentralizadas (DeFi), ao introduzirem uma unidade de conta líquida e de baixa volatilidade. Sem stablecoins, as transações onchain teriam de ser denominadas em ativos voláteis como bitcoin (BTC), ether (ETH) ou solana (SOL), expondo os utilizadores ao risco de preço e limitando a utilidade da DeFi.

Ao proporcionarem estabilidade de ativos indexados ao dólar onchain, as stablecoins aumentam a eficiência do capital, facilitando a descoberta de preços e liquidação de operações onchain em protocolos DeFi. Esta fiabilidade é fundamental para a infraestrutura dos novos mercados financeiros. Por isso, os mecanismos de paridade e arquitetura das reservas que sustentam estas qualidades são determinantes para a sua resiliência, sobretudo em períodos de stress de mercado.

Ativo ou Instrumento de Dívida? O Design das Stablecoins Produz Diferenças Reais

Os mecanismos e a arquitetura das reservas das stablecoins determinam diretamente o seu comportamento económico e legal. Diferentes arquiteturas apresentam vantagens e desvantagens próprias em matéria de conformidade regulatória, resistência à censura, grau de inovação cripto-nativa, controlo e estabilidade. Determinam igualmente o funcionamento da stablecoin, bem como os riscos, comportamentos e restrições a que o detentor está sujeito. Estas nuances suscitam questões essenciais quanto à natureza das stablecoins—nomeadamente se certas stablecoins deverão ser vistas como ativos ou como instrumentos de dívida.

Neste enquadramento, uma stablecoin assemelha-se a um “ativo” quando o detentor possui direito legal direto sobre a stablecoin ou as respetivas reservas, mantendo direitos exequíveis mesmo em caso de insolvência do emissor. Assume a natureza de “instrumento de dívida” quando o emissor detém legalmente as reservas e o detentor tem apenas um crédito contratual, funcionando como credor não garantido. Esta distinção resulta do modelo jurídico do emissor e da estrutura de custódia das reservas.

A classificação depende sobretudo de quem controla as reservas que sustentam o token e da existência de obrigação legal de resgate. Embora muitos emissores possam procurar honrar resgates mesmo em situações adversas, sem uma obrigação legal clara ou reservas sob controlo do utilizador, o token funciona mais como instrumento de dívida. Esta diferença dita se, em cenário extremo, os detentores mantêm direitos exequíveis sobre o colateral subjacente.

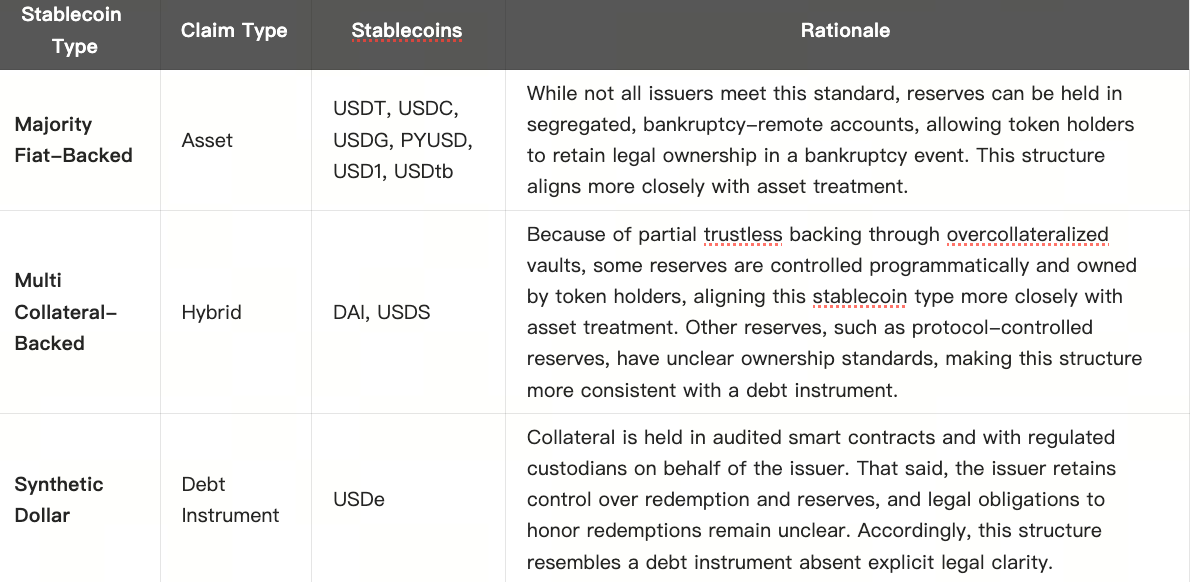

A tabela infra sintetiza as diferenças entre tipos de stablecoins segundo esta classificação.

Nota: Sendo instrumentos inovadores, emissores de stablecoins maioritariamente lastreadas em fiat e com contas segregadas à prova de falência já divulgaram a inexistência de precedentes jurídicos que assegurem aos detentores o direito sobre os ativos de reserva, mesmo com a devida estrutura legal. No S-1 da Circle, por exemplo, a secção “Tratamento dos Ativos de Reserva” aborda esta complexidade. Fonte: ARK Investment Management LLC, 2025. Apenas para fins informativos, não constitui aconselhamento de investimento nem recomendação de compra, venda ou detenção de quaisquer títulos ou criptoativos.

Estas estruturas decorrem frequentemente de opções deliberadas, dependentes da região, do mercado-alvo ou da utilidade para a qual a stablecoin foi otimizada. Ainda assim, diferenças nos modelos legais podem traduzir-se em trade-offs relevantes para os detentores. Este é um dos múltiplos exemplos em que diferenças arquitetónicas—intencionais ou não—geram consequências relevantes para a stablecoin e o investidor.

Falhas Passadas de Stablecoins Estiveram Ligadas ao Design

No passado, certas crises resultaram da perda de paridade das stablecoins face à moeda fiduciária de referência. Estes episódios ilustram claramente que as diferenças de design têm consequências reais, sobretudo em momentos de instabilidade de mercado. Todos os tipos de stablecoins registaram fracassos ilustrativos das suas falhas arquitetónicas. Seguidamente, analisam-se os principais casos, associados a cada um dos três tipos, preparando o terreno para uma análise aprofundada—Stablecoins Maioritariamente Lastreadas em Fiat, Multi-Colateral e Modelos Sintéticos de Dólar—nas Partes II, III e IV desta série.

O Colapso do SVB, Silvergate e Signature

Em março de 2023, o colapso de três bancos americanos de referência no setor cripto—Silvergate, Silicon Valley Bank (SVB) e Signature Bank—demonstrou que stablecoins lastreadas em fiat dependem da infraestrutura bancária tradicional. A crise iniciou-se quando o Silvergate, já pressionado por grandes posições em Treasuries de longo prazo e títulos hipotecários que perderam valor após o aumento abrupto das taxas de juro pela Reserva Federal, perdeu o apoio do Federal Home Loan Bank (FHLB). O Silvergate foi forçado a vender ativos com perdas significativas para cobrir levantamentos, o que acelerou a sua queda e minou a confiança no SVB e no Signature, ambos acabando por falir.

Quando a Circle revelou uma exposição de 3,3 mil milhões USD ao SVB, a stablecoin USDC desvalorizou para 0,89 $ por 1,00 $, gerando pânico nos mercados DeFi e centralizados, até que a Federal Deposit Insurance Corporation (FDIC) garantiu a totalidade dos depósitos. Em poucos dias, a USDC recuperou a paridade. O choque afetou outras stablecoins, nomeadamente a DAI, fortemente colateralizada em USDC, que também perdeu a paridade. Posteriormente, a Circle diversificou os parceiros bancários, mas a crise deixou dúvidas sobre a robustez das ligações entre stablecoins e bancos.4

A Implosão Algorítmica da TerraLuna

No início de 2022, a Terra era um dos principais ecossistemas Layer 1, centrada na sua stablecoin algorítmica UST e no token Luna. Anchor, o protocolo de empréstimos na Terra que prometia rendimentos de 19,5% aos depositantes, era o maior catalisador de capital para o ecossistema TerraLuna. A UST mantinha a paridade via arbitragem: 1 UST podia ser trocado por 1 dólar em Luna, sendo que a emissão de UST queimava Luna e o resgate gerava Luna. Apesar da inclusão posterior de reservas em BTC (bitcoin) e outros criptoativos, estas nunca excederam cerca de 20% da oferta de UST, deixando o sistema praticamente sem colateral. No auge, a TerraLuna atraiu milhares de milhões de dólares, apesar do uso externo limitado e de um rendimento insustentável financiado quase exclusivamente por subsídios.

Quando o mercado inverteu e o preço da Luna caiu abaixo do valor da UST em circulação, o mecanismo de resgate colapsou. Em maio de 2022, a desvalorização da UST provocou uma fuga em massa. A Terra limitou resgates, empurrando mais vendas para o mercado secundário. Com a retoma dos resgates, a Luna hiper-inflacionou a oferta para absorver o capital em fuga, passando de centenas de milhões para biliões de tokens, colapsando o preço. As reservas em BTC não evitaram o colapso. Em poucos dias, mais de 50 mil milhões $ de capitalização conjunta da UST e Luna desapareceram.5

O Black Thursday da DAI

Em 12 de março de 2020—“Black Thursday” para a comunidade MakerDAO (agora Sky Protocol)—quedas acentuadas no preço e congestionamento da Ethereum desencadearam uma falha no mecanismo de liquidação da DAI. Com a queda do ETH superior a 40%, centenas de cofres ficaram abaixo dos rácios mínimos de colateralização. Normalmente, as liquidações eram resolvidas por leilões onchain em que “keepers” licitavam DAI pelo colateral. Neste dia, taxas de gas elevadas e atrasos nos oráculos impediram muitas licitações, permitindo a especuladores adquirir cofres com ofertas quase nulas. Mais de 36% das liquidações processaram-se a desconto total, gerando um défice de 5,67 milhões DAI e arruinando detentores de cofres.

Para agravar a situação, enquanto os devedores procuravam DAI para saldar dívidas, a DAI valorizou-se e perdeu paridade. Normalmente, arbitradores emitiriam nova DAI para suprir a procura, mas desta vez a congestão, volatilidade e atrasos nos oráculos impediram-no. A escassez e o aumento da procura aumentaram a paridade. A MakerDAO respondeu com um leilão de dívida e emissão de Maker (MKR), então utility token da MakerDAO, para recapitalizar o protocolo. A crise expôs fragilidades na liquidação da DAI e na sua estabilidade em situações extremas, levando a reformas profundas no mecanismo de liquidação e colateral.6

O Design das Stablecoins Importa

O colapso do Silvergate, SVB e Signature Bank, a implosão algorítmica da TerraLuna e o Black Thursday da DAI demonstram que a arquitetura das stablecoins é determinante. Estas crises mostram como as opções arquitetónicas moldam a resiliência e o risco. O colapso da TerraLuna evidenciou a fragilidade estrutural das stablecoins totalmente algorítmicas, provando que sistemas sem colateral suficiente ou utilidade económica genuína são intrinsecamente instáveis e vulneráveis em momentos de stress.

Pelo contrário, as desvalorizações temporárias da USDC e DAI, embora preocupantes, foram ultrapassadas e conduziram a reformas substanciais. A Circle reforçou a transparência das reservas e diversificou os parceiros bancários após a crise do SVB; já a MakerDAO (Sky Protocol) reestruturou o mix de colateral, incluindo mais ativos do mundo real (RWA), e melhorou o mecanismo de liquidação para evitar falhas sistémicas.

Em comum está o facto de cada episódio expor as fragilidades específicas do respetivo tipo de stablecoin, bem como as condições mais adversas para cada uma. Compreender a evolução destas arquiteturas após os fracassos é fundamental para avaliar as atuais opções de design das stablecoins. Nem todas as stablecoins enfrentam os mesmos riscos ou se destinam aos mesmos fins. Ambos os aspetos resultam das suas arquiteturas subjacentes. Identificar esta realidade é essencial para conhecer as vulnerabilidades de cada stablecoin e a melhor forma de a utilizar.

Conclusão

Neste artigo, foram introduzidas as stablecoins e demonstrada a importância do seu design. Nas Partes II-IV deste guia, serão explorados os três principais tipos de stablecoins: Maioritariamente Lastreadas em Fiat, Multi-Colateralizadas e Modelos Sintéticos de Dólar. Cada um apresenta diferenças de resiliência e compromissos tão relevantes como a utilidade e a experiência de utilização. O design, colateral e governação próprios de cada tipo—e de cada stablecoin—são fatores críticos dos riscos e comportamentos esperados pelos detentores.

Aviso Legal:

- Este artigo é uma republicação de [ARK]. Rever o Título Original ‘A Guide To Stablecoins: What Are Stablecoins And How Do They Work?’. Todos os direitos reservados ao autor original, Raye Hadi. Em caso de objeções a esta republicação, contacte a equipa Gate Learn, que dará seguimento ao assunto prontamente.

- Aviso de responsabilidade: As opiniões e pontos de vista expressos neste artigo são exclusivamente do autor e não constituem aconselhamento de investimento.

- A tradução para outros idiomas é efetuada pela equipa Gate Learn. Salvo indicação em contrário, é proibida a cópia, distribuição ou plágio dos artigos traduzidos.

Artigos relacionados

O que é USDe? Revelando os múltiplos métodos de ganho de USDe

O que são Carry Trades e como funcionam?

O que é USDT0

O que é a Stablecoin?

USDC e o Futuro do Dólar