Gate Research: Ứng dụng và kiểm thử ngược các chỉ báo động lượng trên thị trường tiền mã hóa

Tóm tắt

- Đầu tư động lượng dựa trên giả định xu hướng giá có tính duy trì và đã được áp dụng rộng rãi trong cả thị trường tài chính truyền thống lẫn thị trường tiền mã hóa. Báo cáo này tập trung vào Bitcoin (BTC), hệ thống hóa nền tảng lý thuyết, động lực hành vi và rủi ro tiềm ẩn của các chiến lược động lượng, đồng thời xây dựng khung cho phân tích thực nghiệm tiếp theo.

- Động lượng được hiểu là “quán tính” của chuyển động giá, thường được đo bằng chênh lệch giữa giá hiện tại và giá lịch sử. Trên thị trường BTC, các chỉ số động lượng ngắn hạn (ví dụ: động lượng 10 ngày) phản ánh hiệu quả hướng xu hướng ngắn hạn.

- Hiệu ứng động lượng liên quan chặt chẽ đến tài chính hành vi. Hành vi bầy đàn, sự tuân thủ của nhà đầu tư và phản ứng chậm củng cố xu hướng tiếp diễn, trong khi các sự kiện đột ngột và đảo chiều tâm lý có thể nhanh chóng làm mất hiệu lực tín hiệu động lượng và gây sụt giảm mạnh.

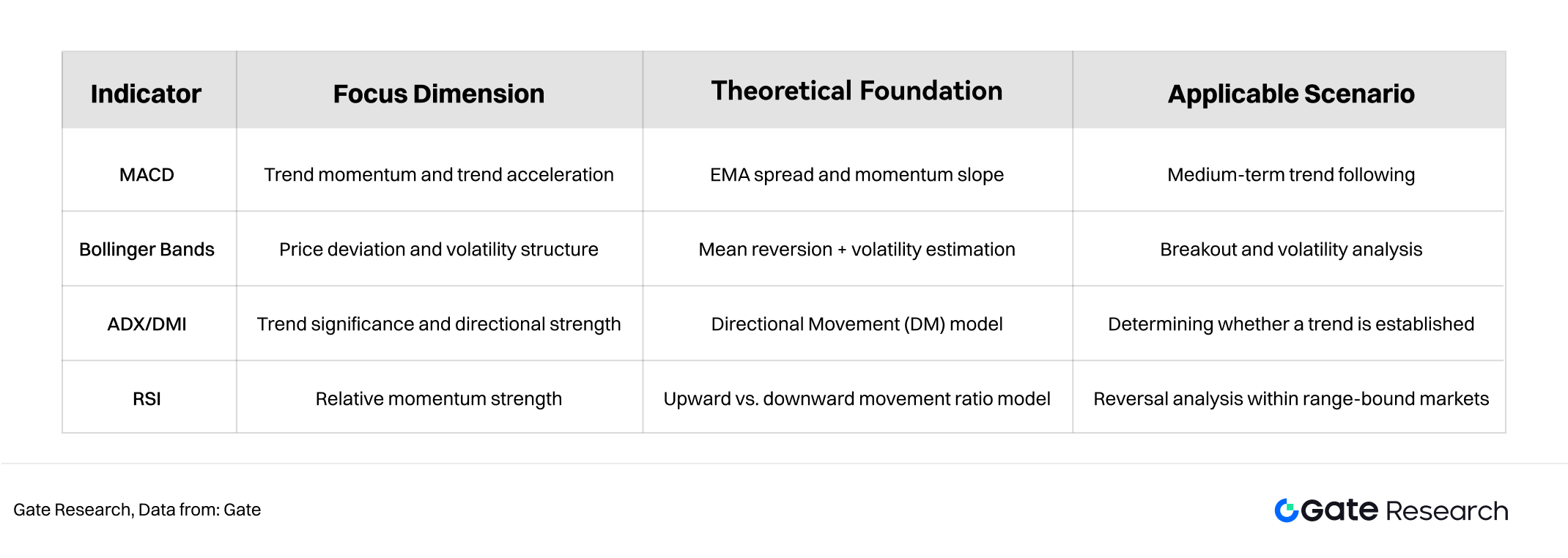

- Báo cáo này sử dụng MACD, Dải Bollinger, ADX/DMI và RSI làm các chỉ báo động lượng cốt lõi, mô tả động lực giá từ các góc nhìn bổ trợ, gồm hướng xu hướng, cấu trúc biến động, sức mạnh xu hướng và tâm lý thị trường.

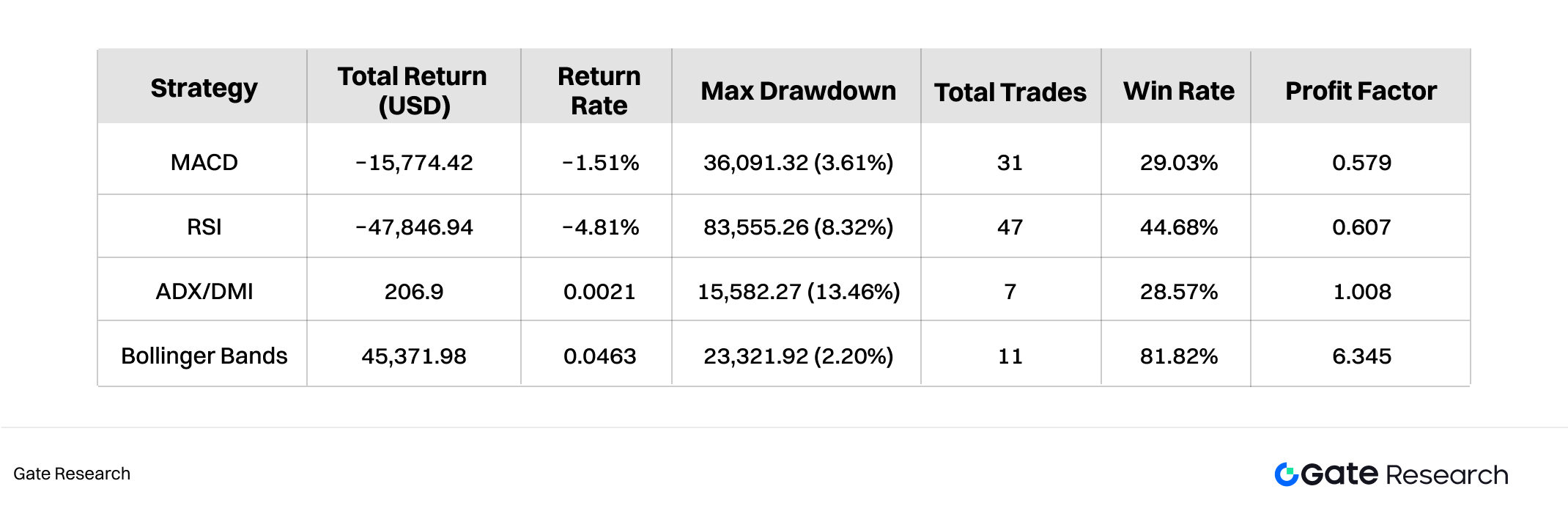

- Kết quả kiểm định ngược cho thấy hiệu quả của các chiến lược động lượng phụ thuộc lớn vào cấu trúc thị trường. Trong thị trường đi ngang hoặc yếu, MACD và RSI dễ xuất hiện tín hiệu giả; ADX/DMI kiểm soát rủi ro tốt hơn nhưng lợi nhuận hạn chế; chiến lược phá vỡ Dải Bollinger đạt hiệu quả tốt nhất khi biến động gia tăng, cho thấy động lượng dựa trên biến động phù hợp hơn với thị trường BTC.

- Kết hợp nhiều chỉ báo giúp tăng độ bền vững của chiến lược động lượng trên thị trường BTC, giảm rủi ro do thất bại của một chỉ báo đơn lẻ.

Giới thiệu

Đầu tư động lượng là chiến lược định lượng dựa trên tính duy trì của xu hướng giá, đã thu hút sự quan tâm rộng rãi trên cả thị trường tài chính truyền thống lẫn thị trường tài sản số. Nghiên cứu này nhằm hệ thống hóa đánh giá hiệu quả của các chiến lược động lượng trên thị trường BTC, phân tích nền tảng lý thuyết, logic hành vi thị trường và rủi ro tiềm ẩn, đặt nền móng lý thuyết cho nghiên cứu thực nghiệm tiếp theo.

Khái niệm và Phương pháp Đo lường Động lượng

2.1 Định nghĩa Động lượng

Trên thị trường tài chính, “động lượng” chỉ xu hướng giá của một tài sản tiếp tục di chuyển cùng chiều (tăng hoặc giảm) trong một khoảng thời gian nhất định. Khái niệm này tương tự định luật chuyển động của Newton: vật thể có xu hướng giữ nguyên hướng và tốc độ trừ khi bị tác động bởi lực bên ngoài. Tương tự, giá thị trường thường có quán tính và duy trì xu hướng hiện tại, hình thành các quỹ đạo tăng hoặc giảm kéo dài.

2.2 Công thức Định lượng Động lượng

Để phân tích định lượng tính duy trì xu hướng giá, nhà đầu tư thường dùng công thức động lượng đơn giản:

Động lượng = Giá tài sản mới nhất − Giá tài sản tại thời điểm quá khứ xác định

Chênh lệch hai giá trị thể hiện động lượng trong khoảng thời gian đó.

- Động lượng dương cho thấy xu hướng tăng.

- Động lượng âm báo hiệu xu hướng giảm.

Ví dụ, cổ phiếu giá 100 USD một tháng trước, hiện tại là 120 USD, động lượng:

120 − 100 = 20

Giá trị này cho thấy cổ phiếu có xu hướng tăng liên tục tháng vừa qua, phản ánh động lượng tăng. Nhà đầu tư thường xem đây là tín hiệu tiềm năng cho lợi nhuận ngắn hạn tiếp tục, tuy nhiên cần cân nhắc tâm lý thị trường và bối cảnh vĩ mô.

2.3 Chỉ báo Động lượng dựa trên BTC

Trong nghiên cứu tài sản số, BTC thường dùng làm tài sản chuẩn để phân tích chỉ báo động lượng. Tương tự cổ phiếu hoặc chỉ số truyền thống, động lượng BTC đo bằng chênh lệch giá ở các khung thời gian khác nhau, trong đó động lượng ngắn hạn như 10 ngày là phổ biến.

Cách tính động lượng BTC 10 ngày:

Động lượng BTC 10 ngày = Giá đóng cửa hôm nay − Giá đóng cửa 10 ngày trước

Chỉ báo này phản ánh rõ chuyển động giá BTC trong 10 ngày gần nhất.

Ví dụ, ngày 24 tháng 11, giá BTC 87.288 USD, 10 ngày trước là 94.584 USD. Động lượng 10 ngày:

87.288 − 94.584 = −7.296

Động lượng âm này cho thấy BTC giảm 10 ngày qua, tức áp lực bán chiếm ưu thế. Ngược lại, động lượng dương chỉ ra xu hướng tăng do lực mua mạnh hơn.

2.4 Diễn giải thị trường và các yếu tố động lực

Các chỉ báo động lượng không chỉ phản ánh tính duy trì của chuyển động giá mà còn có thể kết hợp với sự kiện lịch sử, chu kỳ kinh tế để lý giải động lực nền tảng của xu hướng thị trường. Ví dụ:

- Động lượng dương thường tích lũy khi tâm lý nhà đầu tư lạc quan, triển vọng kinh tế cải thiện hoặc lợi nhuận doanh nghiệp tăng.

- Động lượng âm tiếp diễn thường liên quan tâm lý né tránh rủi ro, áp lực vĩ mô tăng hoặc rủi ro hệ thống cao.

Tuy nhiên, động lượng không hoàn hảo. Các cú sốc kinh tế, thay đổi chính sách, rối loạn ngành hoặc yếu tố bên ngoài có thể đảo ngược xu hướng giá và làm mất hiệu lực tín hiệu động lượng. Vì vậy, thực tế đầu tư nên kết hợp chỉ báo động lượng với chỉ báo kỹ thuật hoặc phân tích cơ bản khác để tăng độ chính xác và ổn định.

Giới thiệu về Đầu tư Động lượng

Ý tưởng cốt lõi của chiến lược động lượng là tài sản có xu hướng tăng hoặc giảm rõ rệt thường tiếp tục di chuyển cùng chiều trong ngắn hạn đến trung hạn. Nhà đầu tư cố gắng nắm bắt lợi nhuận vượt trội bằng cách nhận diện tín hiệu xu hướng, phân tích động lượng giá và thực hiện vị thế mua hoặc bán tương ứng. Khác đầu tư giá trị nhấn mạnh giá trị nội tại hay đầu tư tăng trưởng chú trọng tiềm năng tương lai, động lượng lấy hành vi giá làm nguồn thông tin chính.

Trên thị trường cổ phiếu truyền thống, chiến lược động lượng thường đánh giá hiệu suất quá khứ của tài sản trong một khoảng thời gian để xác định vị thế tương lai. Trên thị trường tiền mã hóa—nơi biến động giá cao, tâm lý thị trường thay đổi nhanh—đặc tính động lượng nổi bật hơn, khiến lĩnh vực này đặc biệt đáng nghiên cứu.

Nền tảng lý thuyết của đầu tư động lượng một phần dựa trên tài chính hành vi. Thành viên thị trường thường biểu hiện hành vi phi lý trí như hiệu ứng bầy đàn, tuân thủ, phản ứng quá mức hoặc phản ứng chậm. Những hành vi này có thể khiến giá tài sản di chuyển cùng chiều kéo dài. Khi xu hướng hình thành, hành vi “theo đám đông” của nhà đầu tư càng củng cố xu hướng đó, tạo hiệu ứng động lượng.

Tuy nhiên, chiến lược động lượng cũng chứa rủi ro lớn. Xu hướng có thể đảo chiều bất ngờ do biến động thị trường, thay đổi tâm lý hoặc sự kiện không lường trước, dẫn đến biến động mạnh và nguy cơ thua lỗ. Ngoài ra, chiến lược này đòi hỏi nhận diện xu hướng kịp thời và điều chỉnh danh mục thường xuyên, nghĩa là nhà đầu tư phải liên tục theo dõi thị trường.

Tóm lại, đầu tư động lượng khác đầu tư giá trị tìm kiếm tài sản bị định giá thấp và đầu tư tăng trưởng chú trọng tiềm năng phát triển. Động lượng nhấn mạnh tính duy trì xu hướng giá và cơ chế hành vi nền tảng. Trên thị trường BTC biến động mạnh, sự tồn tại và ổn định của hiệu ứng động lượng đặc biệt đáng nghiên cứu sâu. Báo cáo này sẽ phân tích hiệu quả và tính khả thi của chiến lược động lượng trên thị trường BTC qua lý thuyết và thực nghiệm.

Các Chỉ báo Động lượng Phổ biến

Chương này hệ thống hóa các chỉ báo kỹ thuật đại diện nhất trong nghiên cứu động lượng, gồm: MACD, Dải Bollinger, ADX/DMI và RSI. Các chỉ báo này mô tả hướng xu hướng thị trường, cấu trúc biến động, sức mạnh động lượng và tín hiệu đảo chiều tiềm năng từ các góc nhìn khác nhau, tạo nền tảng quan trọng cho xây dựng chiến lược động lượng định lượng.

4.1 MACD

4.1.1 Nền tảng lý thuyết

MACD, do Appel đề xuất năm 1979, dựa trên ý tưởng đo tốc độ và hướng phát triển của xu hướng thông qua chênh lệch giữa EMA ở các khung thời gian khác nhau. EMA ngắn phản ứng nhanh với thông tin mới, nắm bắt thay đổi động lượng thị trường; EMA dài phản ánh hướng xu hướng tổng thể.

MACD nắm bắt động lượng bằng cách theo dõi tốc độ thay đổi chênh lệch EMA, về bản chất là chỉ báo động lượng bậc hai (đo tốc độ thay đổi của xu hướng).

Ưu điểm:

- Đồng thời nắm bắt hướng xu hướng (DIF) và sức mạnh xu hướng (histogram)

- Độ nhạy thấp với nhiễu, phù hợp đánh giá xu hướng trung hạn

4.1.2 Diễn giải chỉ báo

Tham số mặc định của Gate, MACD gồm ba thành phần chính:

- Đường MACD — chênh lệch giữa EMA 12 ngày và EMA 26 ngày, phản ứng nhanh.

- Đường tín hiệu — EMA 9 ngày của đường MACD, làm mượt biến động và cung cấp tín hiệu giao cắt.

- Histogram — chênh lệch giữa đường MACD và đường tín hiệu, minh họa trực quan sự mở rộng hoặc thu hẹp động lượng.

Biểu đồ cho thấy các pha chuyển đổi rõ ràng của MACD tương ứng cấu trúc giá nền tảng. Sau khi giá tăng lên khoảng 126.193 USD giữa tháng 10 rồi giảm nhanh, đường MACD cắt xuống dưới đường tín hiệu và histogram chuyển từ dương sang âm—báo hiệu động lượng tăng yếu dần. Khi thị trường chung suy yếu, MACD dưới đường 0, cho thấy xu hướng giảm chiếm ưu thế.

Khi giá giảm xuống khoảng 80.646 USD cuối tháng 11 rồi phục hồi, động lượng âm trên MACD bắt đầu thu hẹp, hàm ý áp lực bán yếu dần. Tuy nhiên, MACD vẫn dưới đường 0, tức chưa có đảo chiều xu hướng hoàn chỉnh. Cấu trúc này cảnh báo cần xác nhận thêm trước khi đảo chiều thực sự, vì hội tụ động lượng tạm thời chưa đủ làm tín hiệu độc lập.

Đường 0 của MACD rất quan trọng trong nhận diện xu hướng.

- Khi MACD trên đường 0, EMA ngắn vượt EMA dài, cho thấy cấu trúc thị trường tăng giá.

- Khi MACD dưới đường 0, động lượng giảm chiếm ưu thế.

Trên biểu đồ, MACD dưới đường 0 dài từ tháng 11, tương ứng xu hướng giảm liên tục.

4.1.3 Kỹ thuật thực tế với MACD

Đường 0 MACD quan trọng trong nhận diện xu hướng. Khi MACD trên đường 0, EMA ngắn cao hơn EMA dài, thị trường tăng giá; khi dưới đường 0, động lượng giảm chiếm ưu thế. Biểu đồ cho thấy MACD dưới đường 0 lâu dài từ tháng 11, tương ứng xu hướng giảm liên tục—đặc trưng môi trường xu hướng giảm.

Nhà đầu tư thường kết hợp MACD với chỉ báo khác để tăng độ tin cậy tín hiệu. Ví dụ:

- RSI xác định trạng thái quá mua/quá bán; khi RSI và MACD cùng chiều, củng cố phán đoán tiếp diễn hoặc đảo chiều xu hướng.

- Khối lượng giao dịch tăng khi MACD giao cắt xác nhận thêm tính hợp lệ chuyển động giá.

- Hệ thống trung bình động lọc nhiễu ngắn hạn, giúp đánh giá xu hướng rõ hơn.

Phân kỳ là tín hiệu cấu trúc đặc biệt quan trọng trong MACD.

- Giá tạo đáy mới nhưng MACD không tạo đáy mới tương ứng, xuất hiện phân kỳ tăng, báo hiệu động lượng giảm yếu dần và khả năng phục hồi hoặc đảo chiều.

- Ngược lại, giá đạt đỉnh mới nhưng MACD đỉnh thấp hơn, xuất hiện phân kỳ giảm, báo hiệu động lượng tăng yếu dần và rủi ro gia tăng.

4.2 Dải Bollinger

4.2.1 Nền tảng lý thuyết

Dải Bollinger do John Bollinger phát triển thập niên 1980, đo biến động thị trường bằng độ lệch chuẩn giá và xây dựng vùng giá động. Khác kênh truyền thống có độ rộng cố định, Dải Bollinger mở rộng hoặc thu hẹp theo biến động thị trường thực tế, phù hợp với điều kiện thị trường thay đổi.

Dải Bollinger gồm ba đường:

- Đường giữa (MID): Thường là SMA 20 ngày

- Đường trên (UP): Đường giữa + 2 độ lệch chuẩn

- Đường dưới (DN): Đường giữa – 2 độ lệch chuẩn

Nền tảng lý thuyết dựa trên đặc tính phân phối giá: giả sử phân phối chuẩn, giá nằm trong ±2 độ lệch chuẩn khoảng 95% thời gian. Dải Bollinger thể hiện hướng xu hướng (qua đường giữa) và cường độ biến động (qua độ rộng dải).

Ưu điểm là khả năng đồng thời phản ánh xu hướng và biến động. Khi biến động tăng, khoảng cách giữa hai dải mở rộng, báo hiệu thị trường biến động cao. Khi dải thu hẹp, biến động giảm, gợi ý thị trường chuẩn bị hình thành xu hướng mới. Đường giữa cũng là tham chiếu xu hướng, giúp Dải Bollinger hỗ trợ phân tích hiệu quả cả trong thị trường có xu hướng lẫn đi ngang.

4.2.2 Diễn giải chỉ báo

Cài đặt mặc định của Gate (20, 2) và biểu đồ ngày, có thể quan sát Dải Bollinger phản ánh cấu trúc thị trường ở các pha khác nhau. Giá tăng mạnh lên khoảng 126.193 USD đầu tháng 10, dải trên mở rộng rõ rệt và độ rộng dải tăng, cho thấy xu hướng tăng đi kèm biến động mạnh, động lượng lớn. Nến giá thường di chuyển sát dải trên, tạo cấu trúc xu hướng mở rộng điển hình.

Giá rút khỏi đỉnh, Dải Bollinger thu hẹp dần, phản ánh biến động giảm và chuyển sang pha tích lũy ngắn. Giai đoạn giảm tiếp theo, dải nghiêng xuống toàn bộ, giá di chuyển sát dải dưới—cho thấy động lượng giảm chiếm ưu thế tuyệt đối. Giá giảm tới khoảng 80.646 USD giữa tháng 11 rồi phục hồi, độ rộng dải thu hẹp, nến giá không còn bám dải dưới, gợi ý động lượng giảm yếu dần. Giá vẫn dưới đường giữa, tức chưa đảo chiều xu hướng thực sự.

Dải Bollinger thể hiện rõ quá trình cấu trúc chuyển động giá: từ mở rộng trong xu hướng tăng, sang tích lũy, rồi chuyển thành xu hướng giảm mạnh, kèm tín hiệu thu hẹp biến động và ổn định quanh đáy. Dải Bollinger mang lại góc nhìn cấu trúc về các pha chuyển đổi, giúp nhà giao dịch đánh giá động lượng và sức mạnh xu hướng.

4.2.3 Kỹ thuật thực tế

Ứng dụng Dải Bollinger không chỉ giới hạn ở quan sát xu hướng mà còn dùng rộng rãi để phân tích biến động và vị trí giá. Đường giữa thường là ranh giới xu hướng quan trọng. Giá duy trì trên đường giữa, thị trường mạnh; giá phá vỡ và nằm dưới, xu hướng yếu. Biểu đồ cho thấy giá rơi dưới đường giữa giữa tháng 10 và không phục hồi, là tín hiệu xác nhận hình thành xu hướng giảm.

Thay đổi độ rộng dải phản ánh chu kỳ biến động. Dải mở rộng, thị trường biến động cao, xu hướng thường tăng tốc. Dải thu hẹp, biến động giảm, báo hiệu chuẩn bị hình thành xu hướng mới. Biểu đồ cho thấy thu hẹp nổi bật từ tháng 9 đến đầu tháng 10 nối tiếp bởi đợt tăng giá nhanh—mô hình “thu hẹp → phá vỡ” điển hình.

Dải trên và dải dưới là tham chiếu kháng cự/hỗ trợ động. Giá chạm dải trên không nhất thiết quá mua mà có thể báo hiệu tiếp diễn xu hướng mạnh. Giá di chuyển sát dải dưới thường phản ánh xu hướng giảm mạnh thay vì chỉ quá bán. Việc giá liên tục chạm dải dưới trong xu hướng giảm minh họa động lượng giảm mạnh.

Để tăng độ tin cậy, Dải Bollinger thường kết hợp với chỉ báo khác. Ví dụ, MACD xác nhận hướng xu hướng; RSI nhận diện trạng thái quá mua/quá bán cực đoan; hệ thống trung bình động mô tả cấu trúc xu hướng toàn diện. Đối chiếu nhiều chỉ báo giúp diễn giải từ Dải Bollinger chắc chắn hơn.

4.3 ADX/DMI

4.3.1 Nền tảng lý thuyết

ADX và DMI do J. Welles Wilder Jr. phát triển, thuộc nhóm chỉ báo bám xu hướng. Nguyên lý cốt lõi là đo sức mạnh xu hướng thay vì hướng. DMI gồm DMI+ và DMI-, đánh giá sức mạnh chuyển động giá tăng và giảm. ADX được tính bằng cách làm mượt chênh lệch DMI+ và DMI-, phản ánh cường độ xu hướng tổng thể.

DMI+ thể hiện mức độ giá cao hiện tại vượt giá cao trước đó, DMI- thể hiện mức độ giá thấp trước đó vượt giá thấp hiện tại. Cả hai đều số dương, đo sức mạnh động lượng tăng so với giảm. DMI+ vượt DMI-, sức mạnh tăng chiếm ưu thế; DMI- vượt DMI+, động lượng giảm mạnh hơn.

ADX không chỉ ra thị trường tăng hay giảm; chỉ đo sức mạnh xu hướng. ADX cao báo hiệu xu hướng mạnh, ADX thấp cho thấy thị trường yếu hoặc đi ngang. Hệ thống ADX/DMI cung cấp thông tin về chuyển đổi hướng xu hướng (DMI) và sức mạnh xu hướng (ADX), tạo khung đánh giá xu hướng toàn diện.

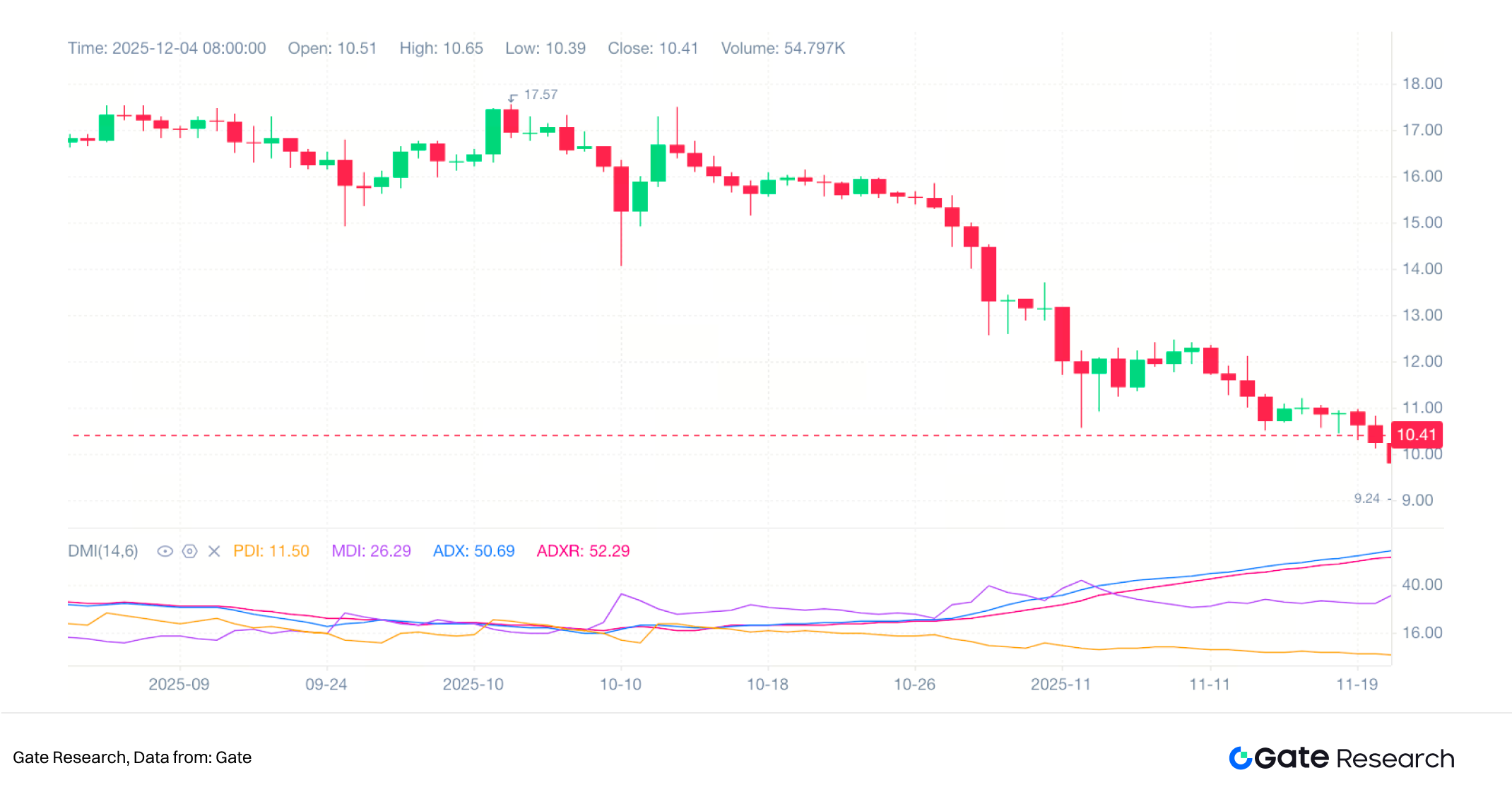

4.3.2 Diễn giải chỉ báo

Tham số mặc định của Gate (DMI14, ADX14) và biểu đồ ngày, giá tăng lên đỉnh giữa tháng 10 ở mức 126.193 USD, DMI+ tăng mạnh so với DMI-, động lượng tăng mạnh. Tuy nhiên, ADX chưa tăng ngay, cho thấy hình thành xu hướng cần thời gian tích lũy. Giá giảm khỏi đỉnh, DMI- vượt DMI+, tiếp tục tăng đầu giảm, báo hiệu động lượng giảm chiếm ưu thế.

Biểu đồ cho thấy khi thị trường chuyển sang xu hướng giảm rõ rệt từ cuối tháng 10, ADX tăng dần từ mức thấp, ổn định trên 25—báo hiệu cường độ xu hướng tăng. DMI- duy trì trên DMI+ lâu dài, phù hợp giá trượt xuống theo kênh giảm. Xu hướng càng tiến triển, ADX càng phản ánh sự ổn định xu hướng giảm.

Giữa tháng 11, giá phục hồi từ khoảng 80.646 USD. DMI- vẫn trên DMI+, khoảng cách thu hẹp, báo hiệu động lượng giảm yếu dần. ADX duy trì mức cao nhưng đi ngang, hàm ý sức mạnh xu hướng không còn tăng. Hệ thống ADX/DMI minh họa rõ chu kỳ từ động lượng tăng yếu, đảo chiều xu hướng, tiếp diễn giảm mạnh đến động lượng yếu dần.

4.3.3 Kỹ thuật thực tế

Giá trị cốt lõi của ADX/DMI là cung cấp thông tin kép về sức mạnh và hướng xu hướng. Thực tế, ADX thường dùng xác định thị trường có vào pha xu hướng hay không. ADX trên 25 cho thấy thị trường vào pha xu hướng, ADX dưới 20 báo hiệu đi ngang. Biểu đồ cho thấy ADX tăng đều từ cuối tháng 10 đến tháng 11—kèm giá giảm—xác nhận xu hướng giảm rõ rệt.

DMI giao cắt dùng xác định hướng xu hướng.

- DMI+ cắt lên DMI-, động lượng tăng mạnh.

- DMI- cắt lên DMI+, động lượng giảm chiếm ưu thế.

Giao cắt này có thể kém tin cậy trong thị trường ít xu hướng hoặc đi ngang, nên cần xác nhận bằng ADX. Biểu đồ cho thấy DMI- duy trì trên DMI+ lâu dài, ADX tăng—xác nhận mạnh mẽ xu hướng giảm.

ADX/DMI thường kết hợp với chỉ báo khác để lọc nhiễu, tăng độ tin cậy tín hiệu. Ví dụ:

- Giá phá vỡ dưới đường giữa hoặc hệ thống trung bình động và DMI- vượt DMI+ và ADX tăng, tín hiệu đảo chiều xu hướng thuyết phục hơn.

- RSI vào vùng quá bán, ADX đi ngang, khoảng cách DMI+–DMI- thu hẹp, báo hiệu động lượng yếu và khả năng ổn định.

Đợt phục hồi giữa tháng 11 minh họa đúng kịch bản này—động lượng giảm yếu dần, xu hướng lớn chưa đảo chiều hoàn toàn.

ADX/DMI cung cấp thông tin liên tục trong quá trình hình thành và suy yếu xu hướng, đặc biệt hữu ích nhận diện thay đổi sức mạnh xu hướng. Do là chỉ báo bám xu hướng nên ADX/DMI có độ trễ, phù hợp làm công cụ xác nhận xu hướng hơn là tín hiệu độc lập.

4.4 RSI

4.4.1 Nền tảng lý thuyết

RSI do J. Welles Wilder phát triển năm 1978, là bộ dao động động lượng đo tốc độ tăng giảm giá. Chức năng chính là đánh giá sức mạnh tương đối chuyển động giá và xác định thị trường quá mua/quá bán. Ý tưởng nền tảng của RSI là so sánh biên độ tăng giá gần đây với biên độ giảm giá trong một khoảng thời gian, chuẩn hóa giá trị động lượng về dải 0–100, trực quan hóa mức lệch tâm lý thị trường.

RSI truyền thống dùng chu kỳ 14, thực tế có thể dùng nhiều chu kỳ để nắm bắt động lượng ngắn, trung và dài hạn. Vì RSI có tính dao động, hoạt động tốt trong thị trường đi ngang. Ở môi trường xu hướng mạnh, RSI có thể duy trì ở mức cao/thấp kéo dài, cần xác nhận thêm từ chỉ báo bám xu hướng.

4.4.2 Diễn giải chỉ báo

Dùng bộ ba RSI mặc định của Gate (RSI1, RSI2, RSI3), có thể minh họa cấu trúc thị trường như sau:

Trước khi giá đạt đỉnh giữa tháng 10 ở mức 126.193 USD, RSI ngắn hạn (RSI1) đã giảm, báo hiệu động lượng ngắn hạn yếu đi sớm, RSI trung và dài hạn (RSI2, RSI3) phản ứng chậm hơn. Phân kỳ giữa các chu kỳ này là tín hiệu xu hướng sắp đạt đỉnh.

Sau đó, giá giảm mạnh. RSI ngắn hạn xuống dưới 30, vào vùng quá bán, RSI trung hạn (RSI2, RSI3) cũng đi xuống sau đó. Quá trình này phản ánh động lượng giảm đồng bộ ở nhiều khung thời gian, hình thành cấu trúc xu hướng giảm nhất quán hơn.

Hiệu suất Chỉ báo Động lượng trên BTC

5.1 Mô tả dữ liệu

Nghiên cứu này sử dụng dữ liệu lịch sử ngày của Bitcoin (BTCUSDT) do TradingView cung cấp làm mẫu kiểm định ngược. Để đảm bảo nhất quán giữa các chiến lược, tất cả dùng chuỗi giá lịch sử với vốn khởi đầu 100.000 USD. Khoảng thời gian dữ liệu từ 26 tháng 11 năm 2024 đến 26 tháng 11 năm 2025. Giai đoạn này gồm các pha tích lũy, giảm và phục hồi của Bitcoin, cho phép đánh giá cách chỉ báo động lượng bám xu hướng và đảo chiều trung bình hoạt động dưới các cấu trúc thị trường khác nhau.

Bộ dữ liệu gồm giá mở cửa, đóng cửa, cao, thấp và khối lượng giao dịch. Tất cả chỉ báo kỹ thuật tính dựa trên giá đóng cửa. Nền tảng tự động xử lý ngày giao dịch thiếu và đồng bộ dấu thời gian, không cần làm sạch dữ liệu bổ sung. Suốt thời gian kiểm định ngược, mọi chiến lược đều vận hành với vốn khởi đầu, giả định phí và logic thực thi giống nhau để đảm bảo khả năng so sánh.

5.2 Phương pháp kiểm định ngược

Tất cả chiến lược kiểm định ngược bằng Strategy Tester của TradingView, logic triển khai bằng Pine Script v5. Để đảm bảo kết quả phản ánh chính xác hiệu quả từng chỉ báo, dùng cơ chế thực thi thống nhất:

- Tín hiệu phát sinh tại giá đóng cửa ngày,

- Thực hiện vào/ra lệnh tại giá mở cửa nến tiếp theo.

Cách này tránh thiên vị nhìn trước, phù hợp thực tế giao dịch khi hành động chỉ diễn ra sau khi tín hiệu xác nhận.

Mô hình phí dùng mức phí giao dịch giao ngay phổ biến 0,1%. Tất cả chiến lược vào lệnh với toàn bộ vốn, không dùng đòn bẩy, không chia nhỏ vị thế, không điều chỉnh động vị thế—giúp kết quả phản ánh chất lượng tín hiệu chỉ báo, không bị ảnh hưởng bởi quản lý danh mục.

Báo cáo tự động của TradingView cung cấp chỉ số hiệu suất như tổng lợi nhuận, mức sụt giảm lớn nhất, hệ số lợi nhuận, tỷ lệ thắng, số lần giao dịch. Đây là tiêu chí định lượng cốt lõi đánh giá hiệu quả từng chỉ báo về sinh lời, mức rủi ro và hiệu quả giao dịch.

5.3 Thiết lập chiến lược chỉ báo

Tất cả chỉ báo kiểm định ngược dựa trên lý thuyết đã trình bày và giữ nguyên tham số phổ biến trên thị trường để tránh tối ưu hóa quá mức.

Chiến lược MACD dùng chênh lệch EMA 12 ngày và EMA 26 ngày làm DIF, EMA 9 ngày của DIF làm đường tín hiệu. Vào lệnh mua khi DIF cắt lên đường tín hiệu, đóng lệnh khi DIF cắt xuống, phản ánh logic bám xu hướng điển hình.

Chiến lược RSI dùng tham số 14 ngày. Khi RSI xuống dưới 30 rồi cắt lên lại, coi là tín hiệu phục hồi tiềm năng; đóng lệnh khi RSI tiến gần hoặc xuống dưới 70, đại diện cho chiến lược đảo chiều trung bình quá bán trong thị trường đi ngang.

Chiến lược ADX/DMI dùng chu kỳ 14 ngày. Khi DMI+ cắt lên DMI− và ADX trên 25, coi thị trường vào pha xu hướng định hướng, vào lệnh mua; ngược lại, khi tín hiệu xu hướng mất hoặc động lượng yếu, đóng lệnh.

Chiến lược Dải Bollinger xây kênh dựa trên trung bình động 20 ngày và hai độ lệch chuẩn. Khi giá đóng cửa vượt dải trên, coi là dấu hiệu mở rộng biến động và vào lệnh mua; khi giá giảm dưới đường giữa, đóng lệnh.

Bốn chiến lược đại diện triết lý giao dịch khác nhau: bám xu hướng, đảo chiều vùng giá, xác nhận xu hướng và phá vỡ biến động, phản ánh toàn diện hiệu quả chỉ báo kỹ thuật dưới các cấu trúc thị trường khác nhau.

5.4 Kết quả kiểm định ngược

Tất cả chỉ báo kiểm định ngược dựa trên lý thuyết đã trình bày và giữ nguyên tham số phổ biến trên thị trường để tránh tối ưu hóa quá mức.

Chiến lược MACD dùng chênh lệch EMA 12 ngày và EMA 26 ngày làm DIF, EMA 9 ngày của DIF làm đường tín hiệu. Vào lệnh mua khi DIF cắt lên đường tín hiệu, đóng lệnh khi DIF cắt xuống, phản ánh logic bám xu hướng điển hình.

Chiến lược RSI dùng tham số 14 ngày. Khi RSI xuống dưới 30 rồi cắt lên lại, coi là tín hiệu phục hồi tiềm năng; đóng lệnh khi RSI tiến gần hoặc xuống dưới 70, đại diện cho chiến lược đảo chiều trung bình quá bán trong thị trường đi ngang.

Chiến lược ADX/DMI dùng chu kỳ 14 ngày. Khi DMI+ cắt lên DMI− và ADX trên 25, coi thị trường vào pha xu hướng định hướng, vào lệnh mua; ngược lại, khi tín hiệu xu hướng mất hoặc động lượng yếu, đóng lệnh.

Chiến lược Dải Bollinger xây kênh dựa trên trung bình động 20 ngày và hai độ lệch chuẩn. Khi giá đóng cửa vượt dải trên, coi là dấu hiệu mở rộng biến động và vào lệnh mua; khi giá giảm dưới đường giữa, đóng lệnh.

Bốn chiến lược đại diện triết lý giao dịch khác nhau: bám xu hướng, đảo chiều vùng giá, xác nhận xu hướng và phá vỡ biến động, phản ánh toàn diện hiệu quả chỉ báo kỹ thuật dưới các cấu trúc thị trường khác nhau.

5.4 Kết quả kiểm định ngược

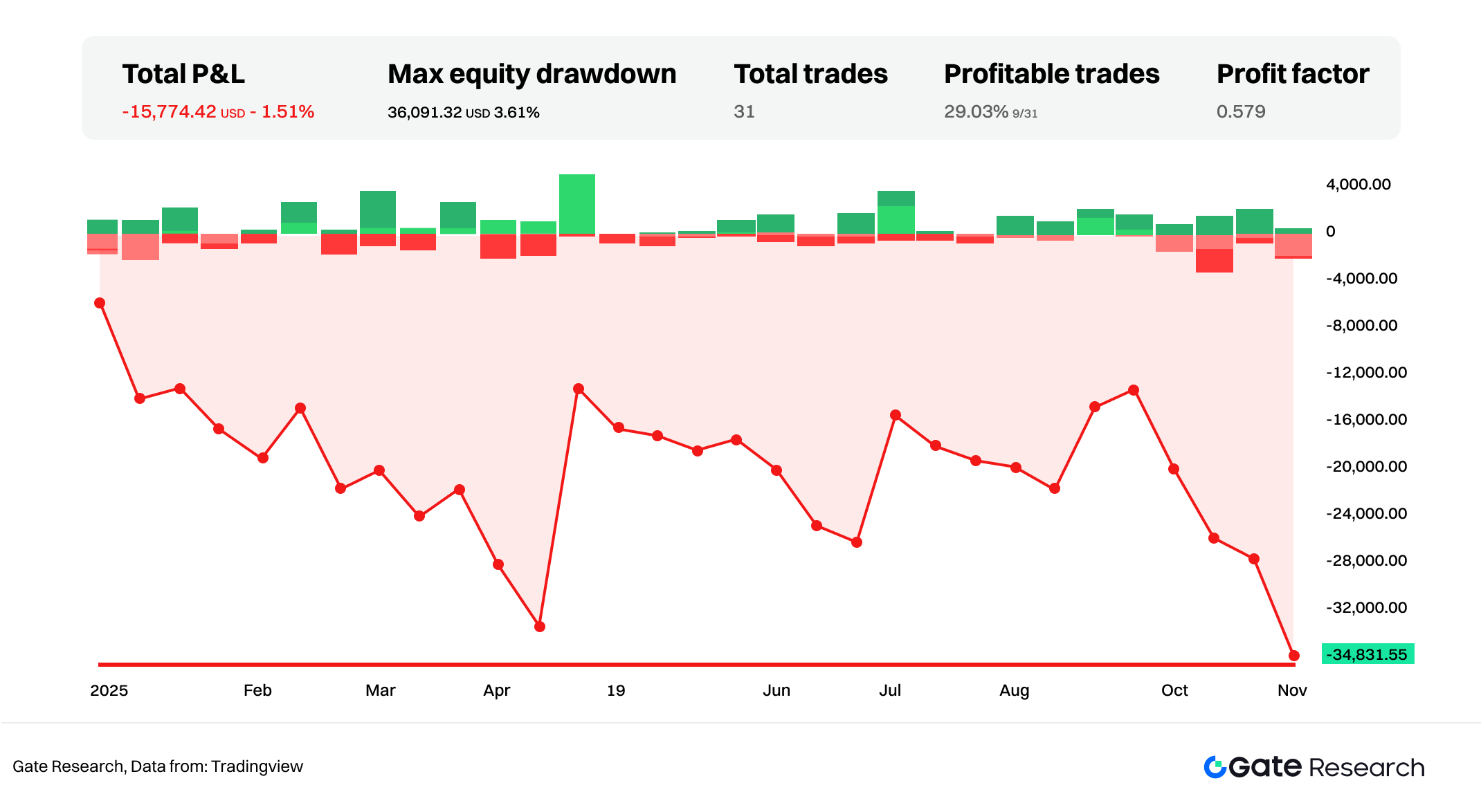

Kết quả kiểm định ngược của TradingView cho thấy, trong một năm từ cuối 2024 đến cuối 2025, hiệu suất các chiến lược chỉ báo khác biệt rõ. Chiến lược MACD hoạt động kém với tổng lợi nhuận −15.774,42 USD, tương đương −1,51%. Không có xu hướng kéo dài trong năm, MACD phát sinh nhiều tín hiệu phá vỡ giả dẫn đến chuỗi giao dịch thua lỗ. Mức sụt giảm tối đa 36.091,32 USD, tỷ lệ thắng 29,03% và hệ số lợi nhuận 0,579, phản ánh xu hướng thất bại của chiến lược bám xu hướng trong thị trường đi ngang.

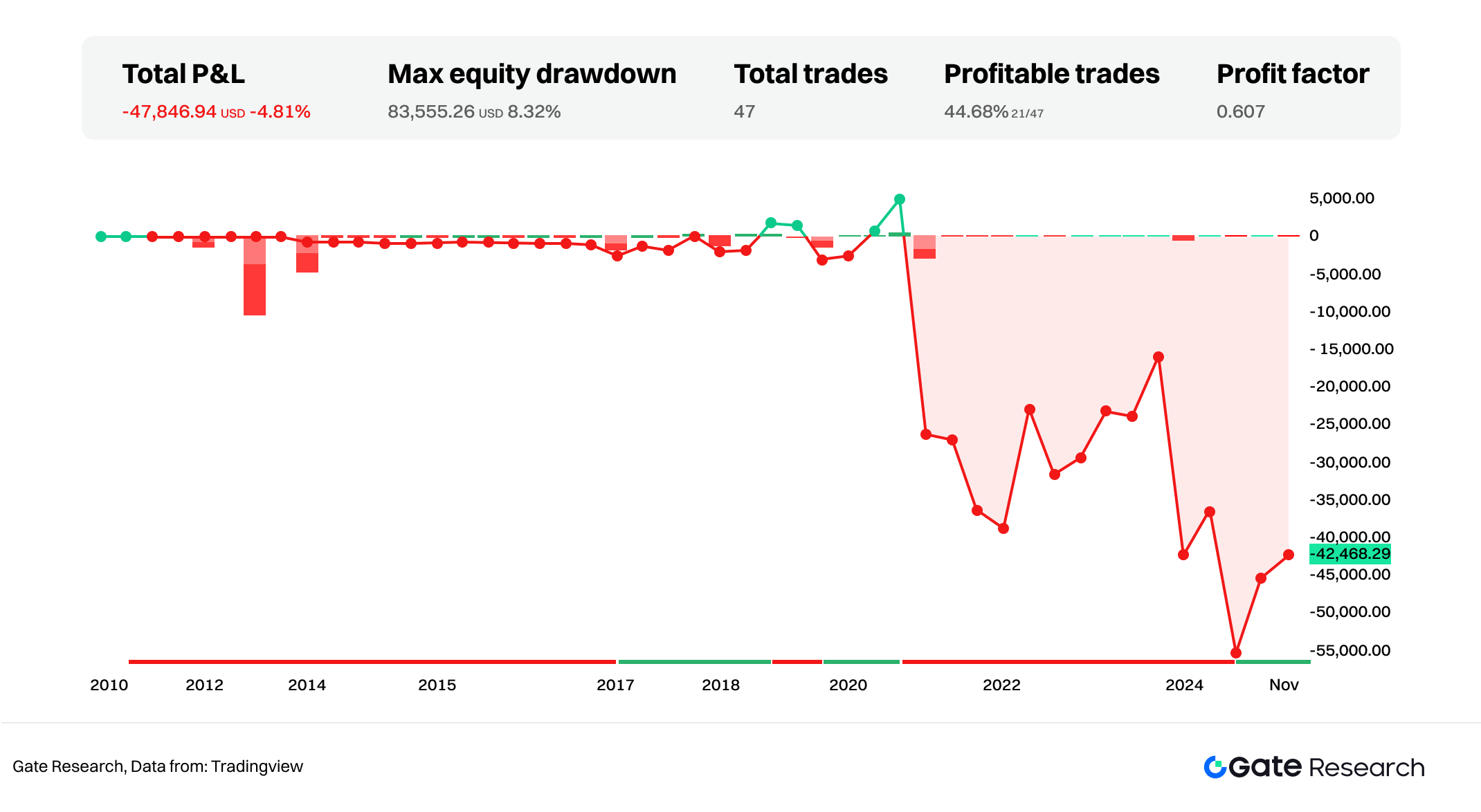

Chiến lược RSI cũng có hiệu suất âm với tổng lợi nhuận −47.846,94 USD và tỷ suất lợi nhuận −4,81%, yếu nhất trong bốn chiến lược. Chuyển động giá chủ yếu giảm trong năm, mô hình đảo chiều lý tưởng hiếm gặp, RSI liên tục phát sinh tín hiệu phục hồi quá bán sai trong xu hướng giảm, khiến thua lỗ tích lũy. Mức sụt giảm tối đa 83.555,26 USD, cao hơn các chiến lược khác. Hệ số lợi nhuận 0,607, tỷ lệ thắng 44,68% nhưng tỷ lệ rủi ro/lợi nhuận bất lợi, hiệu suất tổng thể thấp.

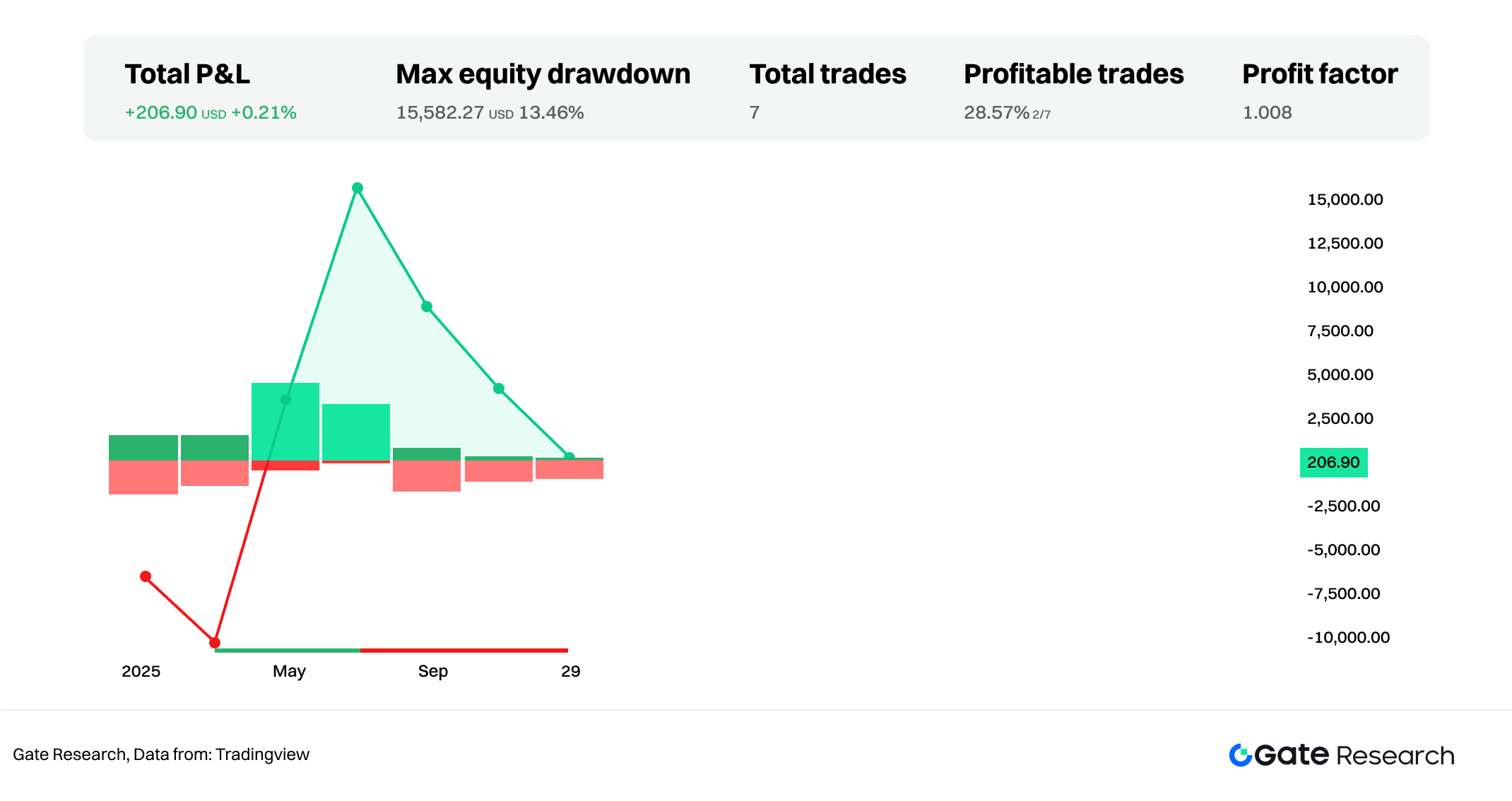

Chiến lược ADX/DMI có số giao dịch ít nhất, chỉ 7 lần vào/ra lệnh, phản ánh yêu cầu nghiêm ngặt về điều kiện xu hướng và chỉ phát tín hiệu khi xu hướng rõ ràng. Tổng lợi nhuận 206,90 USD, tỷ suất lợi nhuận 0,21%. Không sinh lời lớn, chiến lược này tránh giao dịch quá mức trong thị trường đi ngang. Mức sụt giảm tối đa 13,46%, tỷ lệ thắng dưới 30%, hệ số lợi nhuận 1,008, nhỉnh hơn 1, cho thấy chiến lược duy trì hiệu suất gần hòa vốn trong năm thiếu sức mạnh xu hướng.

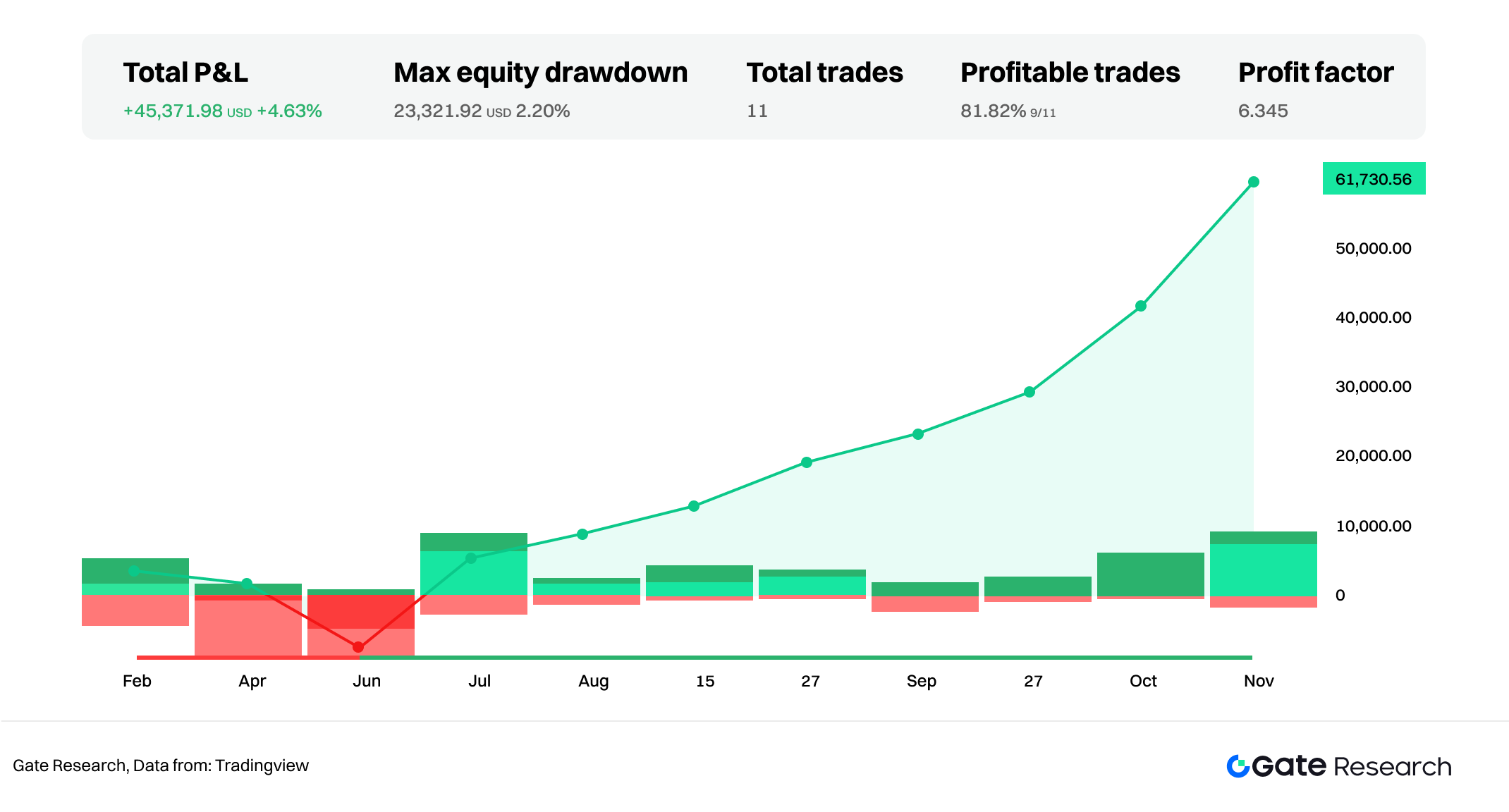

Chiến lược phá vỡ Dải Bollinger hiệu quả nhất, tổng lợi nhuận 45.371,98 USD, tỷ suất lợi nhuận 4,63%. Năm này, Bitcoin trải qua nhiều pha mở rộng biến động, chiến lược phá vỡ Dải Bollinger bắt lợi nhuận từ đợt giá phá vỡ trong giai đoạn biến động tăng nhanh. Trong 11 giao dịch, 9 giao dịch thắng, tỷ lệ thắng 81,82%. Hệ số lợi nhuận 6,345, cao nhất các chiến lược. Mức sụt giảm tối đa chỉ 2,20%, cho thấy chiến lược vừa tạo lợi nhuận lớn vừa kiểm soát rủi ro tốt, vượt trội trong thị trường vừa có xu hướng vừa biến động mạnh.

Kết luận

Đầu tư động lượng dựa trên ý tưởng tiếp diễn xu hướng, nhấn mạnh giá có xu hướng di chuyển cùng chiều trong một khoảng thời gian. Rà soát khái niệm động lượng, phương pháp định lượng và nền tảng tài chính hành vi cho thấy tiền mã hóa—đặc biệt Bitcoin—thường có đặc tính động lượng nổi bật hơn tài sản truyền thống do biến động cao và cấu trúc thành phần thị trường phức tạp. Chỉ báo như MACD, Dải Bollinger, ADX/DMI và RSI mô tả hướng xu hướng, biến động động lượng, cấu trúc biến động và tâm lý thị trường từ các góc nhìn khác nhau, là công cụ phổ biến nhất trong phân tích động lượng. Quan sát trực quan cho thấy các chỉ báo này mang lại tín hiệu cấu trúc đặc thù trong quá trình hình thành xu hướng, suy yếu động lượng và đảo chiều giá, như chuyển đổi đường 0 MACD, mở rộng độ rộng Dải Bollinger, ADX tăng sức mạnh xu hướng, RSI phản ánh tâm lý cực đoan. Các chỉ báo này bổ sung góc nhìn lý thuyết lẫn trực quan về cấu trúc thị trường.

Kết quả kiểm định ngược cùng điều kiện cho thấy hiệu quả chỉ báo động lượng phụ thuộc lớn vào cấu trúc thị trường, không luôn hiệu quả trong mọi hoàn cảnh. Từ 2024 đến 2025, Bitcoin chủ yếu ở trạng thái thị trường yếu và đi ngang, khiến chỉ báo bám xu hướng như MACD và đảo chiều quá bán như RSI thường gặp tín hiệu giả, phục hồi yếu, hiệu suất âm tổng thể. ADX/DMI đòi hỏi điều kiện xu hướng rõ ràng, chỉ tạo số giao dịch ít trong năm, lợi nhuận không đáng kể nhưng kiểm soát rủi ro tốt. Chiến lược phá vỡ Dải Bollinger hiệu quả nhất nhờ bắt được các pha mở rộng biến động, tỷ lệ thắng cao và mức sụt giảm ổn định trong môi trường giá biến động nhanh. Hiệu quả chỉ báo động lượng phụ thuộc sức mạnh xu hướng và cấu trúc biến động, đặc biệt thị trường tiền mã hóa cần cân nhắc sự phù hợp giữa chỉ báo và pha thị trường. Kết hợp nhiều chỉ báo, bổ sung bộ lọc xu hướng/biến động, xác nhận đa khung thời gian có thể tăng độ bền vững cho chiến lược động lượng, tạo khung định lượng thích ứng hơn cho đầu tư tiền mã hóa.

Tài liệu tham khảo

- TradingView, https://www.tradingview.com/support/solutions/43000599883-momentum-strategy/

- Wikipedia, https://en.wikipedia.org/wiki/Momentum_investing

- Cousera, https://www.coursera.org/learn/introduction-to-momentum-investing

- Interactivebrokers, https://www.interactivebrokers.com/campus/ibkr-quant-news/momentum-trading-types-strategies-and-more-part-i/

- WarriorTrading, https://www.warriortrading.com/momentum-day-trading-strategy/

- Quantinsti, https://blog.quantinsti.com/momentum-trading-strategies/

- Gate, https://www.gate.com/trade/BTC_USDT

Gate Research là nền tảng nghiên cứu blockchain và tiền mã hóa toàn diện, cung cấp nội dung chuyên sâu cho độc giả, gồm phân tích kỹ thuật, nhận định thị trường, nghiên cứu ngành, dự báo xu hướng và phân tích chính sách vĩ mô.

Miễn trừ trách nhiệm

Đầu tư vào thị trường tiền mã hóa tiềm ẩn rủi ro cao. Người dùng nên tự nghiên cứu và hiểu rõ bản chất tài sản, sản phẩm trước khi quyết định đầu tư. Gate không chịu trách nhiệm về bất kỳ tổn thất hoặc thiệt hại nào phát sinh từ các quyết định này.

Bài viết liên quan

Vấn đề tướng Byzantine là gì

Quantitative Easing (QE) và Quantitative Tightening (QT) là gì?

Bitcoin ETF giao ngay: Cổng đầu tư tiền điện tử dành cho doanh nhân

Bitcoin là gì?

Khai thác BTC là gì?