¿Qué son las stablecoins y cómo funcionan?

*Incluye el título original ‘A Guide To Stablecoins: What Are Stablecoins And How Do They Work?’

Introducción

Este artículo es el primero de una serie de cuatro entregas que busca explicar las complejidades del ecosistema de los stablecoins. Actualmente, no existe ningún recurso educativo que reúna de forma integral la mecánica, los riesgos y las compensaciones de los distintos stablecoins. Esta serie pretende cubrir ese vacío. Basándonos en la documentación de los emisores, paneles onchain y explicaciones de los equipos de los proyectos, esta guía proporciona a los inversores un marco para evaluar los stablecoins.

La Parte I presenta los stablecoins, sus diseños y su historia. Las siguientes tres entregas se centran en una de las tres categorías principales de stablecoins:

- Stablecoins mayoritariamente respaldados por moneda fiat (Parte II)

- Stablecoins respaldados por múltiples colaterales (Parte III)

- Modelos sintéticos de dólar (Parte IV)

Cada uno de estos artículos detalla la gestión de las reservas, las oportunidades de rendimiento y los incentivos, la facilidad de acceso a los tokens y las integraciones nativas, y la resiliencia de los tokens en materia de gobernanza y cumplimiento. También se consideran las dependencias externas y los mecanismos de paridad que determinan si los stablecoins pueden mantener su equivalencia en momentos de tensión del mercado.

La Parte II comienza con los stablecoins respaldados mayoritariamente por moneda fiat, el diseño más sencillo y dominante. Las Partes III y IV analizan los stablecoins más complejos: los respaldados por múltiples colaterales y los modelos sintéticos de dólar. Estos análisis en profundidad ofrecen a los inversores un marco completo para entender las hipótesis, las compensaciones y las exposiciones asociadas a cada tipo de stablecoin.

Consulta la Parte I de nuestra serie.

Stablecoins: El momento ChatGPT de las criptomonedas

La aparición de los stablecoins marcó un antes y un después en el sector cripto. Gobiernos, empresas y usuarios ahora reconocen las ventajas de modernizar el sistema financiero global mediante la tecnología blockchain.1 La evolución de las criptomonedas ha demostrado que las blockchains pueden ser alternativas reales a la infraestructura financiera tradicional, permitiendo la transferencia de valor digital, global y en tiempo real desde un único registro.

Este reconocimiento, junto con la demanda global de dólares estadounidenses (USD), ha generado una oportunidad única de acelerar la convergencia entre cripto y finanzas tradicionales. Los stablecoins se encuentran en el núcleo de esa convergencia, tanto para las instituciones tradicionales como para los gobiernos. Las principales fuerzas que impulsan la adopción de stablecoins son:

- Instituciones tradicionales que quieren adaptarse a la modernización de los pagos globales.

- Gobiernos que buscan captar nuevos tenedores de deuda para financiar sus déficits.

Con objetivos distintos, tanto gobiernos como entidades financieras establecidas son conscientes de que deben adoptar los stablecoins o perderán influencia a medida que cambie el paradigma financiero. Recientemente, Lorenzo Valente, Director de Investigación de Activos Digitales en ARK, publicó un análisis detallado sobre el tema—Stablecoins Could Become One Of The US Government’s Most Resilient Financial Allies.2

La adopción minorista también se ha acelerado, ya que los stablecoins han dejado de ser herramientas de nicho para traders y se han convertido en elementos clave para remesas internacionales, DeFi (finanzas descentralizadas) y la principal vía de exposición al dólar en mercados emergentes con acceso limitado a monedas fiat estables. Sin embargo, pese a su utilidad y adopción crecientes, para muchos inversores las estructuras y mecanismos que sustentan los stablecoins siguen siendo complejos y poco transparentes.

Comprender los stablecoins

Un stablecoin es una reclamación tokenizada, emitida en blockchain, que otorga al titular el derecho a un dólar de algún activo, ya sea onchain u offchain. Respaldados por reservas gestionadas por custodios tradicionales o sistemas automatizados onchain, y estabilizados mediante arbitraje de paridad, los stablecoins están diseñados para absorber la volatilidad y mantener la equivalencia con un activo objetivo, normalmente USD u otra moneda fiat.

La clara preferencia por los stablecoins denominados en USD responde al ajuste entre producto y mercado, facilitando la exposición sintética al dólar en mercados donde escasea. Al unir la estabilidad del dólar estadounidense con la eficiencia y disponibilidad 24/7 de las blockchains, los stablecoins se han consolidado como medio de intercambio y reserva de valor. Esta dinámica ha sido especialmente relevante en mercados afectados por la inestabilidad monetaria y el acceso limitado a cuentas bancarias en EE. UU. En ese sentido, los stablecoins funcionan como vías digitales de acceso al dólar, como muestran las regiones con mayor crecimiento de actividad onchain en 2025: Asia Pacífico, Latinoamérica y África Subsahariana.3

Además, los stablecoins han impulsado el crecimiento del sector cripto, especialmente en DeFi, al aportar una unidad de cuenta líquida y de baja volatilidad. Sin stablecoins, los mercados onchain habrían tenido que denominarse en activos volátiles como bitcoin (BTC), ether (ETH) o solana (SOL), exponiendo a los usuarios al riesgo de precio y limitando la utilidad práctica de la DeFi.

Al ofrecer estabilidad de activos vinculados al dólar en blockchain, los stablecoins aumentan la eficiencia de capital al mejorar la formación de precios y la liquidación de operaciones en protocolos DeFi. Esta fiabilidad es esencial para la infraestructura que sustenta estos nuevos mercados financieros. Por ello, los mecanismos de paridad y la arquitectura de reservas son fundamentales para la resiliencia de los stablecoins, especialmente en periodos de tensión.

¿Activo o instrumento de deuda? El diseño de los stablecoins genera diferencias reales

Los mecanismos y arquitecturas de reservas de los stablecoins determinan su comportamiento económico y legal. Cada arquitectura presenta ventajas e inconvenientes en cuanto a regulación, resistencia a la censura, grado de diseño cripto-nativo, control y estabilidad. También definen cómo funciona el stablecoin y los riesgos, usos y limitaciones que el titular debe considerar. Todo ello plantea cuestiones clave sobre la naturaleza del stablecoin—si debe entenderse como activo o como instrumento de deuda.

Un stablecoin se considera “activo” cuando el titular tiene propiedad legal directa sobre el stablecoin o sus reservas, conservando derechos incluso en caso de insolvencia del emisor. Un stablecoin funciona como “instrumento de deuda” cuando el emisor posee las reservas y el titular solo tiene una reclamación contractual, actuando como acreedor no garantizado. Esta distinción depende del diseño legal del emisor y de la estructura de custodia de las reservas.

La clasificación depende, sobre todo, de quién controla las reservas y de si existe una obligación legal de reembolsar. Aunque los emisores suelen querer cumplir con los reembolsos, sin una obligación clara o reservas bajo control del usuario, el token se comporta como un instrumento de deuda. Esta diferencia determina si los titulares conservan derechos sobre el colateral en situaciones extremas.

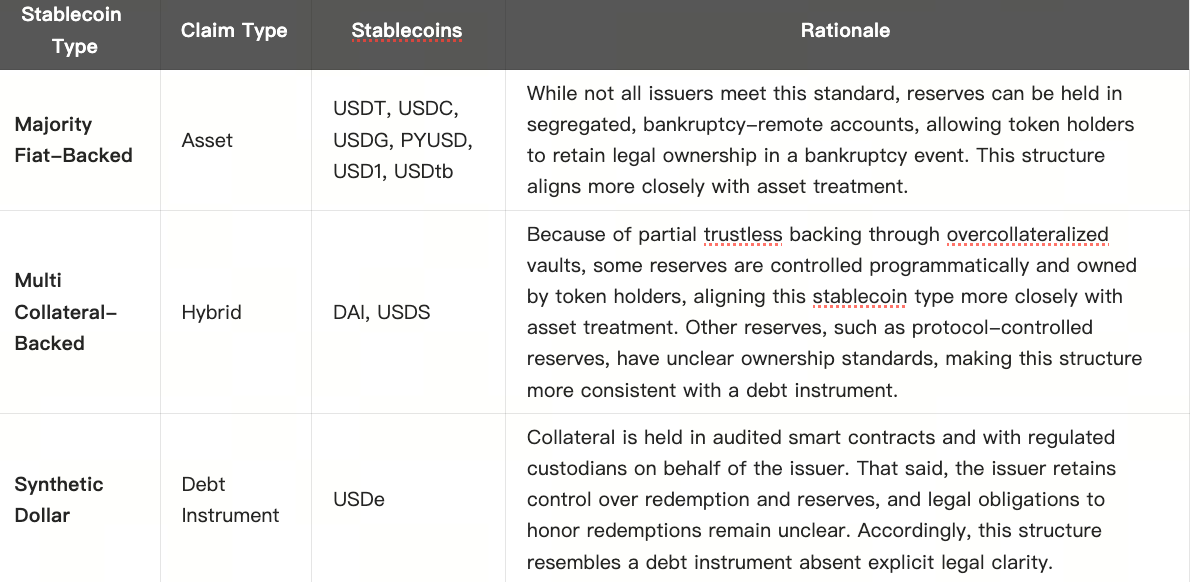

La siguiente tabla muestra la diferencia entre los tipos de stablecoins según esta clasificación.

Nota: Al ser productos novedosos, los emisores de stablecoins respaldados por moneda fiat con cuentas segregadas y protegidas frente a quiebras han aclarado que no existe precedente legal que garantice el derecho de los titulares a los activos de reserva, incluso con la estructura adecuada. En el S-1 de Circle, por ejemplo, la sección “Treatment of Reserve Assets” aborda esta situación. Fuente: ARK Investment Management LLC, 2025. Solo para fines informativos; no constituye recomendación ni asesoramiento de inversión sobre ningún valor o criptomoneda.

Estas estructuras suelen responder a la región, al mercado objetivo o a la utilidad del stablecoin. Sin embargo, las diferencias legales pueden traducirse en compensaciones significativas para el titular. Es un ejemplo de cómo las diferencias de arquitectura, sean intencionadas o no, pueden tener consecuencias reales para el stablecoin y el inversor.

Los fracasos de stablecoins en el pasado estuvieron estrechamente ligados a su diseño

Algunos de los peores episodios han implicado la pérdida de paridad de los stablecoins con la moneda fiat en momentos de crisis. Estos hechos demuestran que las diferencias de diseño tienen consecuencias reales, especialmente en periodos de tensión. Cada tipo de stablecoin ha sufrido fracasos que reflejan sus limitaciones y decisiones de arquitectura. A continuación se recogen algunos de los casos más notorios, cada uno asociado a uno de los tres tipos. Esto introduce el análisis en profundidad de cada tipo—mayoritariamente respaldados por moneda fiat, por múltiples colaterales y modelos sintéticos de dólar—en las Partes II, III y IV.

El colapso de SVB, Silvergate y Signature

En marzo de 2023, la caída de tres bancos estadounidenses centrados en cripto—Silvergate, Silicon Valley Bank (SVB) y Signature Bank—puso de manifiesto la exposición de los stablecoins fiat a la banca tradicional. El colapso comenzó cuando Silvergate, que ya sufría por sus grandes tenencias de bonos y valores hipotecarios tras la subida abrupta de tipos de la Reserva Federal, perdió el respaldo del Federal Home Loan Bank (FHLB). Silvergate tuvo que afrontar retiradas masivas vendiendo activos con fuertes pérdidas, acelerando su caída y afectando a SVB y Signature, que también quebraron.

Circle reveló una exposición de 3,3 mil millones de dólares a SVB, provocando que USDC perdiera la paridad y bajara a 0,89 dólares por cada 1,00, generando pánico en DeFi y mercados centralizados hasta que la FDIC garantizó los depósitos. USDC recuperó la paridad en pocos días, pero la crisis afectó a otros stablecoins, incluida DAI, que al estar muy colateralizado con USDC, también perdió la paridad. Circle diversificó luego sus bancos, pero la fragilidad del vínculo entre stablecoins y banca sigue preocupando.4

El colapso algorítmico de TerraLuna

A principios de 2022, Terra era un ecosistema de capa 1 centrado en su stablecoin algorítmico UST y su token Luna. Anchor, protocolo de préstamos sobre Terra, ofrecía una rentabilidad garantizada del 19,5 % a los depositantes y atrajo capital al ecosistema. UST mantenía la paridad mediante arbitraje: 1 UST se canjeaba por 1 dólar de Luna, quemando Luna al emitir UST y acuñando Luna en los reembolsos. Aunque Terra sumó reservas de BTC y otros criptoactivos, nunca superaron el 20 % del suministro de UST, dejando el sistema sin respaldo real. TerraLuna acumuló miles de millones, pese a tener pocos usos externos y una rentabilidad insostenible basada en subsidios y no en demanda real de préstamos.

Cuando el mercado cayó y Luna valía menos que el suministro pendiente de UST, el mecanismo colapsó. En mayo de 2022, la desvinculación de UST provocó salidas masivas. Terra limitó los reembolsos, generando más ventas en mercados secundarios. Al reanudarse los reembolsos, Luna aumentó su suministro de millones a trillones de tokens, hundiendo el precio. Las reservas de BTC no lograron frenar la caída. En días, más de 50 mil millones de dólares de capitalización conjunta de UST y Luna se evaporaron.5

El Jueves Negro de DAI

El 12 de marzo de 2020, el “Jueves Negro” para MakerDAO (hoy Sky Protocol), una caída brusca de precios y congestión en Ethereum provocaron el fallo sistémico del mecanismo de liquidación de DAI. ETH cayó más de 40 %, hundiendo cientos de bóvedas por debajo de los límites de colateralización. Las liquidaciones solían resolverse en subastas onchain donde los operadores pujaban con DAI por el colateral. Aquel día, las comisiones de gas y los retrasos en oráculos impidieron muchas pujas, permitiendo a especuladores ganar bóvedas con ofertas cercanas a cero. Más del 36 % de las liquidaciones se resolvieron con descuentos del 100 %, generando un déficit de 5,67 millones de DAI y liquidando a muchos titulares.

Para empeorar la situación, los prestatarios se apresuraron a comprar DAI y amortizar deuda, DAI perdió la paridad y se apreció. Normalmente, los arbitrajistas habrían acuñado DAI para cubrir la demanda, pero la congestión, la volatilidad y los retrasos lo impidieron. La oferta limitada y la demanda disparada elevaron la paridad. MakerDAO organizó una subasta de deuda y emitió Maker (MKR), el antiguo token de utilidad, para recapitalizar el protocolo. La crisis expuso las vulnerabilidades de DAI en liquidación y estabilidad, impulsando reformas importantes en el sistema de liquidaciones y el modelo de colaterales.6

El diseño de los stablecoins importa

El colapso de Silvergate, SVB y Signature Bank, la implosión algorítmica de TerraLuna y el Jueves Negro de DAI confirman que la arquitectura de los stablecoins es clave. Cada crisis demuestra cómo las decisiones de diseño afectan a la resiliencia y el riesgo. El caso de TerraLuna evidenció la fragilidad de los stablecoins algorítmicos, mostrando que los sistemas sin respaldo real ni utilidad económica son inestables y colapsan bajo presión.

En cambio, las desvinculaciones de USDC y DAI, aunque preocupantes, fueron temporales y llevaron a reformas relevantes en ambos ecosistemas. Circle mejoró la transparencia de sus reservas y reforzó sus relaciones bancarias tras la crisis de SVB, mientras MakerDAO (Sky Protocol) reestructuró su colateral, añadió activos reales y actualizó el sistema de liquidación para evitar fallos en cadena.

Todos estos episodios evidencian los defectos específicos de cada tipo de stablecoin y las condiciones que más los afectan. Comprender cómo han evolucionado estas arquitecturas tras los fracasos es esencial para evaluar los diseños y diferencias actuales. No todos los stablecoins sufren los mismos riesgos ni están optimizados para los mismos usos; todo depende de su arquitectura. Saber detectar esas vulnerabilidades resulta fundamental para decidir cómo utilizar cada stablecoin.

Conclusión

Este artículo ha presentado los stablecoins y defendido la importancia de su diseño. En las Partes II-IV, se analizarán los tres tipos principales: mayoritariamente respaldados por moneda fiat, respaldados por múltiples colaterales y modelos sintéticos de dólar. Cada uno presenta diferencias en resiliencia y compensaciones, tan relevantes como su utilidad o experiencia de usuario. Las características de diseño, colateral y gobernanza de cada tipo—y de cada stablecoin—son determinantes para los riesgos y el comportamiento esperado por sus titulares.

Aviso legal:

- Este artículo ha sido reproducido desde [ARK]. Incluye el título original ‘A Guide To Stablecoins: What Are Stablecoins And How Do They Work?’. Todos los derechos de autor corresponden al autor original [Raye Hadi]. Si tienes alguna objeción, contacta con el equipo de Gate Learn para su gestión inmediata.

- Descargo de responsabilidad: Las opiniones expresadas en este artículo son únicamente del autor y no constituyen asesoramiento de inversión.

- Las traducciones las realiza el equipo de Gate Learn. Salvo indicación expresa, está prohibido copiar, distribuir o plagiar los artículos traducidos.

Artículos relacionados

Explicación detallada de Yala: Construyendo un Agregador de Rendimiento DeFi Modular con $YU Stablecoin como Medio

¿Qué es Stablecoin?

¿Qué son las operaciones de carry trade y cómo funcionan?

USDC y el futuro del dólar

¿Qué es USDT0