La gloria, el descenso y la agitación de DeFi

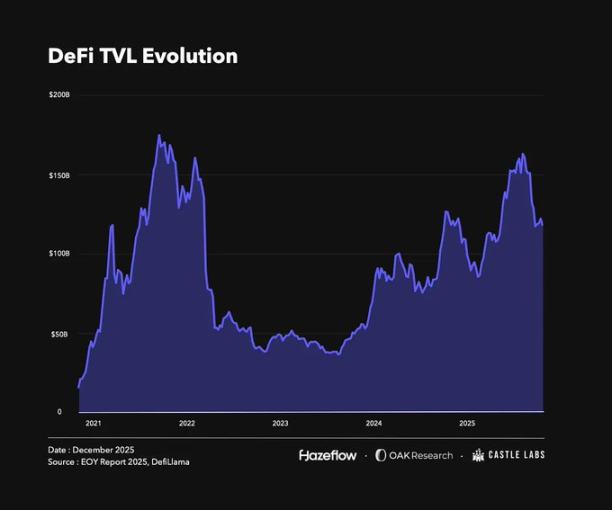

Al hacer balance del pasado, DeFi ha vivido ciclos de auge, caída y transformación. Actualmente se encuentra en una posición sólida, con métricas clave que muestran una evolución constante de "máximos y mínimos crecientes". Es relevante señalar que muchos cambios en el TVL (Total Value Locked) están estrechamente ligados a los precios de los activos, ya que los activos bloqueados en DeFi suelen ser tokens volátiles cuyos movimientos influyen directamente en los datos principales.

En el momento de redactar este informe, el TVL permanece por encima del nivel registrado a comienzos de año. Aunque la diferencia no es sustancial, en octubre se alcanzó un máximo cuando los principales criptoactivos marcaron récords históricos. El posterior "evento de liquidación de octubre" provocó liquidaciones por valor de 19 000 millones de dólares, fallos en protocolos y una caída aproximada del 28 % en el TVL total, además de descensos en los precios de los tokens vinculados.

Sin embargo, esta sección no se centra únicamente en los fallos de protocolos y las liquidaciones en cascada. Es un análisis exhaustivo del desarrollo, crecimiento y transformación global de DeFi en el último año.

DeFi en 2025: el nuevo escenario

Este año, diversos protocolos y sectores han captado la atención del mercado. Aunque no es posible cubrir todos los casos de éxito, nos centramos en algunos ejemplos representativos.

Protocolos líderes

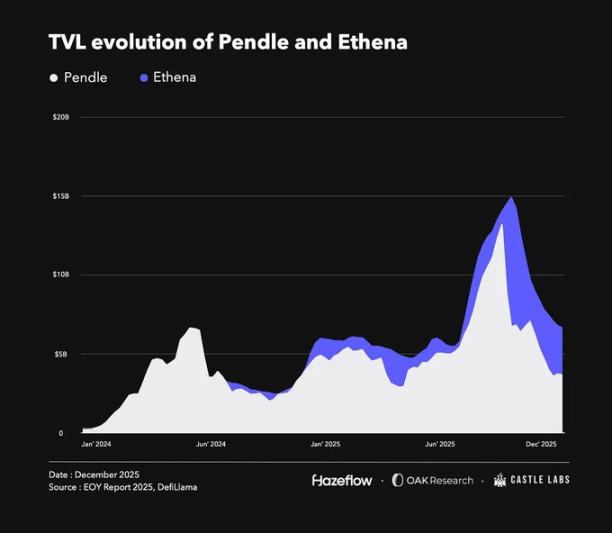

2025 es el "Año del Yield", y @pendle_fi lidera la innovación. Pendle divide los activos generadores de yield en principal (PT tokens) y yield (YT tokens). El yield puede negociarse por separado, mientras que el principal se canjea al vencimiento. Esta innovación, junto con colaboraciones con protocolos como @ethena_labs y @aave, ha impulsado el crecimiento del TVL.

Conviene destacar que el TVL de Pendle no ha alcanzado máximos históricos y actualmente está por debajo del nivel inicial del año, con el pico en septiembre. Esto se debió principalmente al lanzamiento de su Plasma chain, que incentivó la migración de activos desde otras plataformas, reduciendo temporalmente el TVL. Aun así, Pendle mantiene unos fundamentos sólidos y se ha consolidado como plataforma clave de distribución de yield.

Pendle también amplía sus servicios de yield mediante el protocolo Boros. Boros permite a los usuarios tomar posiciones largas o cortas sobre unidades de yield (YU) para cubrir o apalancar el riesgo de tasa de financiación. Una YU representa el yield generado por una unidad de colateral desde la emisión hasta el vencimiento. Por ejemplo, 1 YU-ETH equivale al yield de 1 ETH hasta el vencimiento, funcionalmente similar a los YT tokens de Pendle.

@ethena_labs es otro protagonista del año. Ethena lanzó USDe, una stablecoin sintética en dólares que genera yield mediante basis trading. USDe está respaldada por activos volátiles como BTC, ETH y LSTs. Para mantener la neutralidad delta, Ethena cubre posiciones spot y abre cortos perpetuos como margen. Aunque la posición es delta-neutral, obtiene yield de las tasas de financiación que pagan los largos a los cortos en contratos perpetuos.

Al igual que Pendle, el TVL de Ethena retrocedió en la segunda mitad del año, especialmente tras el evento de liquidación de octubre, cuando el TVL estaba en máximos. El descenso se originó por un breve depeg de USDe en @binance, lo que provocó liquidaciones de posiciones basadas en USDe y una reacción en cadena en el TVL. En realidad, USDe se mantuvo seguro; el depeg en Binance se debió a la configuración del oráculo y la baja liquidez de ese par. En plataformas como Aave, donde los precios USDe/USDT están fijados, las posiciones no se vieron afectadas.

La ventaja competitiva de Ethena es robusta y escalable. Recientemente, han apostado por el modelo "Stablecoin-as-a-Service", emitiendo stablecoins personalizadas para casos de uso específicos en colaboración con @megaeth, @JupiterExchange, @SuiNetwork y otros. Esta estrategia permite retener valor que, de otro modo, saldría del ecosistema (hacia Tether o Circle) y devolverlo on-chain. Tether y Circle generan miles de millones de dólares anuales con stablecoins, pero ese valor no retorna a las cadenas y protocolos que los usan.

Ethena también amplía la utilidad de su token, lanzando recientemente contratos DEX perpetuos con margen USDe bajo el estándar Hyperliquid HIP-3 a través de @hyenatrade. Su principal ventaja: los traders pueden usar USDe como margen y obtener APY atractivo, mientras que el uso de otras stablecoins como margen no genera yield.

Al ampliar su negocio principal y sus casos de uso, Ethena está bien posicionada para aumentar su cuota de mercado de stablecoins en los próximos años.

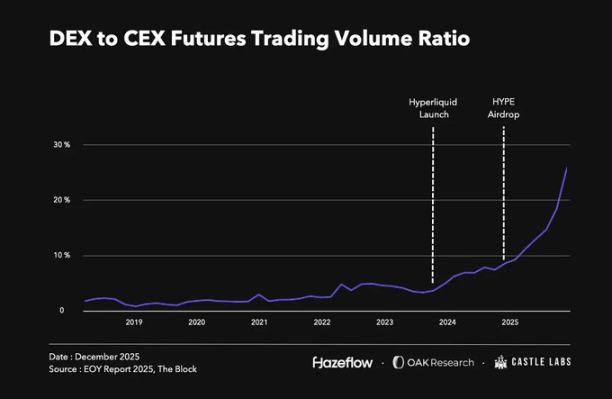

Entre los protocolos con mejor desempeño, @HyperliquidX ha liderado varios indicadores este año. Tras el lanzamiento de su token, se consolidó rápidamente como referente en trading perpetuo on-chain. El protocolo genera ingresos y comisiones significativos, canalizados a recompras de tokens, lo que ha incrementado notablemente su capitalización de mercado. Hyperliquid está desarrollando una infraestructura financiera integral, avanzando con la actualización HIP-3 y el despliegue de HyperEVM.

Sectores ganadores

Los protocolos exitosos suelen surgir en sectores de alto rendimiento. Este año, los dos grandes ganadores han sido los contratos perpetuos y las stablecoins, ambos con fuerte ajuste producto-mercado y demanda sostenida.

El trading perpetuo ha sido durante años un pilar del mercado cripto, con volúmenes diarios de decenas de miles de millones. Hasta este año, la mayor parte de ese volumen se realizaba en exchanges centralizados. Esto cambió tras el gran airdrop de Hyperliquid a finales de 2024, que reactivó el interés por los perpetuos on-chain y aumentó la competencia. Los volúmenes perpetuos DEX ya representan un récord: el 18 % de los volúmenes CEX. Protocolos como @Lighter_xyz, @Aster_DEX, @extendedapp y @pacifica_fi están entrando en el sector, compitiendo por el crecimiento de los perpetuos on-chain.

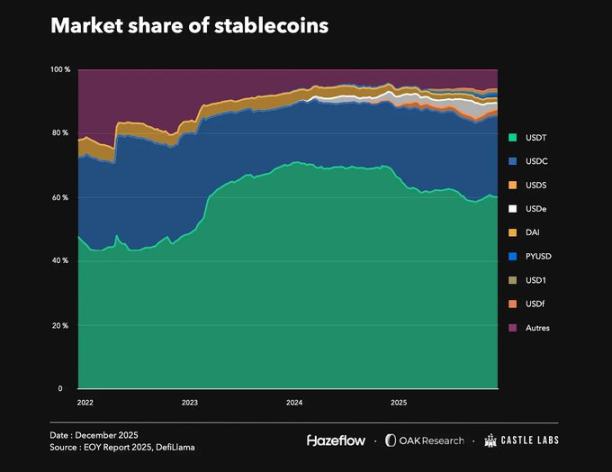

Las stablecoins son el otro sector destacado, con una capitalización total de mercado de unos 309 000 millones de dólares, un 50 % más que los 200 000 millones de comienzos de año. La demanda de stablecoins ha crecido de forma constante durante años, y con más de 300 emisores, la competencia es feroz.

Pese a la saturación, @Tether_to (USDT) y @circle (USDC) siguen dominando, con una cuota de mercado del 85 %, seguidos por Ethena (USDe) y @SkyEcosystem (USDS). Gracias a su ventaja de pionero y su profunda integración on-chain, Tether y Circle continúan liderando pese a la entrada de nuevos actores.

Este dominio plantea un reto: una gran fuga de valor de los ecosistemas nativos hacia entidades externas. En los últimos 30 días, Tether y Circle han generado unos 700 millones y 240 millones de dólares en ingresos, respectivamente, gracias a su uso masivo en cadenas y protocolos. Para contrarrestar esto, Ethena lanzó "Stablecoin-as-a-Service" para ayudar a las blockchains a retener valor internamente. Sin embargo, desplazar a Tether y Circle es extremadamente difícil, ya que están profundamente integrados en la infraestructura cripto.

El evento de liquidación de octubre

El evento de liquidación de octubre, conocido como "prueba de estrés cripto", tuvo lugar el 10 de octubre y eliminó más de 19 000 millones de dólares en activos. El detonante fue el anuncio de Trump de un aumento del 100 % en los aranceles a China, en respuesta a las restricciones de exportación de tierras raras y controles ampliados. Semanas después, la filtración de un memorando de JPMorgan sugirió que Strategy podría ser retirada del índice MSCI, lo que intensificó el pánico.

Los precios de los activos se desplomaron de forma generalizada. BTC y ETH cayeron un 23 % y un 33 % desde sus máximos. La capitalización del mercado cripto bajó de unos 4,24 billones de dólares el 10 de octubre a 3,16 billones en la fecha de este informe, una caída del 25 %.

En Binance y otras plataformas, la stablecoin USDe de Ethena perdió su paridad por depender de precios spot con baja liquidez, lo que provocó liquidaciones injustas. Finalmente, el exchange compensó a los usuarios afectados con más de 280 millones de dólares, cubriendo activos como BNSOL y WBETH.

Los protocolos de préstamos DeFi funcionaron con solidez, ejecutando liquidaciones según lo previsto y prácticamente sin deuda incobrable. Protocolos como @Aave, @Morpho, @0xFluid y @eulerfinance liquidaron colectivamente más de 260 millones de dólares en activos, con deuda incobrable mínima.

Mientras que los protocolos DeFi y CeFi de referencia superaron la prueba, muchos otros protocolos y estrategias apalancadas, especialmente el préstamo recursivo en plataformas de lending y perpetuos, sufrieron pérdidas significativas.

El préstamo recursivo permite a los usuarios apalancarse en protocolos de lending. Con el auge de los activos generadores de yield, esta estrategia se popularizó, ya que es rentable cuando el yield supera el coste de préstamo. Pero en mercados volátiles, incluso ligeros depegs pueden destruir posiciones apalancadas. El 10 de octubre, al desplomarse los precios, muchos usuarios no lograron cerrar a tiempo y fueron liquidados.

Si bien el apalancamiento causó muchas pérdidas, casos como Stream Finance destacan como advertencia clara contra la búsqueda ciega de altos yields. Lo analizaremos en la siguiente sección.

¿Son realmente estables las stablecoins? El caso Stream Finance

En el cuarto trimestre, varias stablecoins con mecanismos defectuosos colapsaron. Aunque pudieron durar más, el evento de liquidación de octubre eliminó algunos activos estables sobreapalancados. Los fracasos más graves y de mayor impacto fueron xUSD (Stream Finance) y deUSD (Elixir), que estaban interconectados y cayeron simultáneamente.

Stream Finance, por ejemplo, ofrecía esencialmente una "stablecoin" sobreapalancada y con colateral insuficiente: xUSD. Cuando los usuarios depositaban colateral, el protocolo emitía xUSD, cambiaba los depósitos por deUSD de Elixir (de alto yield) y lo depositaba en protocolos de lending como Euler y Morpho.

En lugar de hacer looping simple, emitían aún más xUSD, aumentando la oferta hasta siete veces el colateral real. Solo 1,9 millones de dólares en colateral USDC verificable respaldaban 14,5 millones de xUSD.

El protocolo también asumía riesgos off-chain desconocidos para los usuarios. Durante la liquidación del 10 de octubre, sus principales posiciones fuera de la cadena fueron liquidadas, lo que generó una pérdida de 93 millones de dólares y el cierre de retiros. El cierre provocó ventas de pánico de tenedores de xUSD en mercados secundarios poco líquidos, causando una rápida pérdida de paridad. DeUSD de Elixir también perdió la paridad poco después, aunque la mayoría de los reembolsos a usuarios se procesaron.

Todos los vaults y gestores expuestos a estas stablecoins en protocolos como Euler y Morpho sufrieron pérdidas. Algunos protocolos incluso incurrieron en deuda incobrable al usar oráculos de precio fijo que fijaron estos activos en 1 dólar incluso después del depeg. No existe una solución perfecta de precios; los oráculos de prueba de reservas pueden ayudar, pero stablecoins como xUSD suelen estar sobreapalancadas o carecer de transparencia de colateral. En última instancia, los usuarios que persiguen altos APY en estas operaciones deben ser conscientes de los riesgos y realizar una debida diligencia rigurosa.

Vuelta a lo esencial: reglas sobre ingresos

El ingreso es la base de cualquier negocio. Si un protocolo es rentable y tiene mecanismos para devolver valor a los tenedores de tokens, todos se benefician. Por supuesto, la realidad es más compleja y los tenedores de tokens suelen asumir el riesgo. Antes de abordar la acumulación de valor, repasemos las principales fuentes de ingresos en cripto.

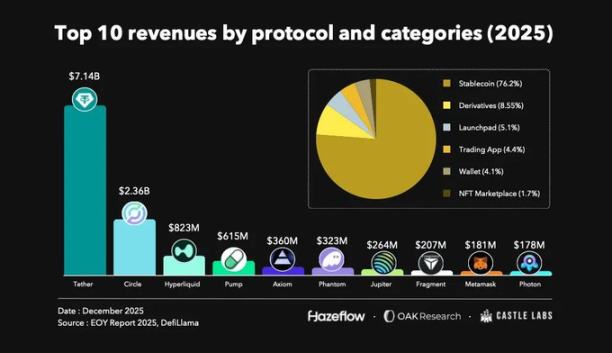

En el último año, los diez principales protocolos por ingresos vieron a los emisores de stablecoins aportar cerca del 76 % del total, seguidos por derivados, launchpads y aplicaciones de trading.

Las stablecoins siguen siendo el negocio más rentable de cripto gracias a su amplia adopción. Son la base de DeFi y el principal punto de entrada y salida de capital. Los derivados y launchpads también aportan una sólida cuota de ingresos.

Durante el último año, Tether y Circle generaron conjuntamente 9,8 mil millones de dólares en ingresos, manteniendo ese volumen. Les siguen los líderes de derivados Hyperliquid y Jupiter, con ingresos combinados de 1,1 mil millones.

Más allá de estos sectores consolidados, protocolos como Pumpdotfun también generan ingresos sostenibles. Algunos de los protocolos más rentables solo se lanzaron el año pasado, lo que indica el apetito del mercado por nuevas alternativas. Los incentivos son clave para el crecimiento inicial y la captación de usuarios, y las características únicas ayudan a retenerlos.

Antes, Uniswap—uno de los mayores protocolos DeFi—no podía vincular su token directamente a los ingresos del protocolo por restricciones regulatorias. La última propuesta quemó 100 millones de UNI del tesoro, igualando lo que se habría quemado si las comisiones de protocolo hubieran estado activas desde el inicio. Ahora, las comisiones de protocolo están activas, se usan para quemar UNI y Uniswap ha dejado de cobrar por su frontend, wallet y API.

Esto alinea el crecimiento del protocolo más directamente con el valor del token de gobernanza. Más proyectos adoptan modelos alineados con el valor para dirigir más beneficios a los tenedores de tokens.

Las recompras se consolidan

En el pasado, el desempeño de los tokens dependía sobre todo del marketing, con escasa atención de los usuarios a la economía del protocolo. Esto pudo favorecer a especuladores de corto plazo, pero era insostenible: muchos tenedores no podían salir. En la actualidad, la economía del protocolo y los ingresos reales son los motores clave de valor, más allá del hype.

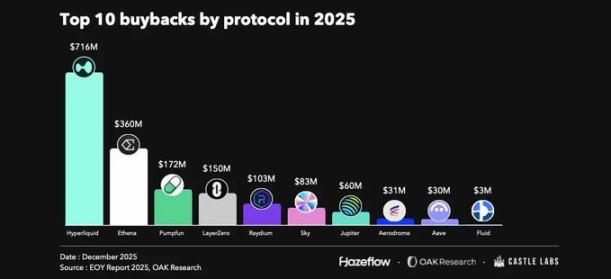

El lanzamiento del token HYPE y su mecanismo de acumulación de valor fue decisivo. El protocolo destina el 99 % de los ingresos a un fondo de asistencia para recompras de HYPE, reavivando el interés por el mercado de perpetuos: Hyperliquid marcó un estándar alto aquí. Estas recompras ofrecen fuerte soporte de precio y alimentan el crecimiento de valor.

No solo Hyperliquid. Protocolos de referencia como Aave, Maple y Fluid también han lanzado programas de recompras. Las recompras son una vía eficaz para compartir ingresos con los tenedores de tokens, pero requieren ingresos sostenibles del protocolo. Por ello, las recompras se adaptan a protocolos maduros, mientras que los proyectos en fases iniciales deben priorizar el crecimiento.

Desde abril, Aave ha invertido cerca de 33 millones de dólares en recompras.

Igualmente, Fluid ha completado recompras por unos 3 millones de dólares desde octubre, devolviendo ingresos directamente a los tenedores de tokens.

Aviso legal:

- Este artículo se republica de [Foresight News], con copyright de los autores originales [Castle Labs, OAK Research, Hazeflow]. Para cualquier consulta sobre esta republicación, contacte al equipo de Gate Learn, que la gestionará conforme a los procedimientos pertinentes.

- Aviso legal: Las opiniones expresadas pertenecen exclusivamente al autor y no constituyen asesoramiento de inversión.

- Las versiones en otros idiomas son traducidas por el equipo de Gate Learn. No copie, distribuya ni plagie sin citar a Gate cuando corresponda.

Artículos relacionados

Descubre Las 7 Mejores Plataformas DeFi Staking En 2025

Todo lo que necesitas saber sobre Blockchain

Explicación detallada de Yala: Construyendo un Agregador de Rendimiento DeFi Modular con $YU Stablecoin como Medio

¿Qué es Stablecoin?

¿Qué es Neiro? Todo lo que necesitas saber sobre NEIROETH en 2025