Los grandes peligros de las grandes burbujas y las grandes desigualdades de riqueza

Aunque sigo siendo un inversor activo apasionado por el ámbito de la inversión, en esta etapa de mi vida también ejerzo como docente y trato de transmitir lo que he aprendido sobre cómo funciona la realidad y los principios que me han ayudado a gestionarla con éxito. Tras más de 50 años como inversor global macro y habiendo extraído muchas lecciones de la historia, es natural que gran parte de lo que comparto gire en torno a ello.

Esta nota aborda:

- La diferencia fundamental entre riqueza y dinero,

- cómo esa diferencia impulsa la formación de burbujas y quiebras, y

- cómo esa dinámica, junto con grandes desigualdades de riqueza, podría desinflar la burbuja y provocar una quiebra con importantes consecuencias sociales, políticas y financieras.

Conviene comprender la diferencia entre riqueza y dinero y la relación que guardan, en especial: 1) cómo surgen las burbujas cuando la riqueza financiera crece de forma desproporcionada respecto al dinero disponible, y 2) cómo las burbujas estallan cuando surge la necesidad de liquidez que obliga a vender activos financieros para obtener dinero.

Este concepto sencillo, básico y esencial sobre la mecánica de la economía es poco conocido, pero ha sido clave en mi trayectoria como inversor.

Los principios fundamentales que debes conocer son:

- La riqueza financiera puede crearse con facilidad y no refleja su valor real;

- la riqueza financiera no tiene valor si no se convierte en dinero disponible; y

- para convertir la riqueza financiera en dinero disponible hay que venderla (o percibir su rendimiento), lo que habitualmente transforma las burbujas en quiebras.

Sobre “la riqueza financiera se crea con facilidad y no representa su valor real”, basta observar que actualmente, si el fundador de una startup vende acciones por valor de 50 millones de dólares y valora la empresa en 1 000 millones, pasa a ser considerado multimillonario. La empresa se valora en 1 000 millones aunque esa cifra no esté respaldada por dinero real. Igualmente, si los compradores adquieren algunas acciones cotizadas a un precio concreto, automáticamente todas las acciones se valoran al mismo precio, y así se calcula la riqueza atribuida a esa compañía. Sin embargo, el valor real solo se confirma cuando esos activos se venden.

Respecto a “la riqueza financiera es irrelevante si no se convierte en dinero disponible”, simplemente porque la riqueza no puede gastarse—el dinero sí.

Cuando la riqueza supera ampliamente la cantidad de dinero disponible y quienes la poseen necesitan vender para obtener liquidez, entra en juego el tercer principio: “para convertir riqueza financiera en dinero disponible hay que venderla (o percibir su rendimiento), lo que normalmente desemboca en el paso de burbuja a quiebra”.

Comprender estos mecanismos te permite anticipar la formación y estallido de burbujas y navegar esos ciclos con mayor acierto.

Además, es clave saber que aunque tanto el dinero como el crédito sirven para adquirir bienes, a) el dinero liquida transacciones, mientras que el crédito genera deuda que obliga a obtener dinero en el futuro para saldar la operación, y b) el crédito puede expandirse fácilmente, mientras que solo el banco central puede crear dinero. Aunque parezca que siempre hace falta dinero para comprar, no es así: se puede comprar con crédito, generando deuda a devolver. Así se forman habitualmente las burbujas.

Pongamos un ejemplo.

A lo largo de la historia, todas las burbujas y quiebras han seguido la misma lógica; por ello, tomo como referencia la burbuja de 1927-29 y la quiebra de 1929-33. Si analizas de manera mecánica cómo funcionaron la burbuja de finales de los años 20, la crisis y la depresión de 1929-33, y las medidas de Roosevelt en marzo de 1933 para revertir la quiebra, verás reflejados los principios descritos.

¿De dónde procedía el dinero para financiar las compras de acciones que inflaron el mercado y generaron la burbuja, y qué la convirtió en burbuja? Si el dinero fuera limitado y todo tuviera que adquirirse con él, comprar cualquier cosa implicaría detraer dinero de otra parte, bajando su precio por la venta y subiendo el precio de lo adquirido. Pero no era dinero: era crédito—entonces, ahora y casi siempre. El crédito se crea sin dinero y sirve para comprar activos financieros que alimentan la burbuja. La dinámica clásica es que se genera crédito y se toma prestado para adquirir acciones; eso genera deuda. Cuando el dinero necesario para atender esa deuda supera la rentabilidad de las acciones, hay que vender activos financieros, lo que fuerza la caída de precios y convierte la burbuja en una quiebra.

El principio general que rige estas dinámicas es:

Cuando la compra de activos financieros se financia mediante un fuerte crecimiento del crédito y la riqueza supera notablemente el dinero disponible, surge la burbuja; cuando hay que vender riqueza para conseguir dinero, sobreviene la quiebra. Así, en 1929-33, se vendieron acciones y otros activos para pagar las deudas contraídas en su compra, y la dinámica de la burbuja se invirtió. Cuanto más se prestaba y compraba, mejor evolucionaban los activos y más inversores se sumaban, sin necesidad de vender otros activos gracias al crédito. Al intensificarse este proceso, el crédito se restringía y subían los tipos de interés, tanto por la elevada demanda de crédito como por el endurecimiento de la política monetaria de la Fed. Al llegar la hora de devolver los préstamos, hubo que vender acciones para obtener el dinero necesario, lo que hundió los precios, provocó impagos, devaluó las garantías, restringió el crédito, transformó la burbuja en una quiebra reforzada y desembocó en la depresión.

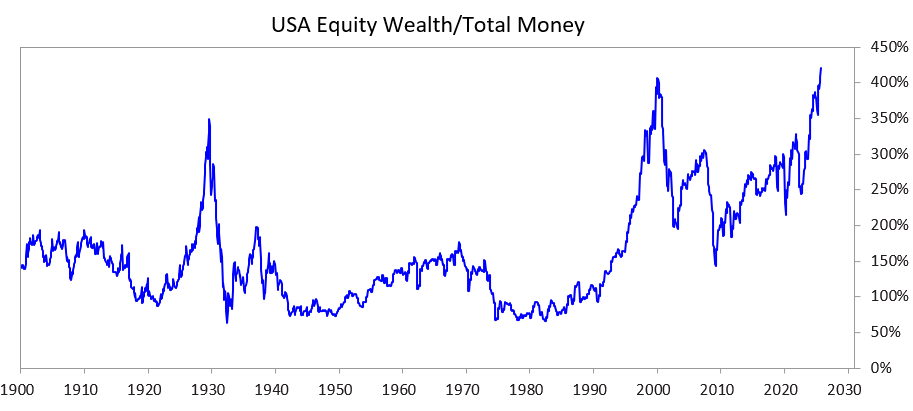

Para entender cómo la dinámica, sumada a grandes desigualdades de riqueza, puede desinflar la burbuja y producir una quiebra disruptiva en lo social, político y financiero, analicé el siguiente gráfico. Refleja la evolución histórica y actual de la brecha riqueza/dinero, mostrando el valor total de las acciones respecto al total de dinero.

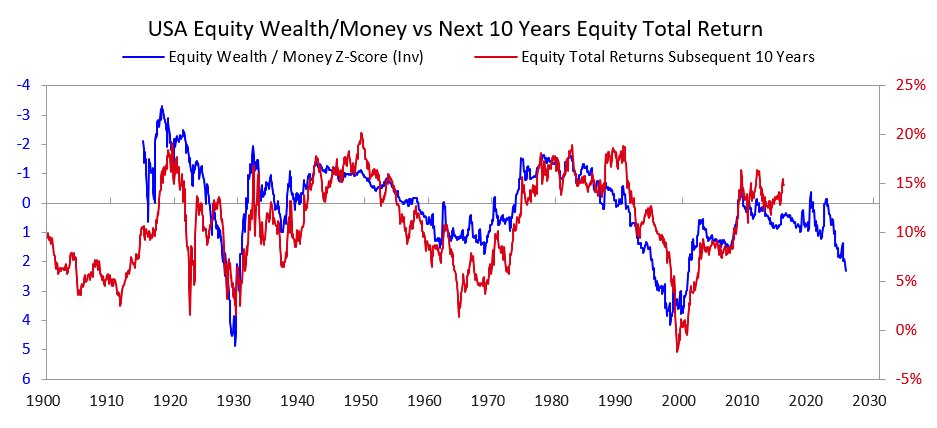

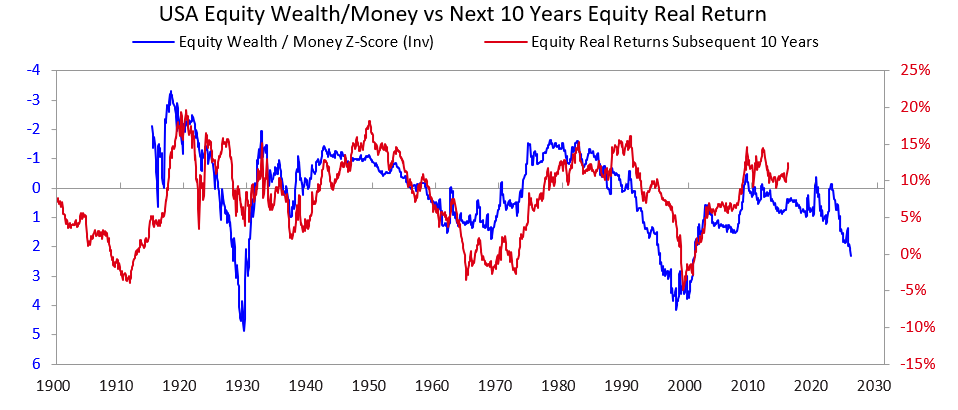

Los siguientes dos gráficos ilustran cómo ese indicador anticipa los rendimientos nominales y reales de los próximos 10 años. Hablan por sí solos.

Cuando escucho a quienes intentan discernir si una acción o el mercado están en burbuja evaluando si las empresas serán suficientemente rentables para justificar los precios actuales, pienso que no comprenden la dinámica real de la burbuja. Aunque la rentabilidad futura de una inversión es relevante, no es el factor decisivo en el estallido de las burbujas. Las burbujas no colapsan porque se descubra de repente que no habrá ingresos y beneficios suficientes para sostener los precios. De hecho, saber si el retorno será adecuado suele requerir décadas. El principio clave es:

Las burbujas se desinflan porque el flujo de dinero hacia el activo se seca y los propietarios de acciones o activos financieros necesitan vender para obtener liquidez—normalmente para pagar deudas.

¿Qué sucede a continuación?

Tras el estallido de la burbuja, si no hay suficiente dinero y crédito para satisfacer las necesidades de los tenedores de activos financieros, los mercados y la economía se resienten y aumentan las tensiones sociales y políticas. Esto es especialmente acusado si existen grandes desigualdades de riqueza, que intensifican el conflicto entre ricos/derecha y pobres/izquierda. En el caso de 1927-33, esa dinámica desembocó en la Gran Depresión y agudizó el enfrentamiento interno, propiciando la caída de Hoover y la victoria de Roosevelt.

El estallido de burbujas y las caídas de mercados y economía suelen traer consigo grandes cambios políticos, déficits elevados y monetización de la deuda. En 1927-33, los mercados y la economía retrocedieron entre 1929 y 1932, los cambios políticos llegaron en 1932 y Roosevelt afrontó enormes déficits en 1933.

El banco central imprimió dinero, devaluando la moneda (por ejemplo, frente al oro). Esta devaluación resolvió la escasez de dinero y a) ayudó a los deudores sistémicos a atender sus pagos, b) elevó los precios de los activos y c) estimuló la economía. Los líderes que acceden al poder en estos contextos suelen implementar reformas fiscales radicales que no desarrollaré aquí por falta de espacio, pero es evidente que estos periodos suelen acarrear grandes conflictos y redistribuciones de riqueza. En el caso de Roosevelt, se aprobaron cambios fiscales significativos para transferir riqueza desde la cúspide hacia el resto (por ejemplo, elevar el tipo marginal máximo del IRPF del 25% al 79%, subir notablemente los impuestos de sucesiones y donaciones, y financiar aumentos de programas sociales y subsidios). También derivaron en grandes conflictos dentro y fuera de los países.

Esta dinámica es la clásica. A lo largo de la historia, ha llevado a infinidad de líderes y bancos centrales a adoptar las mismas medidas en distintos países y épocas. Por cierto, antes de 1913 EE. UU. carecía de banco central y no podía imprimir dinero, y las crisis bancarias y depresiones deflacionarias eran más habituales. En ambos casos, los tenedores de bonos sufren y los de oro salen beneficiados.

Si bien el ejemplo de 1927-33 ilustra claramente el ciclo clásico burbuja-quiebra, es uno de los casos extremos. Se observa la misma dinámica en la decisión de Nixon y la Fed en 1971 y en prácticamente todas las burbujas y quiebras posteriores (Japón en 1989-90, la burbuja puntocom de 2000, etc.). Estas situaciones suelen implicar que el mercado atrae a inversores poco sofisticados movidos por la popularidad, que operan apalancados, sufren grandes pérdidas y se enfadan.

Esta dinámica se ha repetido durante milenios siempre que la demanda de dinero supera la oferta. La riqueza se vende para obtener dinero, la burbuja estalla y se producen impagos, impresión de dinero y graves consecuencias económicas, sociales y políticas. En definitiva, el desequilibrio entre riqueza financiera y dinero, y el canje de activos financieros (especialmente de deuda) por dinero, han provocado históricamente corridas bancarias en instituciones privadas y centrales. Estas situaciones derivaban en impagos (antes de la Fed) o en creación de dinero y crédito por parte del banco central para evitar la caída de entidades sistémicas.

En resumen:

Cuando los compromisos de pago (activos de deuda) superan ampliamente el dinero existente y hay que vender activos financieros para obtener liquidez, es probable que la burbuja estalle. Conviene estar protegido (por ejemplo, limitando la exposición crediticia y manteniendo algo de oro). Si esto ocurre en un contexto de grandes desigualdades, hay que prepararse para cambios políticos y de riqueza significativos.

Si bien las subidas de tipos de interés y la restricción del crédito suelen provocar ventas de activos para obtener dinero, cualquier motivo que genere necesidad de liquidez—por ejemplo, impuestos sobre la riqueza—puede desencadenar esa dinámica.

La concurrencia de una gran brecha riqueza/dinero y de desigualdades económicas profundas configura un escenario de alto riesgo.

Desde los años 20 hasta hoy

(Puedes omitir este apartado si no te interesa una breve síntesis sobre la evolución desde los años 20 hasta nuestros días.)

Como ya he mencionado, la burbuja de los años 20 desembocó en la crisis y depresión de 1929-33, que a su vez llevó al incumplimiento de Roosevelt en 1933 respecto al compromiso estadounidense de entregar oro al precio pactado. El gobierno imprimió dinero y el oro subió cerca de un 70%. No profundizaré en cómo la reflación de 1933-38 derivó en el endurecimiento de 1938; cómo la “recesión” de 1938-39 generó los factores económicos y políticos que, junto con la dinámica geopolítica de Alemania y Japón enfrentadas a las potencias británica y estadounidense, llevaron a la Segunda Guerra Mundial; ni en cómo el Gran Ciclo clásico nos llevó de 1939 a 1945 (cuando se rompieron los viejos órdenes monetarios, políticos y geopolíticos y surgieron los nuevos).

No entraré en el porqué, pero cabe señalar que todo ello propició que EE. UU. se hiciera muy rico (controlaba dos tercios del dinero mundial, entonces oro) y poderoso (generaba la mitad del PIB mundial y dominaba militarmente). Así, en Bretton Woods se estableció un sistema monetario basado en el oro, con el dólar vinculado a él (los países podían usar sus dólares para comprar oro a 35 dólares la onza), y otras monedas también referenciadas al oro. Entre 1944 y 1971, EE. UU. gastó mucho más de lo que recaudó, emitió gran cantidad de deuda y vendió títulos, generando más reclamaciones sobre el oro que reservas reales. Al detectar esto, otros países cambiaron su papel moneda por oro. Esto tensionó el dinero y el crédito, por lo que Nixon repitió la jugada de Roosevelt en 1971, devaluando el dinero fiduciario frente al oro, y el precio del oro se disparó. Desde entonces hasta hoy, a) la deuda pública y los costes de servicio han crecido drásticamente respecto a los ingresos fiscales, especialmente tras la crisis global de 2008 y desde 2020, con la crisis de la COVID; b) las brechas de ingresos y riqueza han alcanzado niveles muy elevados, generando graves divisiones políticas; y c) el mercado bursátil probablemente esté en burbuja, alimentada por la especulación en nuevas tecnologías sostenida por crédito y deuda.

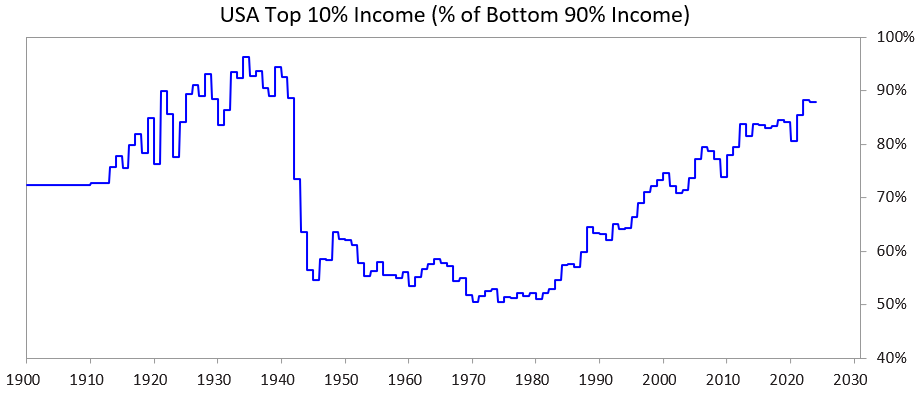

El gráfico siguiente muestra el porcentaje de ingresos del 10% superior frente al 90% inferior—hoy la brecha es enorme.

Situación actual

Estados Unidos y otros gobiernos democráticos sobreendeudados se encuentran ahora en la situación de que a) no pueden seguir aumentando su deuda como antes, b) no pueden subir impuestos suficiente, y c) no pueden recortar gasto para evitar déficits y seguir incrementando la deuda. Están bloqueados.

En detalle:

No pueden emitir más deuda porque el mercado libre no la demanda. (Ya están sobreendeudados y los inversores tienen demasiada exposición.) Además, los inversores internacionales (por ejemplo, China) temen que los conflictos puedan llevar a impagos y están reduciendo la compra de bonos, trasladando sus activos de deuda al oro.

No pueden aumentar la presión fiscal porque si suben los impuestos al 1-10% de la población más rica (que concentra la mayor parte de la riqueza), a) esos contribuyentes se marchan y se llevan su aportación, o b) los políticos pierden el respaldo de ese grupo (clave para financiar campañas costosas), o c) hacen estallar la burbuja.

Y no pueden recortar el gasto o las prestaciones, porque resulta políticamente y, quizá, éticamente inaceptable, sobre todo si esos recortes afectan desproporcionadamente al 60% más desfavorecido…

…por lo que la situación está bloqueada.

Por todo ello, todos los gobiernos democráticos con gran deuda, riqueza y desigualdad enfrentan serias dificultades.

En este contexto, y dada la naturaleza del sistema democrático y del electorado, los políticos prometen soluciones inmediatas, fracasan y son rápidamente sustituidos por otros con promesas similares, que tampoco cumplen y son relevados, y así sucesivamente. Por eso Reino Unido y Francia, con sistemas que facilitan el relevo, han tenido cuatro primeros ministros en cinco años.

En definitiva, asistimos al patrón clásico habitual en esta fase del Gran Ciclo. Esta dinámica es crucial comprenderla y resulta ya evidente.

Por otro lado, el auge bursátil y de riqueza está concentrado en los principales valores vinculados a IA (las Mag 7) y en una minoría acaudalada, mientras la IA sustituye trabajadores y amplía tanto la brecha riqueza/dinero como la desigualdad entre personas. Tras haber observado esta dinámica muchas veces, considero probable una reacción política y social intensa que, como mínimo, modifique la distribución de la riqueza y, en el peor de los casos, genere desorden social y político grave.

Analicemos cómo esta dinámica, junto con las grandes brechas de riqueza, está complicando la política monetaria y podría desembocar en impuestos sobre la riqueza que desinflen la burbuja y provoquen una quiebra.

Radiografía actual de las cifras

Compararé ahora el 10% más rico y productivo en términos de patrimonio e ingresos con el 60% más desfavorecido. Elijo el 60% inferior por ser la mayoría de la población.

En síntesis:

- El 1-10% más rico acapara mucha más riqueza, ingresos y acciones que el resto (el 60% inferior).

- La riqueza de los más ricos procede sobre todo del incremento de valor de sus activos, que solo tributan al venderse (a diferencia de los ingresos, gravados al generarse).

- El auge de la IA está ampliando esas brechas, previsiblemente a mayor ritmo.

- Gravar la riqueza obligaría a vender activos para pagar impuestos y podría desinflar la burbuja.

En concreto:

En EE. UU., el 10% superior de hogares corresponde a personas altamente formadas y productivas, que perciben cerca del 50% de los ingresos, poseen alrededor de dos tercios de la riqueza, controlan el 90% de las acciones y aportan dos tercios de los impuestos federales sobre la renta, con cifras en aumento. Es decir, les va bien y contribuyen mucho.

Por el contrario, el 60% inferior tiene bajo nivel educativo (el 60% de estadounidenses no supera el nivel de educación primaria), baja productividad, y en conjunto recibe solo el 30% de los ingresos, posee el 5% de la riqueza, controla el 5% de las acciones y paga menos del 5% de los impuestos federales. Su patrimonio y perspectivas económicas apenas avanzan, por lo que están financieramente presionados.

De ahí la presión por gravar y redistribuir la riqueza y el dinero desde el 10% superior hacia el 60% inferior.

Aunque nunca hubo impuestos sobre la riqueza, ahora existe una fuerte presión para implantarlos a nivel estatal y federal. ¿Por qué ahora y no antes? Porque ahí está el dinero: la mayoría de los más ricos incrementan su patrimonio por la revalorización de activos, que no tributa, frente a los ingresos ordinarios.

Los impuestos sobre la riqueza presentan tres grandes problemas:

- Los ricos pueden mudarse y llevarse su talento, productividad, ingresos, patrimonio y contribución fiscal, reduciéndolos en su país de origen y aumentándolos en el de destino;

- son complejos de implantar (por razones conocidas que no detallaré por extensión); y

- retiran recursos de la inversión productiva para transferirlos al Estado, que difícilmente los gestionará de modo que el 60% inferior gane en productividad y prosperidad.

Por todo ello, preferiría un impuesto asumible (por ejemplo, del 5-10%) sobre plusvalías no realizadas. Pero ese es otro debate.

P.D. ¿Cómo funcionaría un impuesto sobre la riqueza?

En próximas notas trataré el tema con mayor profundidad. Los balances de los hogares estadounidenses reflejan cerca de 150 billones de dólares en patrimonio bruto, pero menos de 5 billones están en efectivo o depósitos. Así, si se aplicara un impuesto anual del 1-2% sobre la riqueza, la demanda de liquidez superaría 1-2 billones al año—cuando el efectivo disponible apenas supera esa cantidad.

Este tipo de impuestos desinflaría la burbuja y desencadenaría una quiebra. Por supuesto, no afectarían a todos, solo a los más ricos. No entraré en cifras, pues el texto ya es extenso. Basta decir que los impuestos sobre la riqueza 1) forzarían la venta de acciones privadas y cotizadas, devaluando los activos; 2) aumentarían la demanda de crédito, encareciendo potencialmente la financiación para ricos y mercados; y 3) fomentarían el traslado de patrimonio a jurisdicciones más favorables. Estas tensiones se acentúan si los gobiernos gravan plusvalías no realizadas o activos ilíquidos como capital privado, participaciones en empresas de riesgo o posiciones concentradas en acciones cotizadas.

Aviso legal:

- Este artículo se ha reproducido de [raydalio]. Todos los derechos pertenecen al autor original [raydalio]. Si tienes alguna objeción a esta reproducción, contacta con el equipo de Gate Learn y lo resolverán rápidamente.

- Exención de responsabilidad: Las opiniones vertidas en este artículo corresponden únicamente al autor y no constituyen asesoramiento de inversión.

- Las traducciones a otros idiomas han sido realizadas por el equipo de Gate Learn. Salvo indicación expresa, está prohibido copiar, distribuir o plagiar los artículos traducidos.

Artículos relacionados

Todo lo que necesita saber sobre el comercio de estrategia cuantitativa

¿Qué es la reserva estratégica de Bitcoin y por qué los estados de EE. UU. están estableciendo reservas relacionadas?

El impacto de la reelección de Trump en el mercado de criptomonedas de EE. UU.: Análisis del crecimiento de los titulares y las nuevas tendencias regulatorias

¿Qué es el botín?

Investigación de Gate: BTC rebota a $57,000; Solana, monedas MEME y otros sectores se recuperan más de un 20%